お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「必死に働いて貯めた1000万円、減らすのが怖くて手が出せない…」

「投資が必要なのは分かっているけど、もし暴落したらと思うと動けない」

そんな悩みを抱えていませんか?

実は、1000万円というまとまった資金がある人ほど、「時間を味方につけた守りの投資」で資産を盤石にするチャンスがあります。逆に、すべて現金で持ち続けることは、インフレ時代においては「資産を目減りさせるリスク」を取り続けているのと同じです。

この記事では、同じように「貯金はあるけど投資は怖い」と感じていた筆者が、どのように最初の一歩を踏み出し、リスクを抑えながら資産を増やせるようになったのか、具体的な手順とシミュレーションを交えて解説します。

1000万円を「持っているだけ」が最大のリスクである理由

「貯金があれば安心」というのは、過去の常識になりつつあります。

ここでは、なぜ今、1000万円を現金のまま放置することがリスクになるのか、会社員が直面している現実を整理します。

インフレで現金の価値は目減りする

物価が上がれば、お金の価値は相対的に下がります。

例えば、インフレ率が年2%で進むと、今の1000万円の価値は10年後には実質約820万円、20年後には約670万円にまで下がってしまいます。

「減らさない」ために預金していても、買えるものが減っていく=実質的に資産が減っているという現実に気づく必要があります。

0.001%の金利では増えない

大手銀行の普通預金金利は長らく0.001%程度で推移してきました(最近わずかに上がりましたが、それでも微々たるものです)。

1000万円を預けていても、1年で増えるのは税引き後で数十円〜数百円。これでは、ATM手数料1回分ですら賄えません。

一方で、世界経済の成長に合わせて資産を運用すれば、リスクを取りすぎなくても年3〜5%程度のリターンを目指すことは十分に可能です。

チャンスロス(機会損失)の大きさ

「投資しないこと」は、実は「得られたはずの利益を捨てること」でもあります。

次のセクションで詳しくシミュレーションしますが、1000万円を20年間運用するかしないかで、将来の資産額には1000万円以上の差がつくことも珍しくありません。

あわせて読みたい:投資で『損するのが怖い』を克服した5つのステップ:会社員のメンタル管理術

現金1000万円 vs 運用:20年後の驚くべき差

では、実際に運用した場合と現金のままで持っていた場合、どれくらいの差が生まれるのでしょうか。

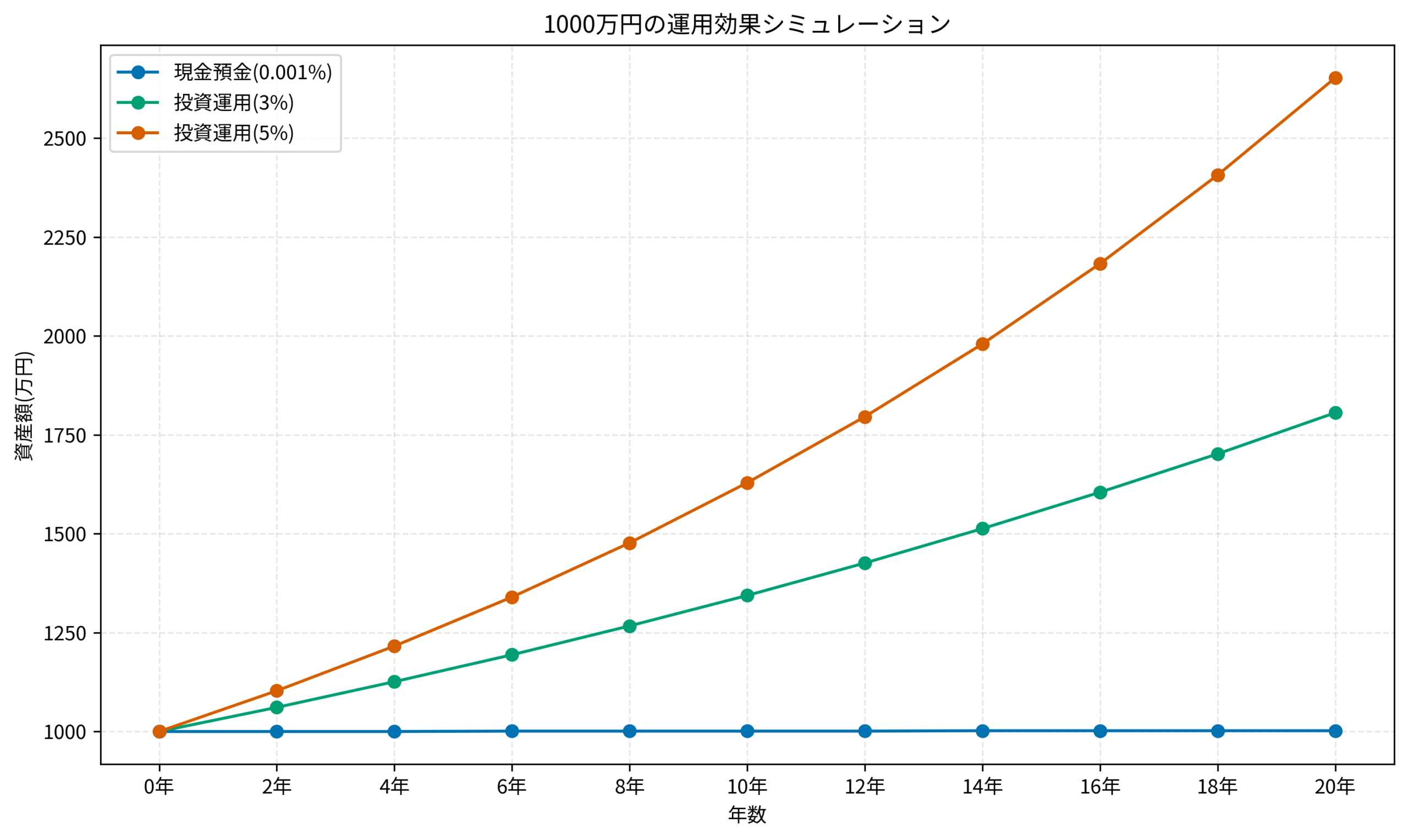

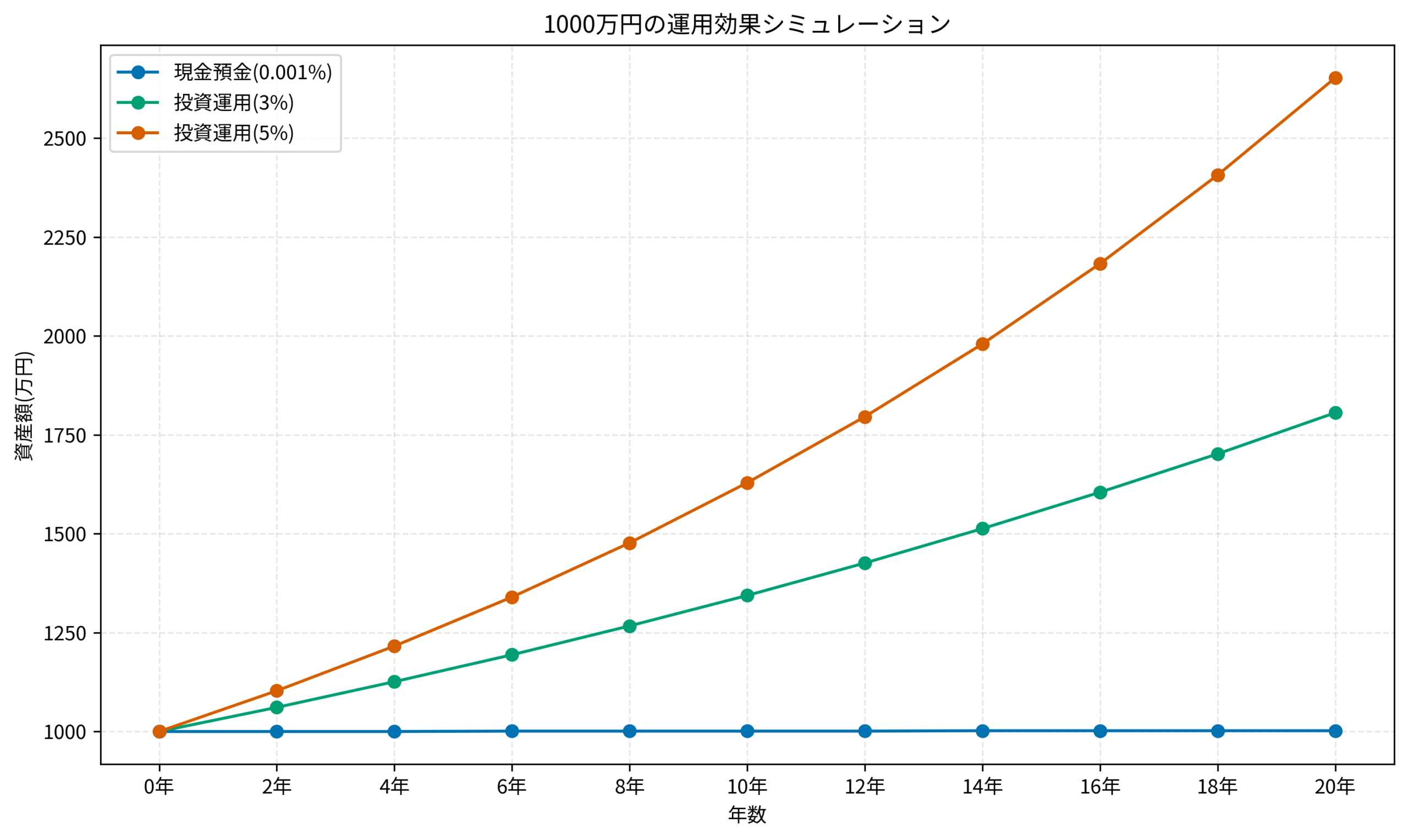

以下のグラフは、1000万円を元手に「年利0.001%(預金)」「年利3%」「年利5%」で20年間運用した場合のシミュレーション結果です。

※税金や手数料は考慮していません。

20年後の資産額比較

- 現金預金 (0.001%): 約1002万円(ほぼ変わらず)

- 投資運用 (3%): 約1806万円(+806万円)

- 投資運用 (5%): 約2653万円(+1653万円)

リスクを抑えた3%運用でも、20年後には800万円以上の差がつきます。これは、新築のマンションの頭金や子供の大学費用、老後の生活費として十分なインパクトを持つ金額です。

「元本割れが怖い」という気持ちは分かりますが、「何もしないことで失っている利益」の大きさにも目を向けてみてください。

関連記事:普通の会社員が目指すべき『サイドFIRE』の現実的なプラン

月5万円から始める「守りの投資」戦略

「頭では分かったけど、いきなり1000万円を投資するのは無理!」

そう思うのは当然です。私もそうでした。

そこで提案したいのが、「まとまった資金があっても、あえて毎月定額の積立から始める(ドル・コスト平均法)」という戦略です。

一括投資は精神的負荷が高い

1000万円を一括投資した翌日に暴落が起きたら、数日で100万円〜200万円の含み損を抱えることもあり得ます。慣れていない会社員にとって、このストレスは耐え難いものです。

その結果、底値で狼狽売りしてしまい、資産を大きく減らして市場から退場する…これが最悪のパターンです。

NISAの「つみたて投資枠」を活用する

まずは、現在の手取り給与からは出さず、貯金の1000万円から月5万円(または月3万円)を投資用口座に移し、NISA(少額投資非課税制度)の「つみたて投資枠」で運用を始めましょう。

これなら、もし暴落しても「安くたくさん買えるチャンス」と捉えることができ、精神的な安定を保ちながら資産形成を続けられます。

参考記事:貯まった預金を投資に回すなら「一括」か「分割」か?リスクを抑える移行戦略

まずはこれだけでOK:失敗しない商品選び

投資を始める際、膨大な数の商品から何を選べばいいか迷うかもしれませんが、会社員の最適解は非常にシンプルです。

全世界株式(オール・カントリー)

「オルカン」の愛称で知られる全世界株式のインデックスファンドは、これ1本で日本を含む世界中の先進国・新興国に分散投資できます。

どこの国が成長しても恩恵を受けられ、個別の企業の業績を気にする必要もありません。

S&P500(米国株式)

世界経済の中心であるアメリカの優良企業500社に投資する指数です。

過去の実績では全世界株式を上回るリターンを出していますが、アメリカ一国に集中するため、リスクはやや高くなります。

まずはこのどちらかを1本選び、手数料(信託報酬)が最安クラスの商品(eMAXIS Slimシリーズなど)で積み立てを設定する。これだけで、プロ顔負けの分散投資が完了します。

関連記事:月3万円から始める投資信託の選び方:会社員向けインデックスファンド比較

1000万円投資Q&A:よくある不安と回答

投資を始める決意をしたとしても、やはり不安は残るものです。ここでは、1000万円を持っている会社員からよくある質問に回答します。

Q. まとまったお金を投資して、急にお金が必要になったら?

投資信託は、ネット証券の画面からいつでも売却(解約)の手続きができます。手続きから3〜5営業日程度で現金が振り込まれるため、流動性は比較的高いです。

ただし、売却のタイミングで市場が暴落していると元本割れしている可能性はあります。そのため、「数年以内に使う予定があるお金(結婚資金、住宅購入頭金など)」は投資に回さず、現金で確保しておくのが鉄則です。

いざという時に「下がっているから売れない」となってしまっては本末転倒です。投資に回すのは、あくまで「当面使う予定のない余裕資金」に限定しましょう。

Q. NISAの上限(1800万円)を使い切ったらどうする?

月5万円の積立なら、年間60万円。NISAの生涯投資枠1800万円を使い切るには30年かかります。

もし月10万円や30万円に増額して最短5年で埋めた場合は、その後は特定口座(課税口座)での運用を続けても良いですし、iDeCo(個人型確定拠出年金)なども併用してさらに非課税枠を活用することをおすすめします。まずは「枠を埋めること」を焦らず、続けられるペースを守りましょう。

iDeCoは原則60歳まで引き出せませんが、その分、強力な節税効果があります。NISAと組み合わせることで、より効率的な資産形成が可能になります。

あわせて読みたい:iDeCoの始め方と節税効果シミュレーション:会社員が知っておくべき基礎知識

【事例】1000万円の壁を超えて投資を始めた会社員のケーススタディ

最後に、1000万円の貯金がありながら投資に踏み出せなかったAさん(30代・会社員)の事例を紹介します。

【ケーススタディ】

- 状況(Before): 30代・会社員(既婚)。節約で貯めた1100万円をすべて銀行預金に入れていた。「投資は怖い」と思い込み、ネット証券の口座を開いても入金できずに半年放置していました。毎日のように通帳を眺めては「全然増えない」とため息をついていました。

- 行動(Action): 「このままではインフレで資産が死ぬ」と一念発起し、まずは月3万円の積立設定を強制的に行いました。1000万円は生活防衛資金として確保しつつ、毎月貯金から投資へ資金を移動する自動振替のルールを作りました。チャートを見るのをやめ、放置することを徹底しました。

- 結果(After): 3年後、コロナショックでの暴落も経験しましたが、「積立だから大丈夫」と放置できました。現在は運用益だけで+200万円を超え、「お金が働いてくれる」感覚を実感できています。あの時、勇気を出して最初の一歩を踏み出して本当に良かったと感じています。

最初は指が震えるほど怖かった注文ボタンも、一度設定してしまえば「こんなものか」と拍子抜けしました。

まずは少額からで構いません。「現金のまま持ち続けるリスク」を分散するという視点を持って、最初の一歩を踏み出して本当に良かったと感じています。

あわせて読みたい:生活防衛資金の作り方:会社員が6ヶ月分の貯金を確保する方法

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

この記事では、1000万円の貯金がある会社員に向けた資産運用の始め方について解説しました。

- 現金のみでの保有はインフレリスク・機会損失が大きい

- 20年運用すれば数百万円〜1000万円以上の差がつく可能性がある

- いきなり一括投資せず、あえて「月5万円の積立」から始めるのがおすすめ

- 商品は「全世界株式」や「S&P500」などの低コストインデックスファンドで十分

1000万円という種銭(たねせん)があるあなたは、すでに資産形成の勝者です。

その努力の結晶を、今度は「守りながら増やす」フェーズに移行させてあげてください。

まずは証券口座を開設し、月1万円からでも積立設定をしてみる。

その小さな一歩が、20年後のあなたに大きな自由をもたらしてくれるはずです。