お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「せっかく貯めたお金が減っていくのが怖い……」

「毎日株価チェックしては、ため息をついている」

投資を始めたばかりの頃、私もまったく同じ状態でした。資産形成のために始めたはずなのに、逆にストレスで本業に手がつかなくなる。これでは本末転倒ですよね。

特に、初めての暴落に直面した時の衝撃は忘れられません。画面を見るたびに数字が減っていき、自分の労働時間が否定されたような気持ちになるのです。

実は、投資で「損が怖い」と感じるのは、個人のメンタルの弱さではなく、人間の脳の仕組みとして当たり前の「生存本能」なんです。しかし、正しい知識とちょっとした工夫で、その恐怖は劇的にコントロールできるようになります。

この記事では、投資歴5年の筆者が「含み損パニック」から脱出し、暴落時でもぐっすり眠れるようになった5つのステップを解説します。

- 投資の恐怖心が生まれるメカニズム(プロスペクト理論)

- 「リスク許容度」を超えないための具体的な資金管理

- 暴落時でも動じないための「情報遮断」ルール

今日からできるメンタル管理術を身につけて、心穏やかに資産形成を続けていきましょう。

【ケーススタディ】私もかつては「損切り貧乏」でした

まずは、筆者の恥ずかしい失敗談からお話しします。多くの初心者が通る道ですが、当時の私は本当に辛かったです。

状況 (Before):1日10回の株価チェックとパニック売り

投資を始めて3ヶ月目のこと。コロナショックのような急落があり、筆者の保有していた投資信託も一時的にマイナス15%まで下落しました。

金額にすると数万円の含み損でしたが、当時の私にとっては「汗水垂らして働いたお金が消えた!」という感覚でした。

仕事中もトイレに立つたびにスマホで証券口座のアプリを確認し、夜も寝る前にチェックしては「また下がった…」と落ち込む日々。

妻にも「最近暗いね、何かあった?」と心配されるほど、精神的に追い詰められていました。「これ以上減ったらどうしよう、ゼロになってしまうんじゃないか」という根拠のない恐怖に耐えきれず、結局底値付近ですべて売却してしまいました。

いわゆる「狼狽売り」です。その後まもなく市場は回復しましたが、私はただ指をくわえて見ているしかありませんでした。

行動 (Action):長期視点への切り替えとルール化

「安く売って、高く買い戻す」という最悪の取引をしてしまった私は、このままでは資産形成なんて無理だと痛感しました。

そこで、徹底的に投資理論と心理学を勉強し、以下の3つの改革を行いました。

1. 生活防衛資金の確保:「最悪なくなっても生活に困らないお金」だけで投資するようにした。

2. 積立投資の自動化:売買のタイミングを自分で判断するのをやめた。

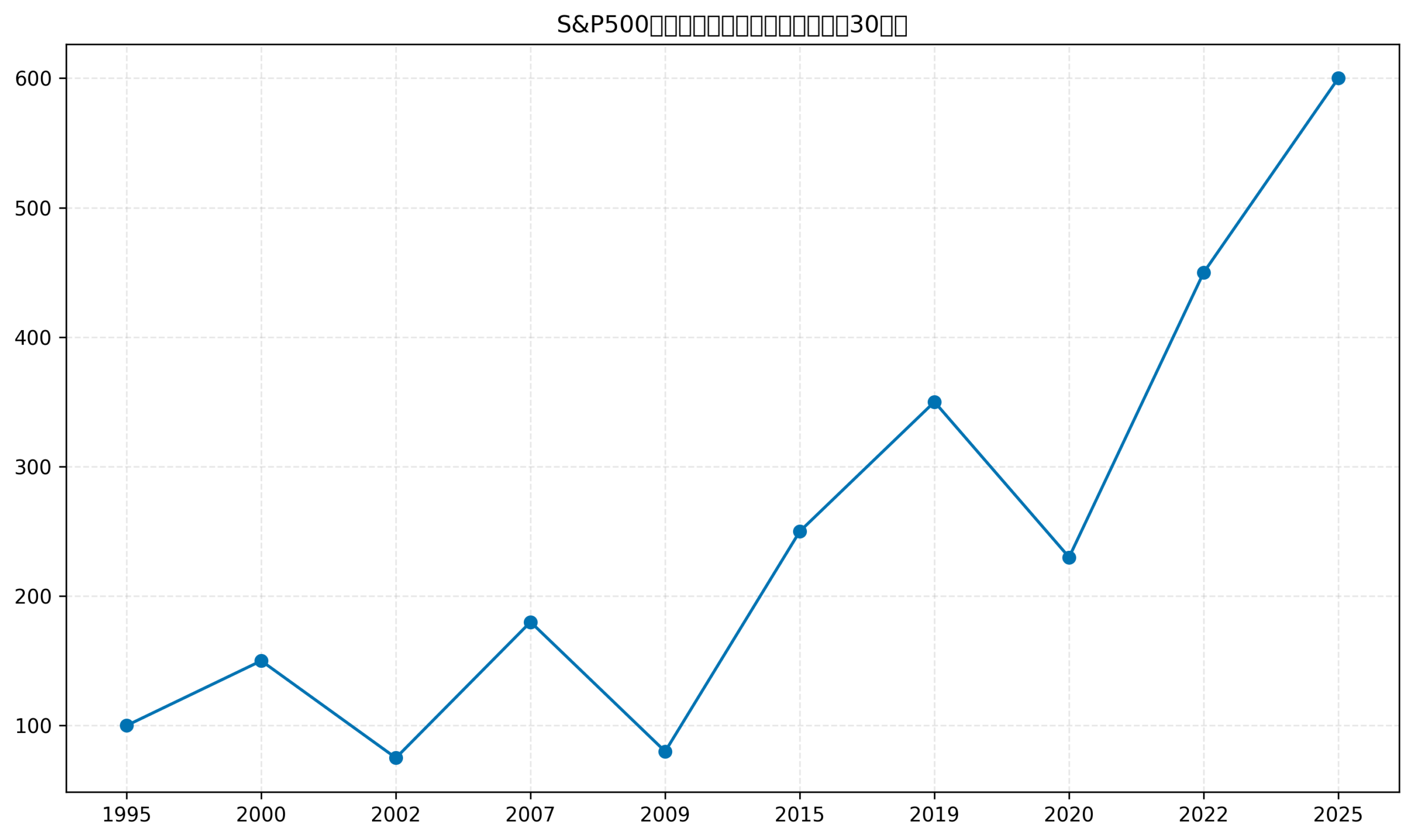

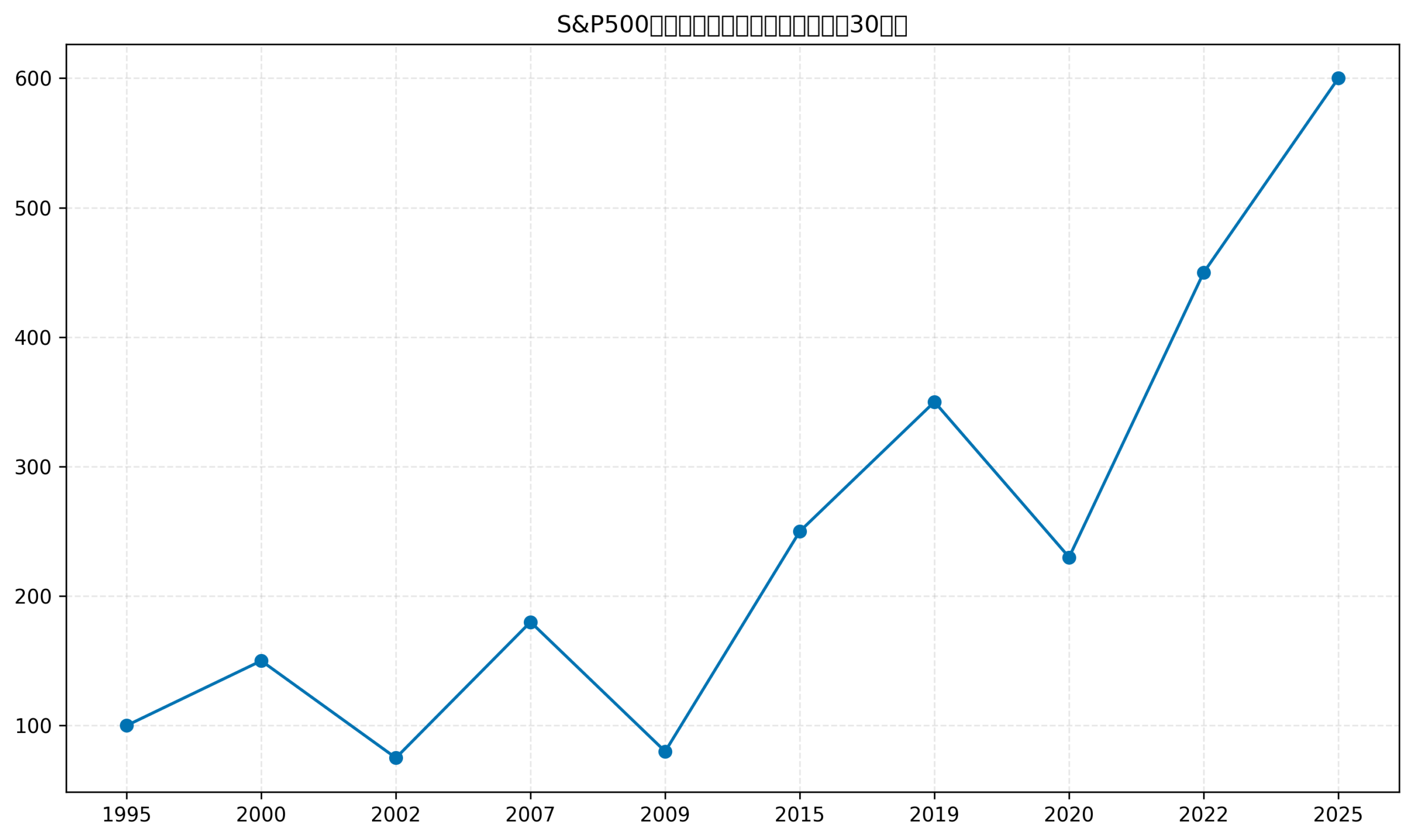

3. 歴史の確認:過去の暴落と、その後の回復の歴史をグラフで叩き込んだ。

結果 (After):暴落が「バーゲンセール」に見えるように

現在、資産額は順調に増えていますが、途中で何度も小さな暴落はありました。しかし、以前に経験したパニックはもうありません。

むしろ株価が下がると「安くたくさん買えるチャンス!」と前向きに思えるようになりました。

これは筆者が強靭なメンタルを手に入れたからではなく、「恐怖を感じない仕組み」を作ったからです。

iDeCoの始め方と節税効果シミュレーション:会社員が知っておくべき基礎知識の記事も参考にしてください。

投資心理を学ぶには名著 サイコロジー・オブ・マネー がおすすめです。これは投資本というより、人生の攻略本と言っても過言ではありません。

そもそもなぜ「損」がこれほど怖いのか?【プロスペクト理論】

私たちが恐怖を感じるのは、個人の性格のせいではありません。行動経済学における「プロスペクト理論」でそのメカニズムが説明されています。

「1万円失う」痛みは「1万円得する」喜びの2倍以上

人間は、利益を得る喜びよりも、損失を被る苦痛の方を約2倍〜2.5倍大きく感じると言われています。

- 1万円儲かった喜び = レベル10

- 1万円損した苦しみ = レベル25

これは(進化心理学的に言えば)太古の昔、食料を失うことが死に直結していたため、損失に対して過敏に反応するように進化した結果だそうです。

つまり、資産が元本割れをした瞬間に、私たちは強烈なストレスを感じるようにプログラミングされているのです。この本能に逆らうのは非常に難しいため、「意志の力」や「気合」で克服しようとするのは得策ではありません。

対策は「見ないこと」が最強

この強力な本能への唯一にして最強の対抗策は、「損をしている状態を認識しないようにする」ことです。

「見なければ存在しないのと同じ」というのは乱暴に聞こえるかもしれませんが、長期投資においては真理です。株価チェックの頻度を極限まで減らし、脳に「損失のシグナル」を送らないようにすることが、メンタル安定への第一歩となります。

月3万円から始める投資信託の選び方:会社員向けインデックスファンド比較で商品選びの基礎を固めましょう。

古典ですが 敗者のゲーム 原著第8版 も参考になります。

Step 1 & 2: 「リスク許容度」と「生活防衛資金」の再確認

では、具体的な克服ステップに入りましょう。まずは足元の防御を固めることです。

Step 1: 心地よく眠れる金額を知る(リスク許容度)

「リスク許容度」とは、マイナス何円までなら耐えられるかという度量のことです。

もし今、夜も眠れないほど不安なら、それは間違いなくリスクを取りすぎています。

自分の器を超えた金額を市場にさらしている状態です。

例えば、貯金100万円を持っていて、そのうち90万円を投資してしまったらどうでしょうか?

株価が半減(-50%)したら、45万円が消え、全財産がほぼ半分になってしまいます。これではパニックになるのも当然です。

Step 2: 生活防衛資金を確保する

投資を始める前に、必ず「生活防衛資金(生活費の3〜6ヶ月分)」を現預金で確保しましょう。

会社員であれば、毎月安定した給料が入ってくるので、生活費の3ヶ月分でも十分な場合が多いです。

- 月の生活費が20万円なら → 60万円〜100万円は貯金用口座に残す。

- それ以外の「最悪なくなっても生活できる」余剰資金だけを投資に回す。

「相場が暴落しても、明日からの生活には何の影響もない」という絶対的な安心感こそが、暴落時のパニックを防ぐ最強の盾になります。ここを疎かにして投資を始めると、必ず痛い目を見ます。

生活防衛資金の作り方:会社員が6ヶ月分の貯金を確保する方法をまず確認してください。

家計管理には 年収200万円からの貯金生活宣言 が役立ちます。

Step 3 & 4: インデックス投資への一本化と自動化

資金管理ができたら、次は投資手法でメンタルを守ります。

Step 3: 個別株をやめて「全世界/全米」を買う

初心者が個別の企業の株を買うと、「決算が悪かったらどうしよう」「不祥事が起きたら紙屑になるかも」という不安が尽きません。

一社に集中投資するのは、カゴの中の卵のようなもので、落としたら終わりです。

メンタルを安定させるなら、インデックス投資(投資信託)一択です。

S&P500やオール・カントリー(全世界株式)なら、何百、何千という企業に分散投資しているので、どこか一社が倒産しても全体への影響は軽微です。「世界経済全体がゼロになることは(巨大隕石でも落ちない限り)ない」と思えば、枕を高くして眠れます。

Step 4: 歴史を知って「戻る」と信じる

それでも「世界恐慌みたいな大暴落が起きたらどうするんだ」と不安になるかもしれません。

そんな時は、過去のチャートを見てください。

ITバブル崩壊、リーマンショック、コロナショック……。過去30年で何度も30%〜50%の大幅な下落がありましたが、そのたびに市場は数年かけて回復し、直近の最高値を更新し続けてきました。

「下がっても、待っていればいつかは戻る」という歴史的事実を知っているだけで、暴落時の心持ちは全く違ったものになります。私たちは、人類の経済成長に賭けているのです。

新NISAの成長投資枠とつみたて投資枠の違いを会社員向けに解説で枠組みを理解しましょう。

インデックス投資のバイブル 全面改訂 第3版 ほったらかし投資術 も必読です。

Step 5: 「検索禁止令」を発令する

最後の仕上げは、物理的に恐怖の源を断つことです。いくら頭でわかっていても、暴落している画面を見ると動揺してしまいます。

証券口座のアプリをホーム画面から消す

これが最も効果的かつ即効性のある方法です。毎日ログインして資産推移画面を見ても、資産は1円も増えません。増えるどころか、「売りたい」「買いたい」という余計な誘惑に駆られるだけです。

積立設定を一度完了したら、あとはログインパスワードを忘れるくらい放置するのが正解です。アプリを削除し、ブラウザのブックマークからも外してしまいましょう。

ニュースを見すぎない

SNSやニュースサイトで「株価暴落!」「リセッション入りか!?」という煽り文句を目にすると、どうしても不安になります。メディアは不安を煽ることでPVを稼ごうとします。

しかし、20年以上の長期投資方針(インデックス積立)が決まっているなら、今日明日のニュースに反応して行動を変える必要は一切ありません。「自分は市場のノイズとは無関係」と割り切って、趣味や家族との時間を楽しみましょう。

普通の会社員が目指すべき『サイドFIRE』の現実的なプランを立てて、長い目で見ることも大切です。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

FIREを目指すなら FIRE 最強の早期リタイア術 がモチベーションになります。

まとめ

投資で「損が怖い」を克服するための5つのステップを解説しました。

- リスク許容度を知る:眠れないなら金額が大きすぎるサイン。

- 生活防衛資金を持つ:現金という「盾」を持つ。

- インデックス投資を選ぶ:個別株のリスクを捨てる。

- 歴史を信じる:「市場は回復する」というデータを味方につける。

- 検索禁止・放置する:アプリを消して人生を楽しむ。

投資の神様ウォーレン・バフェットも言っています。「株を買ったら株式市場が10年間閉鎖されても困らないと思える企業だけを買え」と。

私たちインデックス投資家にとっては、「積立設定をしたら、20年後に通知が来るまで忘れている」のが理想の運用スタイルかもしれません。

今日からアプリを見るのをやめて、その時間で好きな本を読んだり、美味しいコーヒーを飲んだりしてみませんか?

それが結果として、最強の投資成績(と安眠)につながるはずです。