お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「定期預金が満期になって100万円戻ってきたけど、これを投資に回していいのかな…」

先日、会社の同僚からこんな相談を受けました。

彼は「投資信託を始めたいけど、今すぐ100万円買うのは暴落が怖くてできない。でも、毎月3万円ずつだと全部投資するのに3年近くかかってしまう…」と頭を抱えていました。

まとまった資金があるとき、「一括で投資するか」「分割で投資するか」は、投資家にとって永遠のテーマです。

結論から言うと、理論上のリターンが高いのは「一括投資」ですが、初心者が続けやすいのは「分割投資」です。

この記事では、それぞれのメリット・デメリットを比較し、あなたの性格やリスク許容度に合った「最適な移行戦略」を見つけるお手伝いをします。

一括投資と分割投資、それぞれのメリット・デメリット

まずは、2つの方法の特徴を整理しましょう。

どちらが優れているかではなく、「どちらが自分に合っているか」という視点で見てください。

一括投資:理論上のリターンは最強

一括投資とは、手元にある資金を一度に(または短期間で)すべて投資する方法です。市場に資金を置く時間が最も長くなるため、右肩上がりの市場環境では最も効率的な運用方法となります。

- メリット:

- 資金が市場にさらされる期間が長くなるため、期待リターンが最大化しやすい。複利効果を最大限に享受できます。

- 右肩上がりの相場では、最初のエントリーが最も安値となり、その後の上昇を全て利益に変えられます。

- デメリット:

- 投資直後に暴落すると、資産評価額が一気に下がり、精神的なダメージが大きい。回復までに時間がかかると、その間ずっと含み損を抱えるストレスに耐えなければなりません。

- 「高値掴み」をしてしまうリスクがある。特に市場が過熱しているタイミングで一括投資してしまうと、その後の調整局面で大きな痛手を負う可能性があります。

分割投資(ドルコスト平均法):心の安定剤

分割投資とは、資金を何回かに分けて、時間を分散して投資する方法です。毎月一定額を購入する「ドルコスト平均法」が代表的です。市場の変動リスクを時間分散によって平準化する手法です。

- メリット:

- 購入時期を分散することで、高値掴みのリスクを軽減できる。高いときは少なく買い、安いときは多く買うことで、平均取得単価を下げられます。

- 暴落時にも「安くたくさん買えるチャンス」と前向きに捉えられ、精神的に続けやすい。これは長期投資を継続する上で非常に重要な要素です。

- デメリット:

- 手元に現金が残っている期間は運用益が生まれないため、機会損失になる可能性がある。市場が急上昇する局面では、一括投資にリターンで劣後します。

- 相場が右肩上がりの場合、平均購入単価が徐々に上がってしまい、一括投資よりリターンが劣る傾向があります。

インデックス投資のバイブルとされる 敗者のゲーム 原著第8版 でも、市場に長く居続けることの重要性が説かれています。理論的には一括投資が有利とされていますが、それは「暴落しても動じない強靭なメンタル」と「長期的に市場は回復するという確信」を持っていることが前提です。しかし、私たち普通の会社員にとって、汗水垂らして貯めた数百万円が一瞬で半分になる恐怖は、想像以上に大きいものです。

そこで重要になるのが、自分の「リスク許容度」を正しく理解することです。

リスク許容度とは、「どのくらいのマイナスまでなら、夜ぐっすり眠れるか」という尺度です。

もし「100万円が50万円になったら、仕事も手につかない」と思うなら、一括投資は避けるべきです。逆に「50万円になっても、10年後には戻るから気にしない」と思えるなら、一括投資も選択肢に入ります。

新NISAの成長投資枠とつみたて投資枠の違いを理解しておくと、一括と分割の使い分けもイメージしやすくなります。

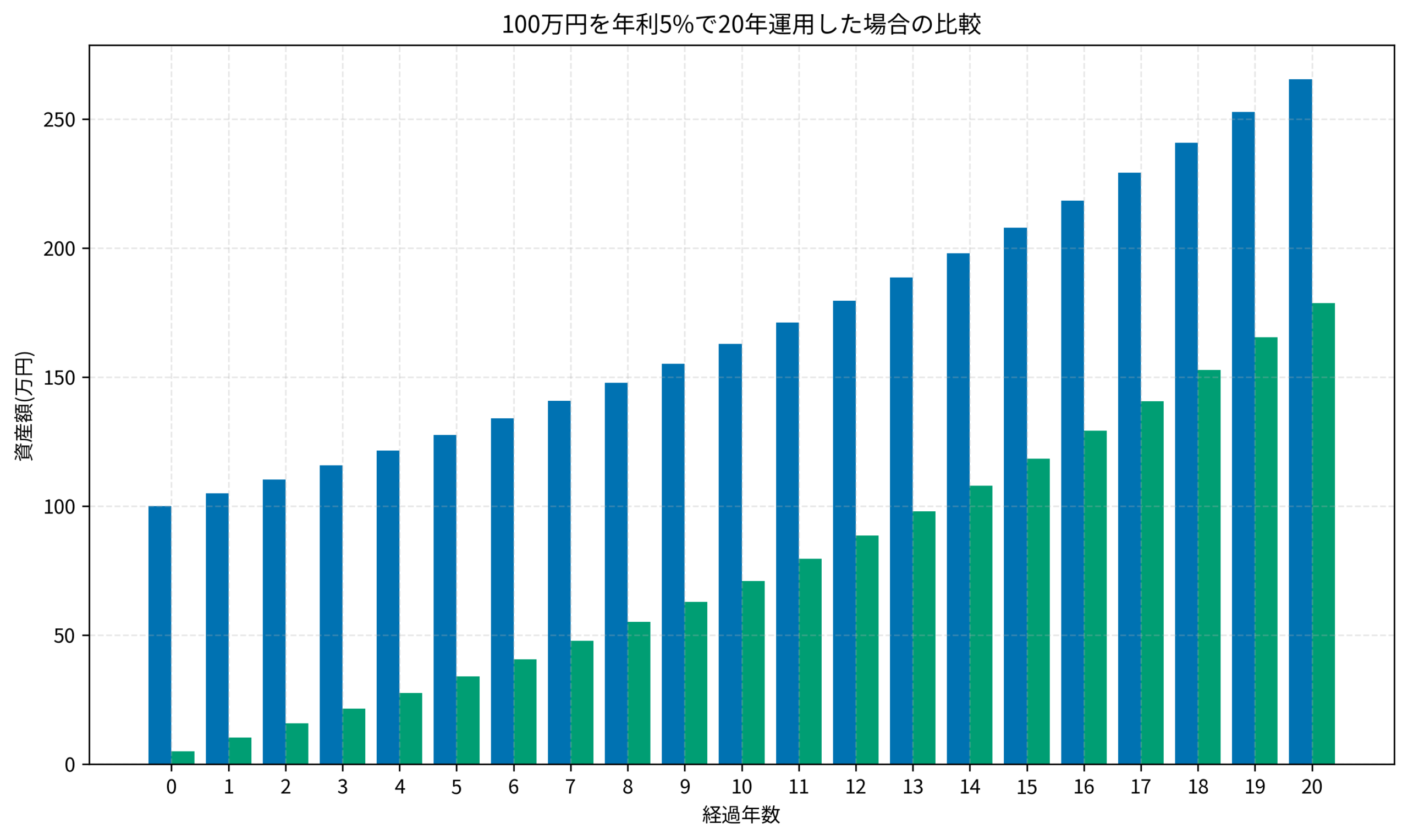

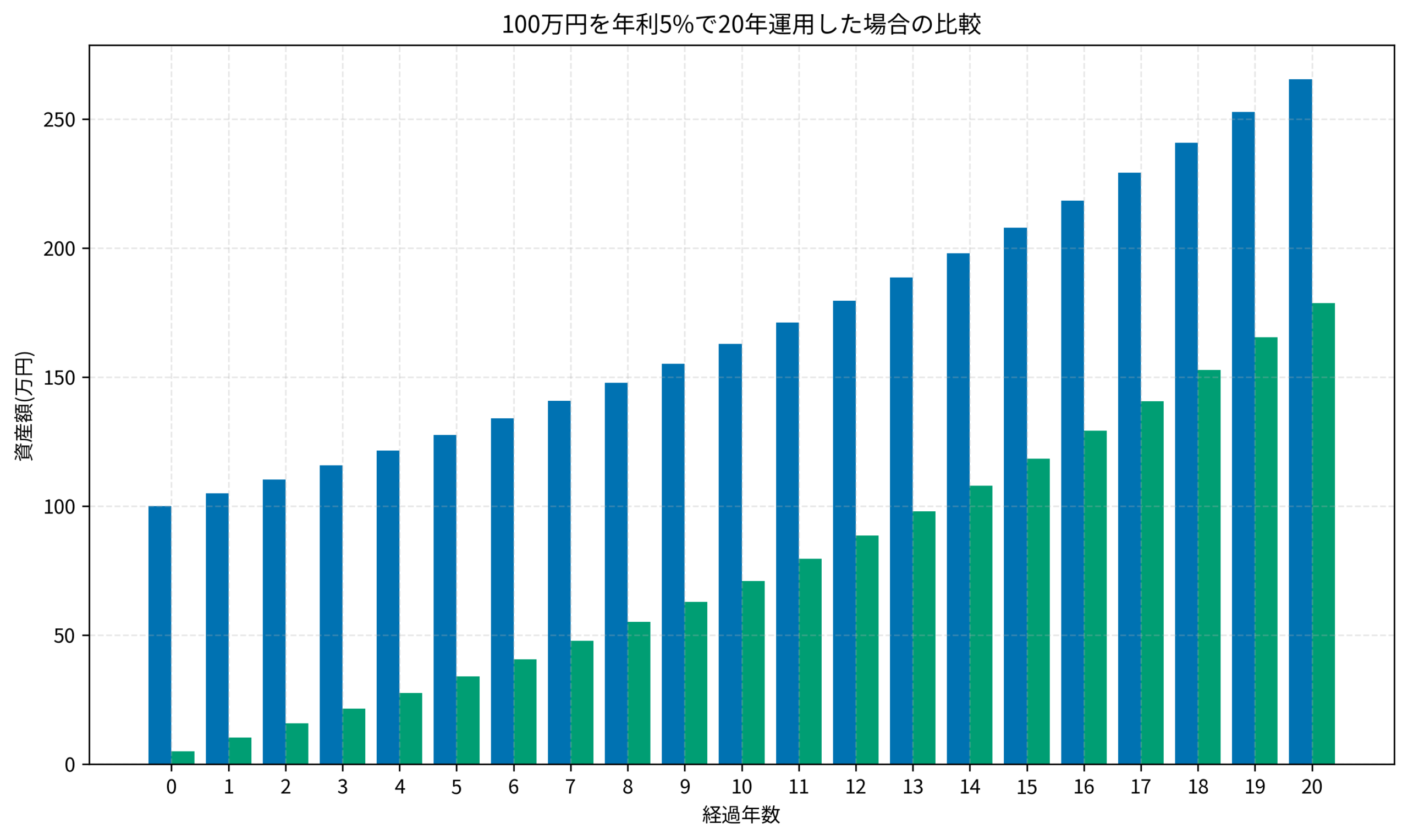

100万円を投資した場合のシミュレーション比較

では、実際に数字で見てみましょう。「100万円を一括投資した場合」と「毎年5万円ずつ20回に分けて投資(分割投資)した場合」で、20年後の資産額はどう変わるでしょうか。

条件:年利5%で運用できたと仮定(手数料・税金は考慮せず)

# 20年後の資産額(概算) 一括投資(100万円×1.05^20):約265万円 分割投資(毎年5万円積立) :約178万円

グラフを見ると、一括投資の方が資産の伸びが大きいことが分かります。

これは、一括投資の方が「100万円全額が複利で増える期間」が長いためです。分割投資の場合、後半に投入した資金は運用期間が短くなるため、増える金額も少なくなります。

しかし、これはあくまで「右肩上がり」を前提としたシミュレーションです。

投資開始直後に暴落が起きた場合、一括投資は資産が大きく目減りしますが、分割投資なら「安い価格でたくさん買える」ため、回復後のリターンが大きくなる可能性もあります。

iDeCoの節税効果シミュレーションも併せて行うと、税制メリットを含めたトータルの手取り額で比較できます。

理論だけでなく「もし運用に失敗したら」という不安がある方は 本当の自由を手に入れる お金の大学 も参考にしてください。投資以外のお金の守り方も学べます。

筆者の失敗談と、そこから学んだ「3年分割ルール」

ここで、少し恥ずかしい筆者の失敗談をお話しします。

私は本業でIT企業のPjM(プロジェクトマネージャー)をしていますが、普段はリスク管理やスケジュール管理を徹底しているつもりでした。しかし、自分のお金のこととなると冷静さを欠いてしまいました。

ケーススタディ:暴落への恐怖で機会損失

数年前、私はまとまったボーナス50万円を手にしたとき、「一括投資の方が得だ!」と意気込んで全額を米国株インデックスに投入しました。

当時の私は「S&P500は長期的に右肩上がりだから大丈夫」という理論だけを信じていました。

- 状況(Before):ボーナス50万円を「一括投資」した直後に市場調整が発生。含み益が出るどころか、翌週にはマイナスに転じました。当時はまだ投資経験も浅く、日々の値動きに一喜一憂していました。

- 行動(Action):10%下落して45万円になった時点で、「もっと下がるかもしれない」という恐怖に勝てず、証券口座の売却ボタンを押して全額を売却(損切り)。「とりあえず現金に戻して安心したい」「これ以上損をしたくない」という感情が理性を上回ってしまいました。

- 結果(After):市場は数ヶ月後に回復し、最高値を更新。私は5万円の損失を確定させただけでなく、その後の上昇相場による利益(もし持ち続けていれば+10万円以上)も逃しました。何より、「自分は投資に向いていないのではないか」という自信喪失が最大の損失でした。

PjMの仕事では「損切り(撤退判断)」が重要な場面もありますが、長期投資においては「耐えること」こそが重要だと痛感しました。

プロジェクトで言えば、一時的なトラブルでプロジェクトを中止してしまうようなものです。本来の目的(資産形成)を見失い、短期的な事象(株価下落)に過剰反応してしまったのです。

この経験から学んだのは、「自分のリスク許容度を超えた金額を一括投資してはいけない」ということです。理論上の正解を知っていても、心が耐えられなければ意味がありません。

資産形成を3年続けて分かった失敗談でも詳しく触れていますが、継続こそが最大の力です。

解決策:期間を決めて機械的に移行する

その後、筆者が実践しているのが「3年分割ルール」です。

まとまった資金がある場合、それを36分割して、毎月の積立額に上乗せする方法です。

例えば、手元に100万円あるなら:

100万円 ÷ 36ヶ月 ≒ 約2.8万円

毎月の積立額(例:3万円)に加えて、この2.8万円を上乗せし、月5.8万円を3年間積み立てます。

これなら、「高値掴みしたらどうしよう」という不安を消しつつ、3年後には全額を市場に投入できます。

PjMとしてプロジェクトの工程表(WBS)を引くように、投資も「計画的に資金を移動させるプロジェクト」と捉えることで、感情に左右されず実行できるようになりました。

具体的には、毎月第1営業日に自動積立を設定し、残りの資金はあえて流動性の低い定期預金などには入れず、すぐに動かせるMRF(マネー・リザーブ・ファンド)や普通預金に置いておき、毎月の積立額が引き落とされるのをただ見守るだけにしました。

「市場が下がったから多めに買おう」「上がったから待とう」という裁量を一切入れないことが、このルールの肝です。

また、3年という期間は、市場のサイクルを一つまたぐのに十分な期間であり、高値掴みのリスクを平準化するのに適していると考えています。

投資を始めたばかりの方は 全面改訂 第3版 ほったらかし投資術 を読んでみてください。暴落時でも淡々と積み立てることの重要性が腹落ちするはずです。

あなたに合った移行戦略の選び方

最後に、タイプ別のおすすめ戦略をまとめます。

合理的・メンタル強めな人:「一括投資」

- 特徴:一時的に資産が半分になっても、「安く買えるチャンス」と思える。余剰資金が潤沢にあり、当面使う予定がない。過去に暴落を経験しても市場に居続けられた経験がある。

- 戦略:生活防衛資金(生活費の6ヶ月〜1年分)を確実に残し、残りの余裕資金を最短期間で市場に投入する。心理的な負担さえクリアできれば、統計的に最も資産が増える可能性が高い方法です。

慎重派・初心者:「分割投資(3〜5年)」

- 特徴:暴落が怖い。日々の値動きが気になってしまう。投資を始めたばかりで、自分のリスク許容度がまだよく分からない。

- 戦略:資金を36〜60分割し、毎月の積立額に上乗せする。例えば300万円あるなら、毎月5万円〜8万円程度を今の積立額にプラスします。時間はかかりますが、精神的な平穏を保ちながら確実に市場に参加できます。

バランス重視:「半額一括・残り分割」

- 特徴:機会損失も避けたいが、リスクも抑えたい。一括投資のメリットも捨てがたいが、全額は怖いという方。

- 戦略:資金の半分(例:50万円)を最初に一括投資し、残りの半分を1〜2年かけて積み立てる。これにより、市場上昇時の恩恵をある程度受けつつ、下落時の追加購入余力も残せます。PjM的視点では「リスク分散」と「進捗確保」のバランスが良い折衷案と言えます。

どちらを選ぶにせよ、重要なのは「一度決めたルールを途中で変えないこと」です。

相場を見て「今はやめておこう」「もっと買おう」と判断を入れると、たいてい裏目に出ます。

投資信託の選び方で迷ったら、月3万円から始める投資信託の選び方を参考にしてください。

サイコロジー・オブ・マネー にも書かれていますが、投資で最も難しいのは「自分の感情をコントロールすること」です。自分に合った方法を選ぶことが、長期的な成功への近道です。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

まとまった資金の投資方法について、一括投資と分割投資を比較しました。

- 理論上のリターン重視なら「一括投資」

- 精神的な安定・継続しやすさ重視なら「分割投資」

- 初心者は、資金を36分割して3年かけて市場に移す「3年分割ルール」がおすすめ

- 最も大切なのは、暴落時にも狼狽売りせず、市場に居続けること

正解は一つではありません。

投資の世界には「最適解」はあっても、万人に共通する「正解」はないのです。

「夜、枕を高くして眠れるかどうか」を基準に、あなたが心地よく続けられるペースを選んでくださいね。

PjMとしての経験からも言えますが、無理な計画は必ず破綻します。

自分の心と資金に余裕を持てるプランニングこそが、長期プロジェクトである「資産形成」を成功させる鍵です。

まずは続けられる小さな一歩から始めてみましょう。