お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「NISAを始めたいけど、S&P500とオルカン(全世界株式)、どっちがいいの?」

「債券とか金(ゴールド)も持っておいた方がいいの?」

こんなふうに悩んで、最初の一歩が踏み出せずにいませんか?

投資の世界には無限の選択肢がありますが、私たち忙しい会社員にとっての正解は、実はとてもシンプルです。

この記事では、時間をかけずにリターンを最大化するための「最強の放置ポートフォリオ」を具体的な銘柄と比率で公開します。

これを真似するだけで、プロ顔負けの分散投資が今日からスタートできますよ。

30代会社員に「放置戦術」が最強な理由

なぜ、私たち会社員は「放置」を目指すべきなのでしょうか。

それは、私たちにとって最大の資産は「時間」だからです。

専業トレーダーのように、毎日チャートに張り付いて売買を繰り返す時間はありませんし、そんなことをしていたら本業がおろそかになり、昇給やボーナスのチャンスを逃してしまいます。

- 値動きに一喜一憂しないメンタル管理:

放置なら、暴落時も「気付かないふり」をしてやり過ごせます。 - 機会損失の防止:

「安くなったら買おう」とタイミングを計っていると、上昇相場に乗り遅れます。自動積立こそが最強のエントリーです。 - 複利効果の最大化:

頻繁に売買すると、その都度税金や手数料が発生し、複利の効果を弱めてしまいます。

攻めすぎる投資は長続きしません。これは【投資の断捨離】向いていない投資をやめる勇気でも詳しく解説しています。

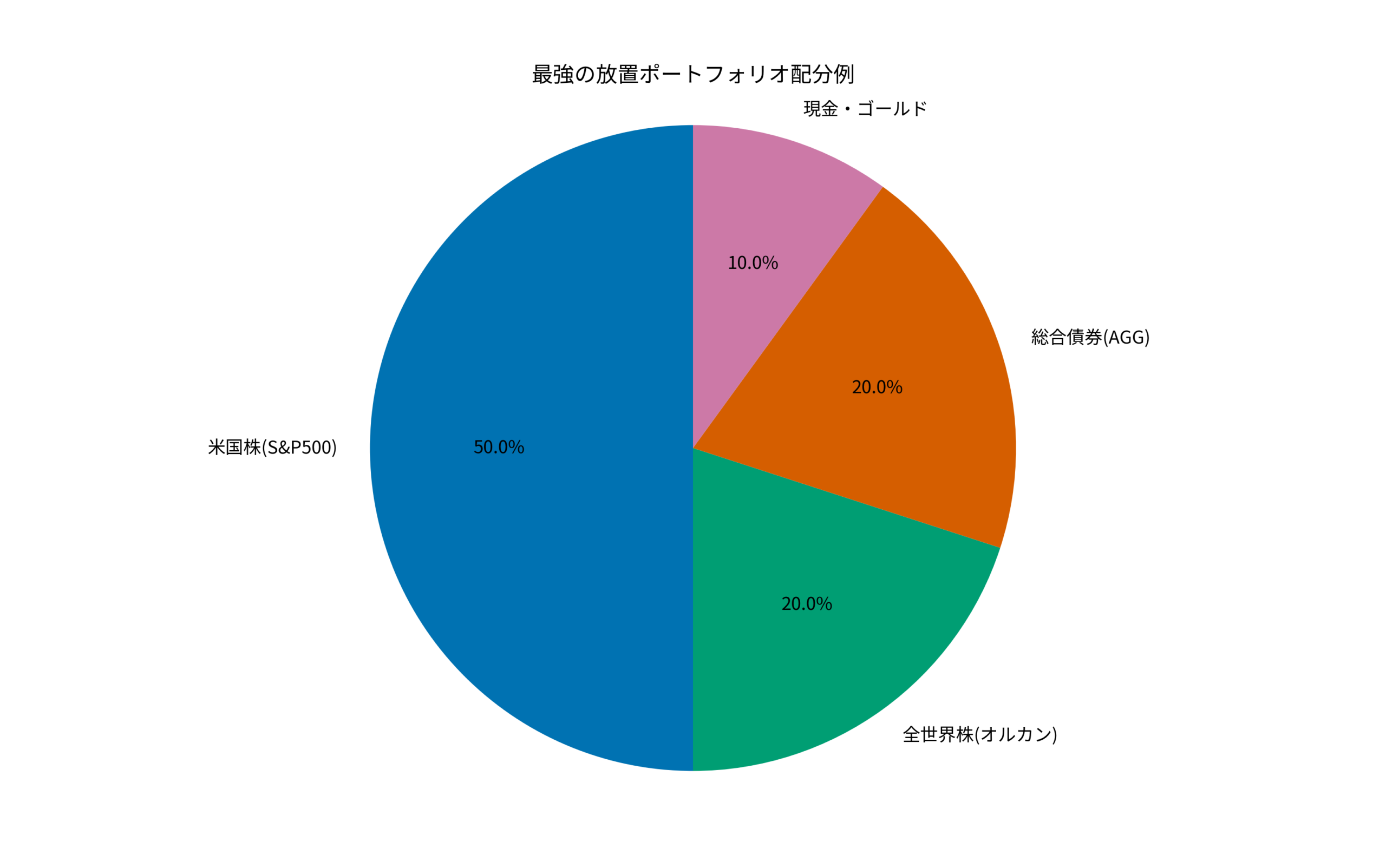

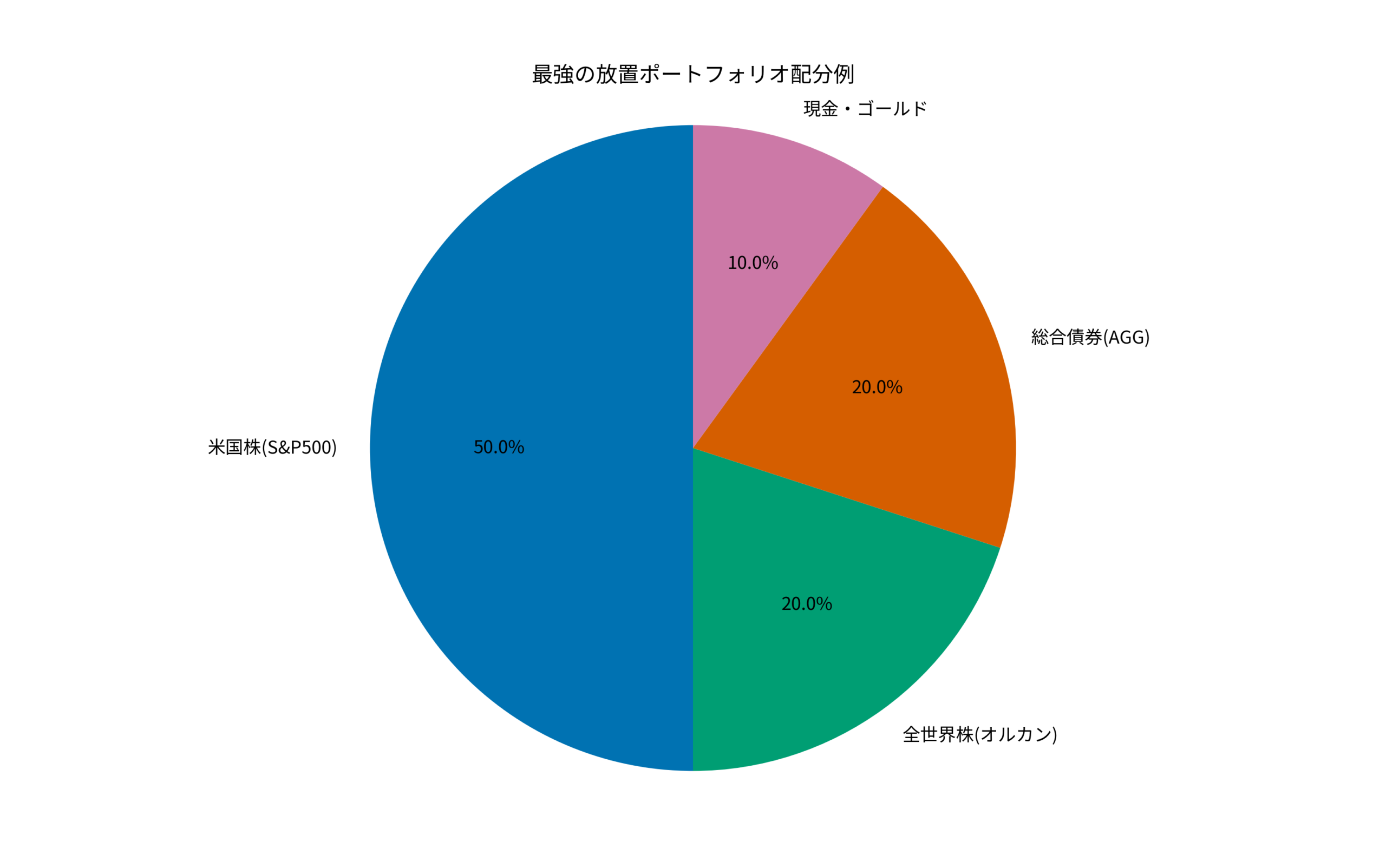

【結論】これが最強の放置ポートフォリオだ

もったいぶらずに、結論のポートフォリオをお見せします。

30代会社員が、リスクを取りつつ資産を最大化するための黄金比率はこれです。

- 米国株(S&P500):50%

世界経済の中心である米国の成長を享受するエンジン部分。 - 全世界株式(オルカン):20%

米国が停滞した場合のリスクヘッジとして、その他の先進国や新興国を取り込みます。 - 総合債券(AGGなど):20%

株式暴落時のクッション役。資産全体の変動幅(リスク)を抑えます。 - 現金・ゴールド(コモディティ):10%

暴落時の買い増し資金や、究極の安全資産(金)でインフレ対策をします。

具体的な銘柄例(投資信託)としては、以下のような組み合わせになります。

具体的な購入銘柄の例(NISAつみたて投資枠・成長投資枠)

- コア(70%):eMAXIS Slim 米国株式(S&P500) または eMAXIS Slim 全世界株式(オール・カントリー)

- 守り(20%):eMAXIS Slim 先進国債券インデックス

- アクセント(10%):ゴールド関連ファンド または 預金

シンプルですが、これで「世界中の株式」「債券」「金・現金」に分散され、どんな相場状況でも大負けしない最強の布陣が完成します。

iDeCoを併用すると節税効果も大きいので、詳しくは「iDeCo」受取時に税金で損しないための完全攻略法!を参考にしてください。

なぜこの比率なのか?3つの根拠

なぜ、株式100%ではなく、債券や現金を混ぜるのでしょうか。

「若いんだから株100%でガンガン攻めるべき!」という意見もありますが、あえて「守り」を入れることを推奨します。

暴落時の「握力」を維持するため

資産が半分になる(-50%)の暴落を食らったとき、株100%の人は精神的に耐えられず、底値で売ってしまうリスクがあります。

しかし、債券や現金を持っていれば、全体の下落率は-30%程度に抑えられるかもしれません。この「心の余裕」が、長期投資を継続する鍵なのです。

リバランス(調整)効果でリターン向上

株が暴落したとき、相対的に債券や現金の比率が上がります。

そのタイミングで「高くなった債券を売り、安くなった株を買う」というリバランスを行うことで、自然と「安値買い」ができ、長期的なリターンが向上します。

人生の急な出費に対応できる

30代は結婚、出産、住宅購入などライフイベントが目白押しです。

いざ現金が必要になったとき、株式しか持っていないと、暴落中で泣く泣く損切りして現金化しなければならない可能性があります。

現金・債券枠があれば、そこから取り崩すことで「資産の寿命」を延ばせます。

サイドFIREを目指すなら、月3万円から始める『サイドFIRE』準備!会社員が知っておくべき「4%ルール」も合わせて読んでおくと、出口戦略まで見えてきます。

【ケーススタディ】Aさんの資産推移シミュレーション

では、このポートフォリオで実際に積み立てるとどうなるのか。

30代会社員Aさんのモデルケースを見てみましょう。

【ケーススタディ】

- 状況(Before):

- 32歳、会社員。年収450万円。都内で一人暮らし。

- 貯金200万円のみ。毎月3万円をなんとなく銀行預金(金利0.001%)していた。

- 「老後2000万円問題」を聞いて不安だが、投資は怖いので手を出していなかった。

- 仕事が忙しく、投資の勉強をする時間が全く取れない。

- 以前、知人に勧められた怪しい仮想通貨で5万円ほど損をした経験があり、投資アレルギーがある。

- 行動(Action):

- 家計を見直し(格安SIMへ変更、不要なサブスク解約、外食を減らす)、月5万円の投資資金を捻出。

- NISA口座を開設し、上記ポートフォリオ(株式70%、債券20%、現金10%)で積立設定。

- 給与天引き感覚で、毎月決まった日に自動で引き落とされるように設定。

- 想定利回りは年率5%(保守的)で計算。過去のデータでは米国株は年利7〜9%程度期待できますが、あえて低めに見積もる。

- 年に1回、年末にだけ口座を確認し、比率が大きくズレていればリバランスを実施。

- 結果(After 20年後):

- 元本:1,200万円(5万円 × 12ヶ月 × 20年積み立て)

- 運用益:約850万円(複利効果により、後半に急激に増える)

- 合計資産額:約2,050万円

- 52歳時点で老後資金の不安が解消され、仕事に対するプレッシャーが激減。

- 「いざとなれば辞められる」という精神的余裕から、本業でも大胆な提案ができるようになり、結果的に年収もアップ。

- 子供の教育費が必要になっても、資産の一部を取り崩すことで余裕を持って対応可能。

なんと、月5万円の積立だけで、20年後(52歳時点)には老後2000万円問題をほぼクリアできてしまいます。

もしこれを銀行預金だけでやっていたら、20年後も元本1,200万円+利息数千円程度です。インフレリスク(物価上昇)を考えると、実質的な価値は目減りしている可能性すらあります。

「複利」の力がどれほど偉大か、分かりますよね。アインシュタインが「人類最大の発明」と呼んだのも納得です。

家計の見直しから投資資金を捻出する方法は、【保険の見直し】固定費削減で投資資金を捻出するテクニックで詳しく解説しています。

よくある質問(FAQ)

これから投資を始める方が抱きがちな疑問に、Q&A形式でお答えします。

Q. 30代から始めても遅くないですか?

A. 全く遅くありません!30代なら定年まで30年近くあります。これだけの期間があれば、複利効果を十分に発揮できます。むしろ、「今日」が一番若い日です。今すぐ始めるのが正解です。

Q. リーマンショックのような暴落が来たらどうするの?

A. 何もしません。むしろ「安く買えるバーゲンセール」だと思って、積立を継続してください。過去の歴史上、米国株や世界株はどんな暴落からも回復し、最高値を更新し続けています。

Q. NISA枠だけで十分ですか?

A. 月5万円、年間60万円の投資なら、新NISAの「つみたて投資枠(年間120万円)」だけで十分収まります。税金がかからないNISA枠を最優先で使い切りましょう。資金に余裕ができたら、特定口座も検討してください。

Q. ポートフォリオの調整(リバランス)は必須ですか?

A. 必須ではありませんが、やった方がリスク管理になります。面倒なら、最初から「バランス型ファンド(株式・債券などがセットになった投資信託)」を1本買うのも手ですが、手数料が少し高くなる傾向があります。自分で組み合わせた方がコストは安く抑えられます。

おすすめの証券口座比較

これからNISAを始めるなら、以下の証券会社がおすすめです。

手数料の安さ、画面の使いやすさ、ポイント還元など、総合力で選びました。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

今回は、30代会社員におすすめの「最強の放置ポートフォリオ」について解説しました。

- ポートフォリオの核は「米国株(S&P500)」と「全世界株式」で70%を確保。

- 「債券」と「現金・ゴールド」を30%混ぜることで、暴落に強い不沈艦を作る。

- これらを一度設定したら、あとは忘れて本業や人生を楽しむのが最強の投資法。

「投資は難しそう」と考える前に、まずはこの比率を真似して、月5,000円からでも始めてみてください。

始めた人から順に、将来の自由を手に入れていますよ!

次のステップとして、月3万円から始める『サイドFIRE』準備!も読んでみてください。出口戦略まで見据えると、投資のモチベーションが変わります。