お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「資産形成のスピードを上げたいなら、投資よりも先に『保険』を見直すべき」

これが、年間100万円以上の貯蓄を達成して気づいた、経験上の結論です。

「毎月なんとなく1万円以上払っている」

「勧められるがままに入った特約が何なのかよく分かっていない」

もし一つでも当てはまるなら、あなたは「掛け捨て」ではなく「捨て金」を払っている傾向があります。

この記事では、会社員が陥りがちな「保険の罠」と、年間5万円以上を浮かすための具体的な見直しステップを解説します。

痛み(生活レベルの低下)を伴わない固定費削減こそ、最強の資産形成術です。今日から家計の「穴」をふさぎましょう!

なぜ「保険見直し」が最強の投資なのか?

「投資で月5,000円の利益」を出すのは大変ですが、「保険を見直して月5,000円浮かす」のは実は簡単で、しかも効果は確実です。

固定費削減は「非課税の配当」と同じ

仮に月5,000円(年間6万円)の節約ができたとしましょう。これは、手取りで6万円増えるのと同じ意味を持ちます。

額面年収で言えば、約8万円近く昇給するのと同じインパクトがあるのです。

さらに、投資のリターン(年利4〜5%)と比較してみます。

年間6万円の利益を投資で生み出そうとすると、元本が120万円〜150万円も必要になります。

まだ十分な資産がない段階では、投資のリターンを追うよりも、固定費(特に保険)を削る方が圧倒的に効率が良いのです。

会社員はすでに「最強の保険」に入っている

多くの会社員が忘れている事実があります。それは、私たちはすでに「社会保険」という最強のセーフティネットに加入しているということです。

- 高額療養費制度:医療費が高額になっても、自己負担は月8〜9万円程度(年収による)で済みます。

- 傷病手当金:病気や怪我で働けなくなっても、給与の約3分の2が最長1年6ヶ月支給されます。

- 遺族年金:万が一のことがあっても、残された家族には国から年金が支払われます。

民間の保険は、この「公的保険では足りない部分」だけを補うのが正解です。

公的保障を知らずに過剰な民間保険に入るのは、二重払いを続けているようなものです。まずはご自身の給与明細を見て、高い社会保険料を払っていることを思い出しましょう。また、社会保険料の仕組みについては「手取りが増えない」正体はこれ!会社員が知っておくべき社会保険料の仕組みと『ステルス増税』対策 手取りが増えない正体 という記事で詳しく解説しています。

会社員には「不要」な可能性が高い特約3選

保険料が高くなる原因の多くは、実は「本体(主契約)」ではなく、あれこれとつけられた「特約(オプション)」にあります。

特に会社員の場合、以下の3つは過剰補償になっているケースが多いです。

① 通院特約(通院給付金)

退院後の通院に対して1日◯◯円支払われるものですが、最近は入院期間が短期化しており、通院日数がそこまで伸びないケースも多いです。

何より、通院にかかる費用は高額療養費制度を使えば自己負担は限定的です。「貯蓄で賄える範囲」のリスクに対して、毎月保険料を払うのは非効率的です。

数千円の通院費のために、毎月数百円の保険料を払うのは、期待値で考えるとマイナスになることがほとんどです。

② 成人病(生活習慣病)入院特約

特定疾病での入院給付日数を無制限にするものなどがありますが、これも「傷病手当金」がある会社員にとっては優先度が下がります。

1年6ヶ月もの間、給与のサポートがある状態であれば、その間に治療に専念できる環境は整っています。

もちろん、自営業者など傷病手当金がない方の場合は検討の余地がありますが、会社員であれば優先順位は低いです。

③ 個人賠償責任特約(重複注意!)

日常生活で他人に怪我をさせてしまった場合などに使える便利な特約ですが、これ、火災保険や自動車保険、クレジットカードの付帯保険と重複していませんか?

複数の保険で重複して加入していても、保険金は実際の損害額までしか出ないことがほとんどです。重複している分は完全に「払い損」です。

一度、加入している損害保険の証券をすべて並べてチェックすることをおすすめします。意外なところに付帯されていることがよくあります。

家計管理については【完全ガイド】会社員の家計黄金比『50:30:20の法則』とは?月5万円貯める具体的な配分シミュレーション 家計黄金比の法則 も参考にしてください。

【ケーススタディ】保険見直しで年間5万円浮いたAさんの事例

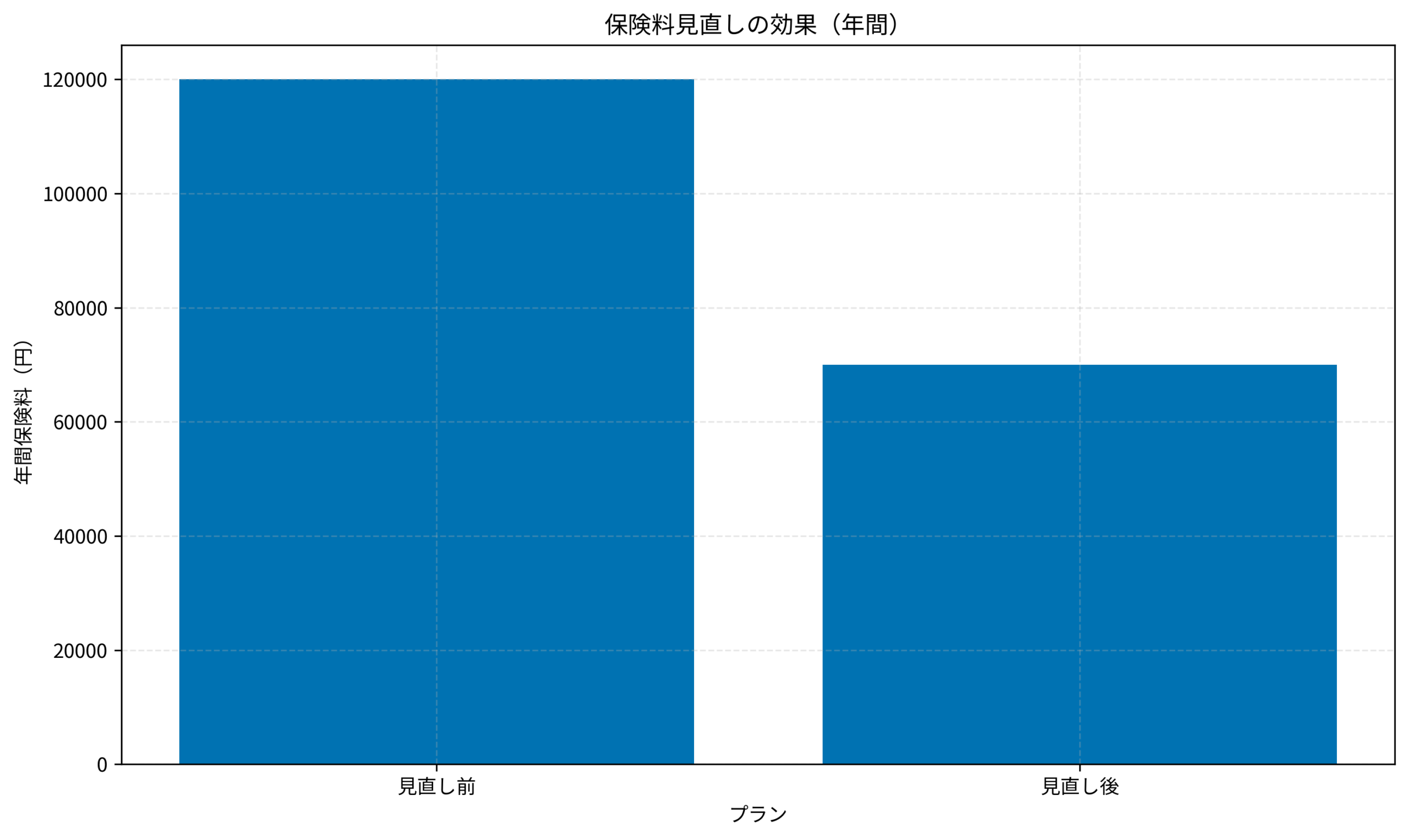

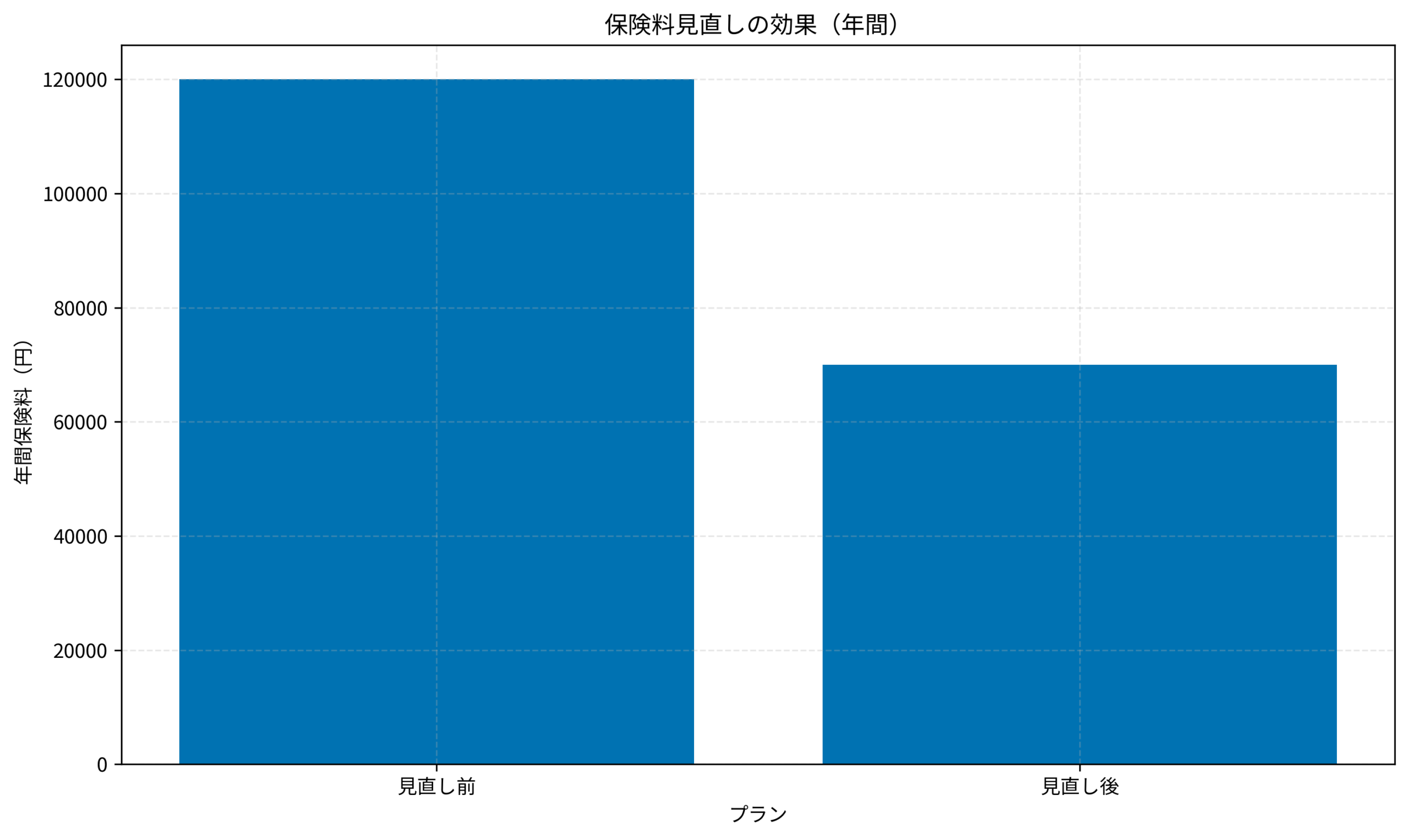

ここで、実際に保険を見直して固定費削減に成功したAさん(35歳・会社員・妻と子1人)の事例を見てみましょう。

【Before:見直し前の状況】

- 加入保険:大手生保のセットプラン(死亡保障+医療保険+がん保険)

- 月額保険料:約10,000円

- 悩み:なんとなく「安心料」として払い続けていたが、家計を圧迫していた。毎年届く更新の通知を見るたびに、本当にこれでいいのか疑問を感じていた。

【Action:実行したこと】

- 死亡保障の整理:子供が独立するまでの期間に絞った「収入保障保険」に変更。これにより、不必要な終身保障部分をカットしました。

- 医療保険のシンプル化:高額療養費制度を考慮し、入院日額を5,000円に減額。不要な特約を全カット。入院日額1万円は過剰だと判断しました。

- がん保険の見直し:一時金タイプに変更し、通院治療に対応しやすくした。長期入院よりも、診断時のまとまったお金を重視しました。

【After:見直し後の結果】

- 月額保険料:約5,800円(-4,200円)

- 年間削減額:約50,400円

驚くべきは、「必要な保障(死亡時の生活費確保や、がん治療費)」はしっかり維持しつつ、保険料を半減近くまで下げている点です。

浮いた年間5万円を、つみたてNISAで年利5%で20年間運用すれば、約165万円(元本100万+利益65万)になります。保険会社に払い続けるか、自分の資産にするか、この差はあまりに大きいです。

Aさんは「もっと早く見直せばよかった」と口を揃えて言います。

失敗しない保険見直しの3ステップ

「よし、見直そう!」と思っても、いきなり解約するのはNGです。以下の手順で進めましょう。焦りは禁物です。

Step1. 現状の証券を確認する

まずは「今、何に入っているか」を把握することから。保険証券を手元に用意し、以下の3点を確認してください。

- 誰が(被保険者)

- どんな時に(保障内容)

- いくら出るのか(給付金額)

特に「更新型」の保険に入っている場合は要注意です。今は安くても、10年後の更新時に保険料が倍増する可能性があります。証券の「保険期間」の欄をよくチェックしましょう。

Step2. プロの意見を「セカンドオピニオン」として聞く

自分だけで判断するのは危険です。「実は今の古い保険の方が、利率が良くてお宝保険だった」というケースもあるからです。

無料のFP相談サービスなどを利用し、「解約・減額を前提としたシミュレーション」を作ってもらいましょう。

ポイントは「加入するため」ではなく「判断材料をもらうため」に相談することです。「今の保険が良いものなら継続します」と最初に伝えておけば、無理な勧誘を受けることもありません。

Step3. 新しい保険が成立してから解約する

これが最も重要です。新しい保険の契約が成立(責任開始)する前に、古い保険を解約してはいけません。

健康状態によっては新しい保険に入れない可能性があり、その状態で古い保険を解約してしまうと「無保険」の期間ができてしまいます。必ず「新契約成立→旧契約解約」の順序を守ってください。

空白期間を作らないことが、見直しの鉄則です。

投資継続のコツについての記事「NISA疲れ」に要注意!会社員が投資を20年続けるために「やめたこと」3選 投資継続のコツ も参考に、無理のない資産形成を目指しましょう。

この機会に、以下のサービスで無料見積もりを比較してみることをおすすめします。一度の入力で複数の保険会社のプランを比較できるので、忙しい会社員に最適です。

【完全チェックリスト】保険見直し前に確認すべき7つの項目

最後に、FPへの相談前に整理しておくべき項目をまとめました。

これを準備しておくだけで、相談の質がグッと上がります。

- □ 現在の保険証券はすべて手元にありますか?

→ 死亡、医療、がん、個人年金など、すべての証券を集めましょう。家族分も忘れずに。 - □ ねんきん定期便で「遺族年金」の額を確認しましたか?

→ 公的保障がいくらあるかを知らずに、民間保険の必要額は計算できません。 - □ 職場の「福利厚生」を確認しましたか?

→ 会社によっては、割安な団体保険や、病気時の付加給付(独自の給付金)がある場合があります。 - □ 貯蓄額(生活防衛資金)はいくらありますか?

→ 「貯蓄でカバーできるリスク」に保険をかける必要はありません。一般的に生活費の6ヶ月分があれば、医療保険は最低限で済みます。 - □ 住宅ローンの団信(団体信用生命保険)の内容を把握していますか?

→ 団信には「死亡時」だけでなく「がん診断時」にローンが消えるタイプもあります。これがあればがん保険を薄くできる可能性があります。 - □ 今後のライフプラン(結婚、出産、住宅購入)は明確ですか?

→ 必要な保障額はライフステージによって激変します。5年先くらいまでの予定を書き出しておきましょう。 - □ 「月いくらまでなら払えるか」の予算を決めていますか?

→ 予算を決めずに相談に行くと、あれもこれもと提案されて予算オーバーになりがちです。「月5,000円以内に収めたい」など明確なラインを持ちましょう。

これらを準備した上で、プロの無料相談を活用すれば、あなたの家計にとって「本当に必要な保険」だけが残るはずです。

無駄を削ぎ落とした筋肉質な家計こそ、資産形成への最短ルートです。

保険の見直しで月々の固定費を大幅に削減できる可能性があります。

| 比較項目 | みんなの生命保険 | 保険ガーデン |

|---|---|---|

| 特徴 | 何度でも相談無料FP紹介実績45万件 | 貯蓄・家計プラン学資保険にも強い |

| 相談形式 | オンライン/カフェ/自宅 | オンライン/訪問 |

| FPの質 | ストップコール制度あり | 人柄重視の採用 |

| おすすめ度 | 保険料を下げたいなら | 教育費相談なら |

| 公式サイト | 無料相談する | 無料相談する |

まとめ

固定費削減で、資産形成の原資を作ろう。今回は、会社員のための保険見直し術について解説しました。

- 固定費削減は「ノーリスクで確実な投資」である

- 会社員は社会保険という最強の保険に入っていることを忘れない

- 通院・成人病・個人賠償などの特約が重複していないか確認する

- プロの視点を借りつつ、正しい順序(新契約→解約)で見直す

保険の見直しは、一度やってしまえば、その効果はずっと続きます。

面倒くさがって先延ばしにしていると、毎月数千円ずつ、資産形成のチャンスをドブに捨てているのと同じです。

まずは今週末、保険証券を探すところから始めてみませんか?

もし「自分ひとりで判断するのは不安」「どの保険が良いかわからない」という場合は、以下の無料相談サービスを活用して、プロの知恵を借りるのが近道です。