お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

都内のIT企業で働くAさん(32歳男性)。

年収は450万円と平均的ですが、彼には悩みがありました。

「毎月給料は入るのに、なぜか月末には口座残高がギリギリ…」

「貯金しようと思っても、急な出費で崩してしまう…」

そんな「貯金0円体質」だったAさんですが、ある簡単なルールを取り入れただけで、生活水準をほとんど変えずに年間100万円の貯金に成功しました。

彼が実践したのは、アメリカの上院議員エリザベス・ウォーレン氏が提唱した『50:30:20の法則』です。

この記事では、我慢強さも細かい家計簿も不要な、この最強の家計管理術について、会社員向けの具体的なシミュレーションを交えて解説します。

これを読めば、あなたも「息をするように」資産形成ができるようになりますよ。

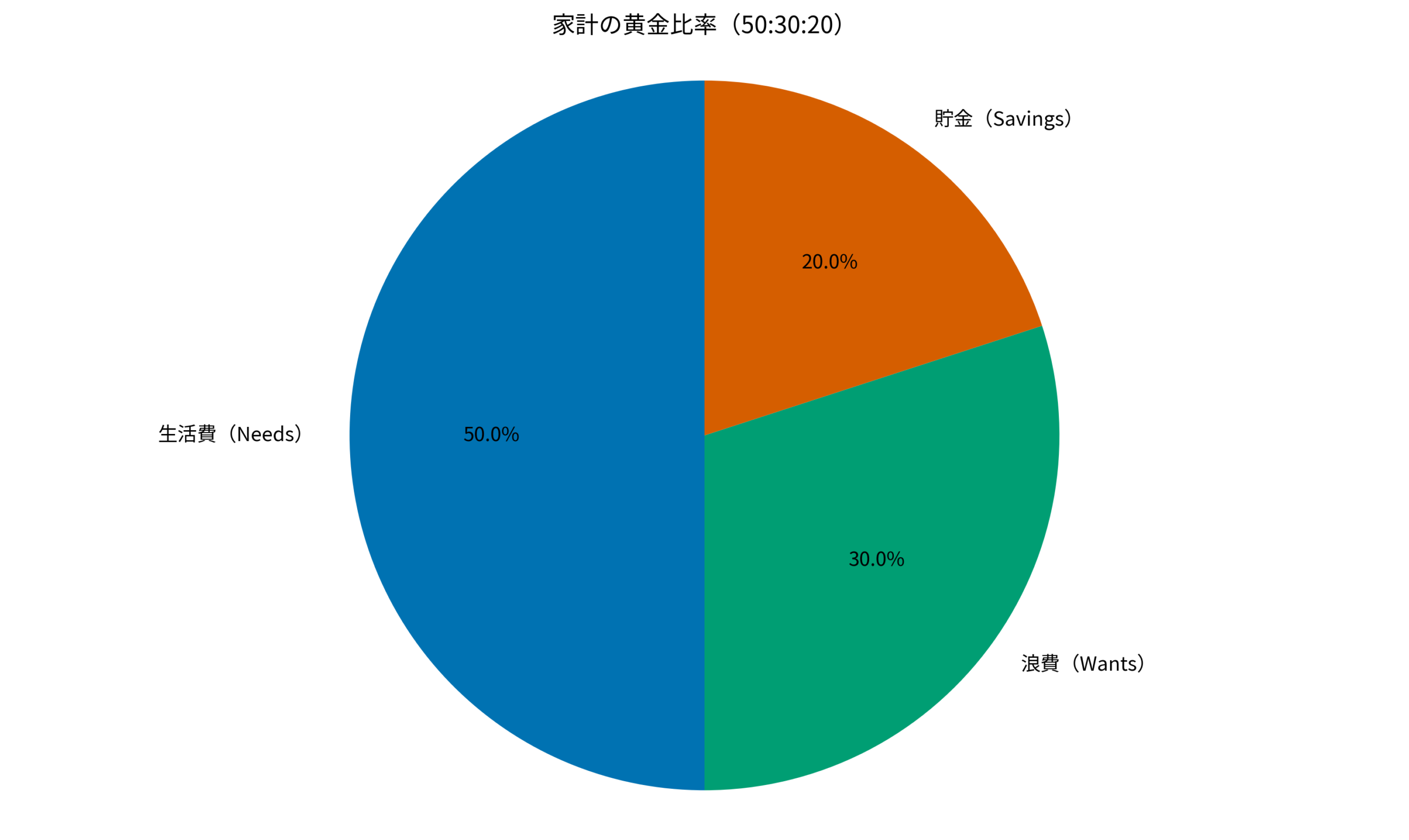

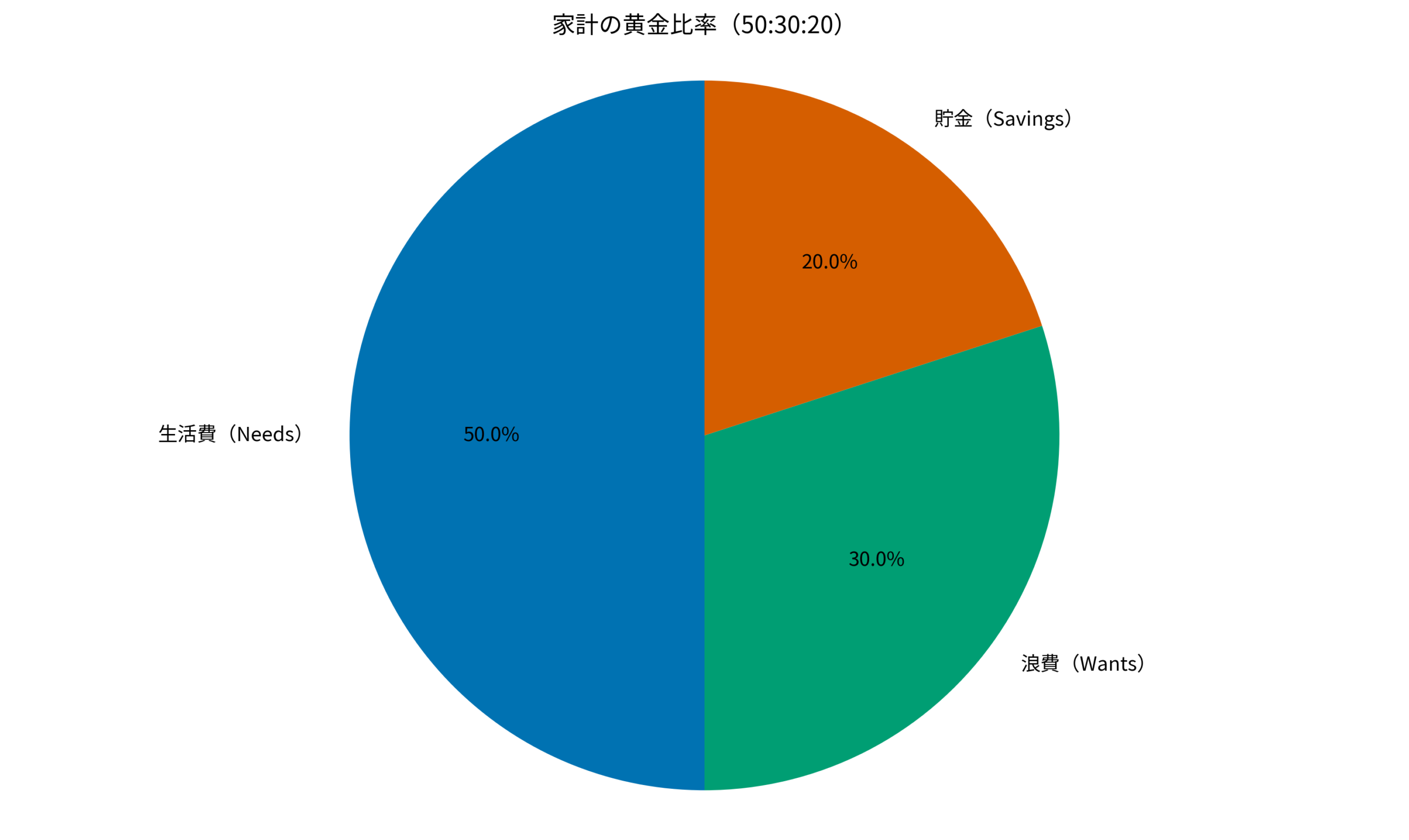

『50:30:20の法則』とは?【基本の解説】

まずは、この法則の基本ルールをビジュアルで見てみましょう。

やることは単純で、手取り収入(税金や社会保険料を引いた額)を、以下の3つのカテゴリーに分類するだけです。

- 50%:生活費(Needs)

家賃、光熱費、食費(自炊)、通信費、保険料など、「生きていくために不可欠な出費」です。 - 30%:浪費(Wants)

外食、趣味、旅行、サブスク、被服費(おしゃれ用)など、「なくても死なないが、人生を豊かにする出費」です。ここでストレス発散をします。 - 20%:貯金・投資(Savings)

NISA、iDeCo、緊急予備資金、借金返済など、「将来のための資金」です。給料が入った瞬間に確保する「先取り貯金」が鉄則です。

なぜこの比率が最強なのか

多くの節約術が失敗するのは、「Wants(浪費)」をゼロにしようとするからです。

「カフェラテを我慢する」「飲み会を全部断る」といった極端な節約は続きません。

この法則の優れた点は、「手取りの30%は好きに使っていい」と公認している点です。

例えば手取り25万円なら、7.5万円は遊びに使っていいのです。

これなら、「節約ばかりで人生つまらない」という罠に陥ることなく、持続可能な資産形成が可能になります。

詳しくは、普通の会社員が資産1000万円の壁を突破するために『捨てたもの』と『拾ったもの』でも解説しています。

なぜ会社員はお金が貯まらないのか?【50%の罠】

多くの会社員が貯金できない最大の理由は、「生活費(Needs)」が50%を超えているからです。

特に都市部で一人暮らしをしている場合、家賃だけで手取りの30%〜40%を占めてしまうことがあります。

そこに光熱費、スマホ代、保険料などを足すと、気づけば固定費だけで60%〜70%に達してしまいます。

こうなると、「浪費(Wants)」や「貯金(Savings)」に回す余裕はほとんどありません。

貯金するために食費を削ったり、趣味を我慢したりと、苦しい節約を強いられることになります。

まずは「Needs」を50%以下に抑える

50:30:20を達成するための最初の一歩は、生活費の見直しです。

具体的には「固定費」の削減です。

- 家賃:手取りの30%以内(できれば25%以内)に抑える

- 通信費:格安SIMに乗り換えて月3000円以下にする

- 保険:掛け捨ての最低限にする

特に銀行の手数料や家賃振込手数料などは、塵も積もれば山となります。

銀行選びについては、まだメガバンク使ってるの?会社員がネット銀行に乗り換えて手数料と時間を節約する完全ガイドを参考に、まずは金融機関の見直しから始めてみましょう。

年収別シミュレーション【月給20万・25万・30万】

では、実際の手取り額に当てはめて計算してみましょう。

あなたの手取りに近い数字を参考にしてください。

50% Needs : 100,000円(家賃5万、その他5万)

30% Wants : 60,000円(お小遣い)

20% Savings: 40,000円 → 年間48万円

【手取り25万円の場合】

50% Needs : 125,000円

30% Wants : 75,000円

20% Savings: 50,000円 → 年間60万円

【手取り30万円の場合】

50% Needs : 150,000円

30% Wants : 90,000円

20% Savings: 60,000円 → 年間72万円

どうでしょうか?

「生活費10万円はキツイ!」と思った手取り20万円の方。もし家賃が7万円だとしたら、残り3万円で光熱費・食費・通信費を賄わなければなりません。

これは明らかに「身の丈に合っていない家」に住んでいる証拠です。

逆に「お小遣い6万円も使っていいの?」と思った方もいるでしょう。

はい、使っていいのです。その代わり、絶対にその範囲内に収めること、そして貯金の4万円には絶対に手を付けないことが条件です。

手取り額が少ない場合の対策としては、「手取りが増えない」正体はこれ!会社員が知っておくべき社会保険料の仕組みと『ステルス増税』対策で、そもそも手取りを増やす工夫も検討してみてください。

ケーススタディ:貯金0から月5万の積立へ

冒頭で紹介したAさんの変化を詳しく見てみましょう。

彼はどのようにして「50:30:20」を達成したのでしょうか。

【状況(Before)】

手取り25万円。

家賃85,000円(34%)、食費・交際費で散財。

飲み会に誘われれば断れず、ストレス発散で服やガジェットを買う生活。

貯金はボーナス頼みだが、カードの引き落としで消えるため実質プラマイゼロ。

【行動(Action)】

- 家賃の見直し

まず、更新のタイミングで家賃65,000円の物件へ引越し。これで月2万円が浮いた。 - 口座の自動化

給料日に自動振替を設定し、生活費・遊び・貯金を物理的に分けた。 - 固定費の削減

通信費と電気代を見直し、月5,000円削減。浮いた分をiDeCoに回した。

【結果(After)】

引越し代などの初期費用はかかったが、半年後には軌道に乗る。

毎月5万円(20%)が自動的に積み上がり、年間60万円+ボーナス40万円で、年間100万円の資産形成に成功。

「遊びのお金が決まっているので、逆に罪悪感なく使えるようになった」と精神的にも安定。

Aさんの勝因は、「意志力」ではなく「仕組み」に頼ったことです。

特に引越しによる固定費削減は効果絶大でした。

固定費の見直しについては、電気代高騰に負けない!年間3万円安くなる「電力会社乗り換え」の手順とデメリット完全ガイドも参考にしてください。

貯まる仕組みを作る「自動化」ステップ

この法則を成功させるコツは、「手動で管理しないこと」です。

いちいちレシートを集めて「これはNeeds、これはWants…」と計算していたら、3日で挫折します。

おすすめは、銀行口座による物理的な分割です。

- 給料受取口座(Needs用):ここから家賃・カード引き落としを行う。

- 貯金専用口座(Savings用):定額自動入金サービスなどを使い、給料日に20%を強制移動。キャッシュカードは持ち歩かない。

- 遊び用口座(Wants用):残りの30%をここに移し、ここからPayPayチャージや遊びの支払いをする。

こうすれば、Wants用口座の残高がゼロになったら「今月はもう遊べない」と強制的にストップがかかります。

人間は弱い生き物なので、環境で制限をかけるのが一番です。

銀行口座の使い分けについては、Vポイント経済圏の作り方:三井住友カード×SBI証券で年間3万ポイント貯める戦略なども参考に、ポイントが貯まるルートを設計するとさらに効果的です。

家計見直しの無料相談サービス比較

自分ひとりでNeedsとWantsを仕分けるのが難しい、あるいは保険料が高すぎてNeedsが削れないという方は、一度プロのFPに診断してもらうのが近道です。

オンラインで気軽に相談できるサービスをまとめました。

保険の見直しで月々の固定費を大幅に削減できる可能性があります。

| 比較項目 | みんなの生命保険 | 保険ガーデン |

|---|---|---|

| 特徴 | 何度でも相談無料FP紹介実績45万件 | 貯蓄・家計プラン学資保険にも強い |

| 相談形式 | オンライン/カフェ/自宅 | オンライン/訪問 |

| FPの質 | ストップコール制度あり | 人柄重視の採用 |

| おすすめ度 | 保険料を下げたいなら | 教育費相談なら |

| 公式サイト | 無料相談する | 無料相談する |

まとめ

今回は、誰でも貯められるようになる家計の黄金比『50:30:20の法則』について解説しました。

- Needs(生活費)は50%まで:まずは固定費(家賃・保険・通信費)を削る。

- Wants(浪費)は30%使っていい:罪悪感なく遊ぶために、予算を決める。

- Savings(貯金)は20%確保:給料日に別口座へ強制移動させる。

今日からできるアクションは、「先月の支出をざっくりこの3つに分けてみること」です。

おそらくNeedsが60〜70%になっているはずです。

そこからがスタートです。

いきなり50%にするのが難しければ、まずは「Needs 60%、Wants 30%、Savings 10%」から始めても構いません。

大切なのは、比率を意識して生活することです。

この黄金比率を手に入れれば、将来のお金の不安は嘘のように消えていきますよ。