お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「老後2000万円問題」が話題になって久しいですが、皆さんは自分自身の老後資金について、具体的な対策を講じていますか?

「貯金だけでは不安だけど、投資は何から始めたらいいかわからない」「iDeCo(イデコ)ってよく聞くけど、結局何がお得なの?」そんな疑問を抱えている会社員の方は非常に多いです。

結論から申し上げますと、会社員が資産形成を始めるなら、まずはiDeCoを検討すべきです。なぜなら、iDeCoは「投資による利益」だけでなく、「節税による確実なリターン」が国によって保証されている、極めて有利な制度だからです。

今回は、実際に月3万円(正確には会社員の上限額なども考慮しつつ)をiDeCoで積み立てた場合、20年後にどれくらいの資産になるのかをシミュレーションしました。また、筆者が実際に運用して感じたメリット・デメリットや、失敗しない金融機関の選び方についても、実体験を交えて徹底的に解説します。

この記事を読めば、iDeCoの仕組みから具体的な始め方、そして将来の資産見込みまでがクリアになり、今日から迷わず資産形成の一歩を踏み出せるようになりますよ!

iDeCoの仕組みと月3万円の節税効果

iDeCo(個人型確定拠出年金)とは、公的年金(国民年金・厚生年金)に上乗せして、自分で老後資金を作るための私的年金制度です。

最大の特徴は、「自分で掛金を出し(拠出)、自分で商品を選んで運用し、60歳以降に受け取る」という点にあります。

会社員にとって、iDeCoには主に3つの大きな税制優遇メリットがあります。

- 掛金が全額所得控除になる:毎月の積立額がそのまま今の所得から差し引かれるため、その年の所得税と翌年の住民税が安くなります。これが最大のメリットです。

- 運用益が非課税になる:通常、投資の利益には約20%の税金がかかりますが、iDeCoならゼロです。すべて自分の資産として再投資に回せます。

- 受け取り時にも控除がある:60歳以降に受け取る際も、「退職所得控除」や「公的年金等控除」の対象となり、税負担が大幅に軽減されます。

例えば、年収500万円の独身会社員が、毎月2.3万円(企業年金なしの会社員の上限額)を積み立てたとしましょう。

この場合、年間の所得税・住民税の軽減額は約5万5200円にもなります。

もし月3万円(自営業などの場合)なら、その効果はさらに大きくなります。

「投資は損をするのが怖い」という方もいるかもしれませんが、iDeCoのこの「節税効果」は、運用成績に関わらず確実に手に入るリターンと言えます。仮に運用利回りが0%だったとしても、税金が安くなる分だけで実質的なプラス収支になるのです。これは、他のどの投資商品にもない強力なメリットです。

ちなみに、年末の駆け込み節税といえばふるさと納税も重要です。「12月末に会社員がやるべき『ふるさと納税』駆け込み攻略ガイド:失敗しない3つの手順」で解説している通り、iDeCoと合わせて活用すれば、手取り収入を最大化できますよ。

20年間の運用シミュレーション結果

では、この強力なiDeCoを使って、実際に月3万円を20年間積み立てた場合、私たちの資産はどう育っていくのでしょうか?

ここでは、以下の条件でシミュレーションを行ってみました。

- 毎月の積立額:3万円(年間36万円)

- 積立期間:20年間

- 運用利回り:年利5%(全世界株式インデックスなどの過去平均を想定)

- 節税額:年収500万円として試算(年間約7.2万円の節税)し、その浮いた税金分も貯蓄したと仮定

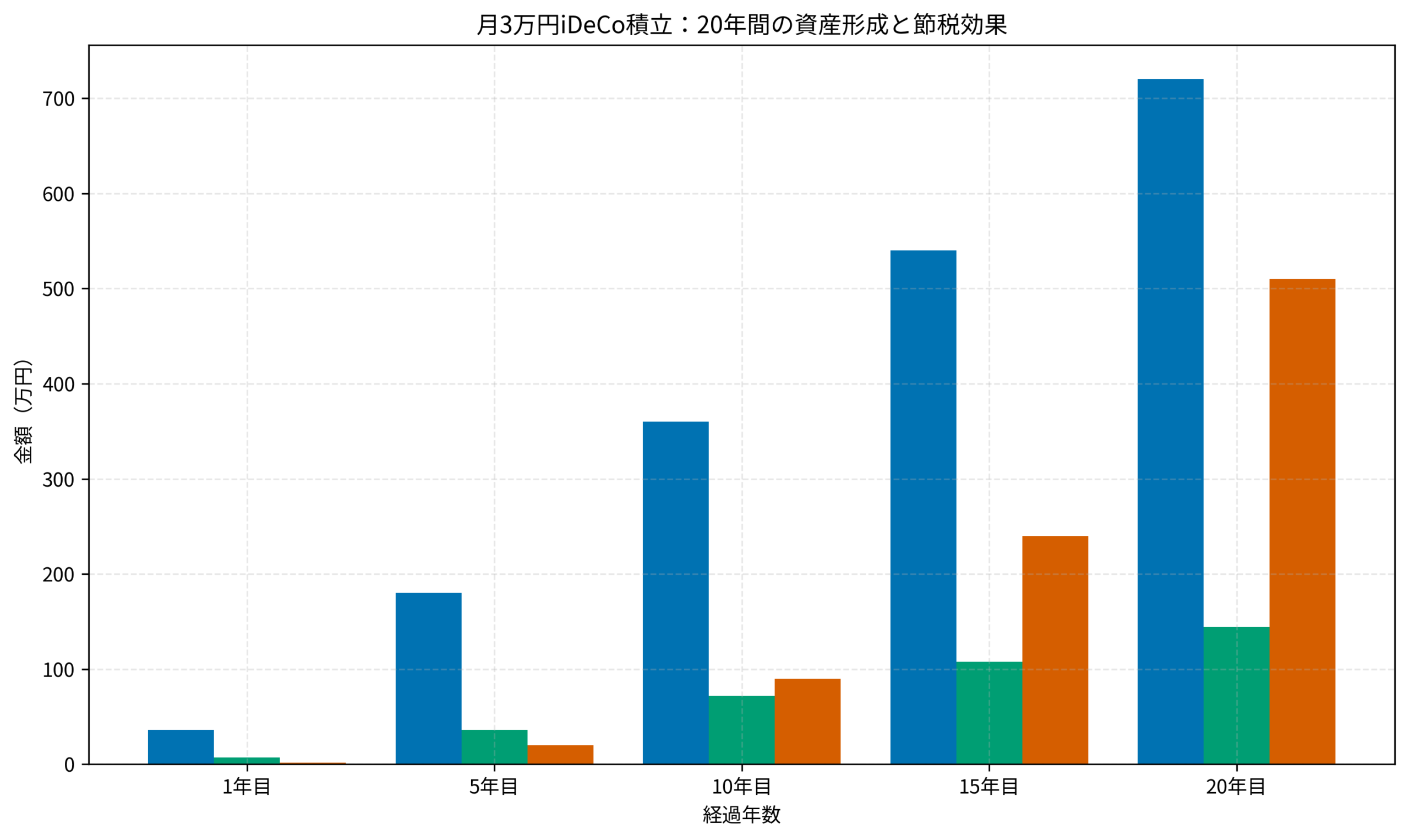

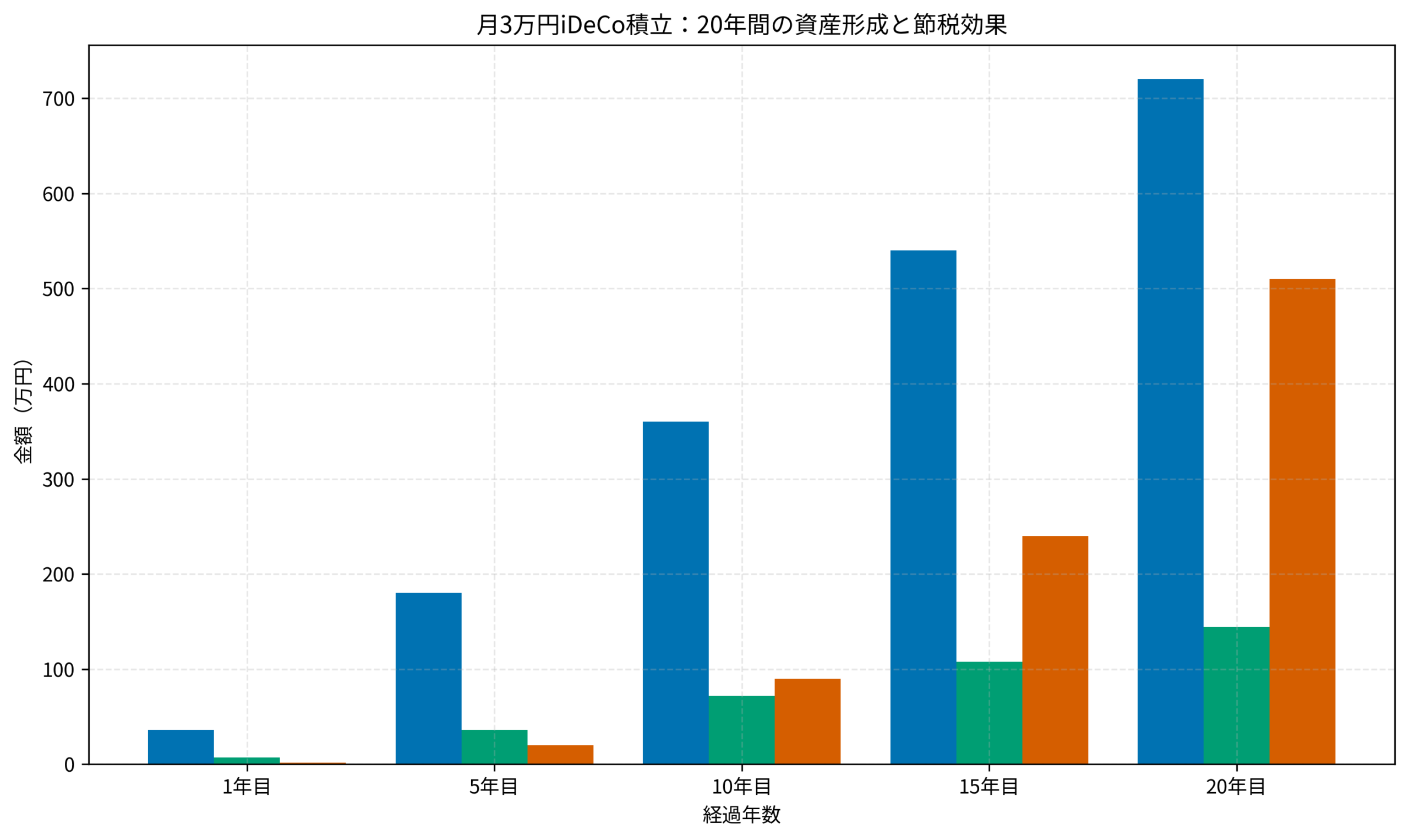

この「投資元本」「節税メリット」「運用益」の3つの要素がどのように積み上がっていくか、グラフで視覚化してみましょう。

いかがでしょうか?

青色の「積立元本」に対して、緑色の「運用益」とオレンジ色の「節税メリット」が大きく上乗せされているのが分かります。

具体的に数字で見てみると、20年後の結果は以下のようになります。

- 積立元本合計:720万円

- 節税メリット合計:約144万円

- 運用益(税引前):約510万円

- 資産総額見込み:約1,374万円

なんと、元本720万円に対して、プラス650万円以上の資産増加が見込める結果となりました。

特に注目すべきは「節税メリット」の144万円です。これはリスクを取らずに得られた確定利益のようなものです。これだけでも、元本に対して約20%のリターンが確約されている計算になります。

また、年利5%という運用利回りも、長期分散投資を行えば決して不可能な数字ではありません。時間を味方につけることで、「複利効果(利子が利子を生む効果)」が雪だるま式に資産を増やしてくれるのです。

# 複利計算の簡易シミュレーションコード

annual_contribution = 360000 # 年間積立額(36万円)

annual_tax_saving = 72000 # 年間節税額(7.2万円)

rate = 0.05 # 想定年利(5%)

years = 20 # 期間(20年)

total_asset = 0

total_tax_benefit = 0

for _ in range(years):

# 資産は運用益を含めて成長

total_asset = (total_asset + annual_contribution) * (1 + rate)

# 節税額はそのまま累積(再投資しない前提でもこれだけ貯まる)

total_tax_benefit += annual_tax_saving

print(f"20年後の資産額: {int(total_asset):,}円")

print(f"20年間の節税総額: {int(total_tax_benefit):,}円")

print(f"総合計メリット: {int(total_asset + total_tax_benefit):,}円")このように、iDeCoは「時間をかけること」で真価を発揮します。1日でも早く始めることが、将来の資産を最大化するための最も確実な方法なのです。

このように、iDeCoは「時間をかけること」で真価を発揮します。1日でも早く始めることが、将来の資産を最大化するための最も確実な方法なのです。

将来の出口戦略としては、「会社員が知っておくべきFIRE後の出口戦略:4%ルールの仕組みと注意点」で紹介している「4%ルール」なども知っておくと、より具体的な取り崩しのイメージが沸くはずです。

会社員におすすめの金融機関と商品選び

iDeCoのメリットを理解したところで、次は「どこで始めるか」が重要になります。

iDeCoを始めるには、銀行や証券会社などの金融機関(運営管理機関)で専用の口座を開設する必要がありますが、金融機関選びで失敗すると、資産形成の効率がガクンと落ちてしまいます。

選ぶ際に絶対に外してはいけないポイントは、以下の2点です。

運営管理手数料が「誰でも無料」のところを選ぶ

iDeCoでは、加入時に支払う手数料や毎月の手数料がかかります。このうち、国民年金基金連合会などに支払う手数料(月額171円など)はどこを選んでも共通ですが、金融機関に支払う「運営管理手数料」は会社によって大きく異なります。

大手銀行などでは、条件未達だと月額300円〜400円程度の手数料がかかる場合があります。たかだか数百円と思うかもしれませんが、20年間払い続けると数万〜10万円近くの差になります。

ネット証券(SBI証券、楽天証券、マネックス証券、松井証券など)の多くは、この運営管理手数料を「無条件で0円」に設定しています。コストは資産形成の敵です。必ず無料のところを選びましょう。

低コストのインデックスファンドが充実しているか

iDeCoで選べる商品は、金融機関によって決まっています。

長期投資で資産を増やすなら、信託報酬(保有コスト)が安い「インデックスファンド(全世界株式や米国株式など)」を選ぶのが王道です。

ネット証券大手なら、信託報酬が最安水準(0.1%以下など)の優良ファンド(eMAXIS Slimシリーズなど)をラインナップに揃えています。逆に、対面型の銀行などでは、信託報酬が高いアクティブファンドばかりで選択肢が少ないこともあります。

ネット証券大手なら、信託報酬が最安水準(0.1%以下など)の優良ファンド(eMAXIS Slimシリーズなど)をラインナップに揃えています。逆に、対面型の銀行などでは、信託報酬が高いアクティブファンドばかりで選択肢が少ないこともあります。

もちろん、リスク分散の観点からは株だけでなく不動産なども検討すべきですが、まずはiDeCoでベースを作ることが先決です。余裕が出てきたら「株だけでは不安?会社員が『不動産投資』をポートフォリオに加えるべき3つの理由とリスク管理」なども参考にポートフォリオを広げていくと良いでしょう。

【ケーススタディ】iDeCoで老後資金の不安を消したAさんの事例

ここで、実際にiDeCoを活用して家計改善と将来の安心を手に入れた、30代会社員Aさんの事例をご紹介します。

皆さんの状況と照らし合わせながら読んでみてください。

Aさん(32歳・IT企業勤務)の事例

- 状況(Before):

年収500万円。独身。貯金は300万円ほどあったが、すべて会社の給与振込口座(メガバンク)に入れたまま放置していた。「老後2000万円問題」のニュースを見て漠然とした不安を感じていたが、投資はギャンブルのようで怖く、何もしないまま時間だけが過ぎていた。 - 行動(Action):

会社の先輩に勧められ、重い腰を上げてネット証券でiDeCo口座を開設。手続きに少し手間取ったが(書類の記入など)、無事に完了。毎月2.3万円の引落し設定を行い、商品は「全世界株式(オール・カントリー)」一本に絞った。また、年末調整の書類にiDeCoの掛金を記入して提出した。 - 結果(After):

5年後、ふと口座を確認すると、運用益だけでプラス30万円ほどになっていた。さらに、毎年年末調整で約5万円以上の税金が還付されていることに気づき、「こんなにお得ならもっと早く始めればよかった」と後悔するほどに。

浮いた税金分を原資にして、今度は新NISAでの積立も開始。資産が増えていく実感が持てるようになり、老後への過度な不安が消え、仕事にも前向きに取り組めるようになった。 - ハマりポイント(注意点):

Aさんは最初、会社の総務に提出する書類(事業所登録申請書など)の依頼を忘れており、手続きが1ヶ月ほど遅れてしまったそうです。会社員の場合、勤務先の証明印が必要な書類があるため、早めに総務担当者に相談するのがスムーズに進めるコツです。

Aさんのように、最初は「面倒くさい」「怖い」と思っていても、一度仕組みを作ってしまえば、あとは自動的に資産が積み上がっていくのがiDeCoの魅力です。

Aさんのように、最初は「面倒くさい」「怖い」と思っていても、一度仕組みを作ってしまえば、あとは自動的に資産が積み上がっていくのがiDeCoの魅力です。

ある程度まとまった資金がある方は、「貯金1000万円あるけど投資を始められない会社員が最初の一歩を踏み出す方法」も参考に、一歩進んだ投資戦略を考えてみるのも良いでしょう。

iDeCoに強い証券会社:手数料と商品で比較

最後に、これからiDeCoを始めるならここを選んでおけば間違いない、おすすめの証券会社を比較・紹介します。

「手数料の安さ」「商品ラインナップ」「ポイント還元」などの観点から、ご自身のスタイルに合った一社を選んでみてください。

初心者は、口座開設数が多く、サポートページやツールが充実している大手ネット証券から選ぶのが最も安心です。以下の比較表を参考に、まずは「資料請求」や「口座開設」の申し込みから始めてみましょう。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

今回は、会社員のためのiDeCo実践術と、月3万円積立の資産形成シミュレーションについて解説しました。

この記事の要点を改めてまとめます。

- 最強の節税効果:iDeCoはやるだけで所得税・住民税が安くなる、国が用意した「お得な切符」です。

- 継続は力なり:20年、30年と長く続けることで、複利効果と節税メリットが最大化されます。

- コスト意識を持つ:金融機関選びでは「運営管理手数料が無料」のネット証券を選ぶことが鉄則です。

「手続きが面倒そう」という理由だけでiDeCoをやらないのは、目の前に落ちている数万円〜数百万円の利益をみすみす捨てているのと同じことです。

今日からできる最初のアクションは、「証券会社の公式サイトを見てみる」、そして「口座開設(資料請求)をする」ことです。

iDeCoは申し込みから加入完了まで、1〜2ヶ月程度の時間がかかることがあります。「いつかやろう」ではなく、思い立ったその瞬間に動き出すことが、豊かな老後を手に入れるための最短ルートです。ぜひ、今日から資産形成の第一歩を踏み出してください!

iDeCoは申し込みから加入完了まで、1〜2ヶ月程度の時間がかかることがあります。「いつかやろう」ではなく、思い立ったその瞬間に動き出すことが、豊かな老後を手に入れるための最短ルートです。ぜひ、今日から資産形成の第一歩を踏み出してください!

本気で資産形成を進めるなら、年間の目標設定も欠かせません。「会社員が新年に資産形成を加速させるための『年間目標』の立て方:3つの数字で管理する」の記事で、具体的な目標管理の方法もチェックしてみてくださいね。