お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「3年4ヶ月」。

これは、筆者が社会人になってから「資産100万円」を達成するまでにかかった正確な期間です。

今でこそ順調に資産を増やせていますが、正直に告白すると、この「最初の100万円」を作る期間が一番きつく、一番長く感じました。

「貯めても貯めても増えている気がしない」

「我慢ばかりで人生がつまらない」

そんな焦りと戦いながら、それでも諦めずに100万円の壁を越えた瞬間、景色が一変しました。

この記事では、筆者が実際に「0から100万円」を作るまでにやったこと、やめたこと、そして壁を突破した後に訪れた「資産の雪だるま効果」について、当時の通帳の痛みとともに全て公開します。

資産100万円が「一番きつい」数学的理由

なぜ、多くの人が「100万円」で挫折してしまうのか。

それは精神論ではなく、数学的に説明がつきます。

労働収入しか頼れないフェーズ

資産形成の方程式は「(収入 – 支出) + (資産 × 利回り)」ですが、資産が少ないうちは右側の「資産 × 利回り」の効果がほぼゼロだからです。

例えば、必死に50万円貯めて年利5%で運用しても、年間利益はたったの2万5千円。月換算で2,000円ちょっとです。

これでは、「投資で人生が変わる」という実感は全く湧きません。

残業を1時間減らしたり、飲み会を1回我慢したりする「労働と節約」のほうが、圧倒的に数字へのインパクトが大きいのです。

この時期は、まさに「砂漠で水を運ぶ」ような作業が続きます。バケツ(資産)に水が溜まるまでは、ひたすら往復するしかありません。

種銭作りは「泥臭い」もの

つまり、最初の100万円までは「自分の労働力だけが頼り」という、最も効率の悪いフェーズを耐え抜かなければならないのです。

SNSで見る「配当金生活」や「送り人」といった華やかな世界は、この泥臭いトンネルを抜けた先にしかありません。

多くの人がここで「投資なんて意味がない」「やっぱり使うほうが楽しい」と脱落していきます。しかし、ここが踏ん張りどころなのです。

ここを「耐え忍ぶ期間」と割り切れるかどうかが、勝負の分かれ目になります。参考:「完全FIRE」より「サイドFIRE」が会社員の正解である数学的理由まずは理論を知っておきましょう。

多くの人が「0→100」で挫折する3つの罠

筆者もそうでしたが、このフェーズでは3つの罠が待ち構えています。これらにハマると、いつまでも100万円に届かず、挫折してしまいます。

罠1:生活水準のインフレ

社会人になって給料が入ると、学生時代より良い服、良い食事にお金を使ってしまい、収支がトントンになる現象です。

「初任給で親孝行」は素晴らしいですが、自分の生活水準まで上げてしまうと、給料が増えても貯金は増えません。

一度上げた生活水準を下げるのは至難の業です。家賃の高い部屋に住み、サブスクを契約し、コンビニで「自分へのご褒美」を買う。これらが常態化すると、どれだけ残業してもお金は残りません。

罠2:「少額投資」への過度な期待

貯金数万円の状態で「レバナス」や「仮想通貨」で一発逆転を狙い、市場の養分にされるパターンです。

焦る気持ちは分かりますが、種銭がないうちにリスクを取りすぎると、資産を失うだけでなく「投資=怖い」というトラウマだけが残ります。

「1万円が100倍になった」という夢物語に賭けるより、確実な「節約」で1万円を作るほうが、資産形成においては100倍重要です。近道を探そうとする人ほど、遠回りをすることになります。

罠3:ゴールの遠さへの絶望

「1000万円貯める」という遠大な目標を見てしまい、月に数万円しか増えない通帳を見て力が抜けてしまうこと。

登山と同じで、頂上ばかり見ていると足元の石につまずきます。まずは「最初の休憩所(100万円)」だけを目指すべきです。

100万円あれば、半年間働かなくても生きていけます。これだけで精神的な余裕が全く違います。「1000万円」ではなく「まずは生活防衛資金」という短期目標に切り替えましょう。

100万円までは地味な「積み上げ」こそが最強の近道です。参考:「貯金疲れ」で挫折しないために:資産形成の停滞期を乗り越える思考法マインドセットが重要です。

【ケーススタディ】筆者が100万円貯めるために「やめた」3つのこと

では、実際にどうやって種銭を作ったのか。

筆者が100万円に向けて取り組んだのは「収入を増やす」ことではなく、「穴を塞ぐ」ことでした。

- 民間保険の全解約:不安で加入していた医療保険などを解約し、県民共済へ移行。これで月1.5万円削減。

- コンビニ断ち:毎朝のコーヒーと昼食を水筒・弁当に変更。1日500円浮けば月1.5万円削減。

- ATM手数料の撲滅:時間外手数料や振込手数料がかかるメガバンクからネット銀行へ移行。月500円削減。

固定費削減のインパクト

特にインパクトが大きかったのは「固定費の削減」です。

意志の力で節約するのではなく、一度解約すれば来月も自動的に安くなるものから手を付けました。

これにより、無理なく年間40万円〜60万円ペースで貯蓄ができる体質に変わりました。

「節約=我慢」と思っているうちは続きません。「契約の見直し」こそが、真の節約です。

「ラテマネー」の恐怖

コンビニでのちょこちょこ買い、いわゆる「ラテマネー」も侮れません。

1回数百円でも、積み重なれば年間数万円〜10万円になります。

「なんとなく」使っているお金を意識的に止めるだけで、資産形成のスピードは段違いに早くなります。

筆者はこれを「投資の種銭」と呼び変えることで、使わない選択を楽しみ始めました。

まずは固定費、次に変動費の順で見直しましょう。参考:手取り20万円台でもできる『地味な蓄財』5選まずはここからです。

【実録】100万円達成後の「加速」を数字で公開

そして、苦労して100万円の壁を越えた後、何が起きたか。

ここからが「雪だるま効果」の本領発揮です。

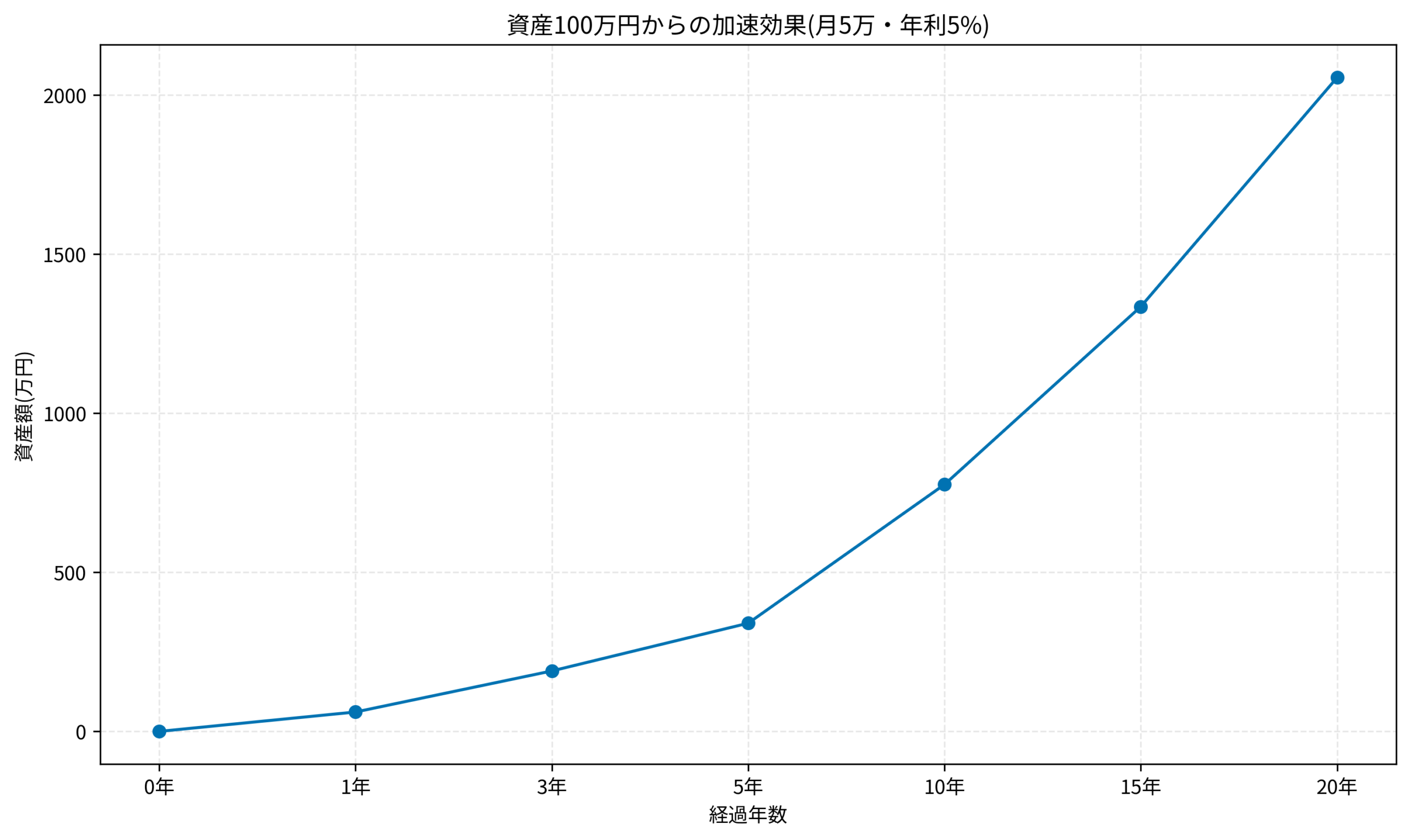

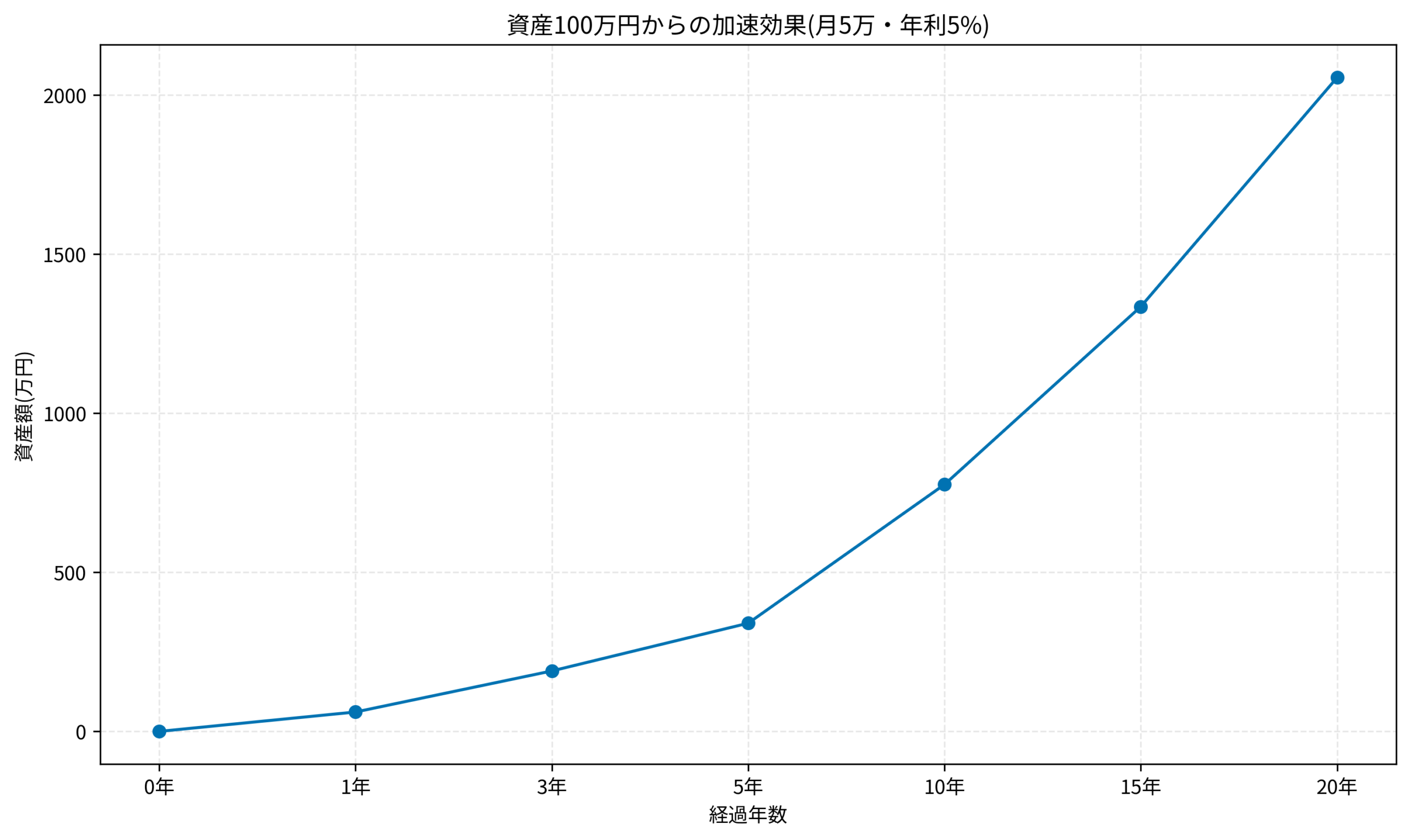

資産推移のシミュレーション

以下のグラフは、月5万円の積立投資(年利5%想定)を続けた場合の資産推移です。

資産が増えるスピードがどのように変化するか、視覚的に確認してみましょう。

最初の100万円を作るのには時間がかかりますが、そこを過ぎるとカーブが急角度になっていくのが分かります。

実際、筆者の感覚としても:

- 0→100万円:約3年半(永遠に感じた)

- 100→500万円:気がついたら到達していた(投資益が加算され始めた)

- 500→1000万円:加速装置がついたように増えた(複利効果が労働収入を超えだした)

100万円は「パスポート」

100万円はただの通過点ではなく、「労働収入だけの世界」から「資本収入も働く世界」へのパスポートです。

この景色を見るためには、まず最初の雪だるまの芯を作るしかありません。

そして、その芯を転がし始めるには、給料が入る口座ではなく、投資ができる「証券口座」が必要です。

まだ持っていない方は、手数料の安いネット証券で「箱」だけでも用意しておきましょう。

以下の表で紹介する証券会社なら、どれを選んでも間違いありません。

新NISA口座もこれらの中から選ぶのが正解です。

新NISA口座もこれらの中から選ぶのが正解です。参考:新NISA『成長投資枠』の最適解:オルカン上乗せ vs 高配当株シミュレーション選び方を解説しています。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

資産100万円の壁は、高く見えますが「越えられない壁」ではありません。

ただ、その道のりの9割は地味で退屈な節約と蓄財です。

ここを耐え抜いた人だけが、その先の「投資で資産が増える」世界に到達できます。

- 最初の100万円が一番きついのは数学的に当たり前。増えなくても焦らない。

- 一発逆転を狙わず、固定費削減で地道に種銭を作るのが最速。コンビニ断ちから始めよう。

- 100万円を超えれば、複利が味方して資産形成は一気に楽になる。そこまでの辛抱。

まずは今日、コンビニでの買い物を一回我慢して、そのお金を貯金箱に入れるところから始めてみてください。

その小さな一歩が、数年後の大きな雪だるまの最初の一欠片になります。

最後に、筆者が節約生活の支えにした本を紹介します。

テクニックだけでなく「なぜ貯めるのか」というマインドを整えるのに最適です。