お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「あと何年働けば、このラットレースから抜け出せるんだろう……」

都内のメーカーに勤務するAさん(35歳)は、ため息交じりに通帳を見つめていました。巷で言われる「FIRE(早期リタイア)」に必要な資産額は1億円とも言われます。現在の貯金は500万円。定年までに達成できるイメージが全く湧かず、絶望感すら感じていました。残業続きの毎日、上司からのプレッシャー、将来への漠然とした不安。多くの会社員が抱えるこの悩みから解放されるには、本当に「宝くじに当たる」か「起業して大金持ちになる」しかないのでしょうか?

しかし、もし「目標額は今の半分でいい」と言われたらどうでしょうか?

実は、私たち会社員にとって、完全に労働を辞める「フルFIRE」よりも、資産収入と労働収入を組み合わせる「サイドFIRE」の方が、数学的にもメンタル的にも圧倒的に有利な正解ルートなのです。フルFIREは孤独や退屈との戦いになりがちですが、サイドFIREなら社会との繋がりを保ちつつ、嫌な仕事だけを選べる「真の自由」が手に入ります。

本記事では、なぜサイドFIREが必要資産を劇的に減らせるのか、その数学的な根拠と、暴落相場でも資産を守り抜くための最強の出口戦略について解説します。

暴落相場で「資産寿命」が尽きない最強のリスクヘッジ

サイドFIREが「会社員の正解」である最大の理由は、実は目標金額の低さよりも、暴落相場への圧倒的な耐性にあります。多くの人が見落としがちですが、FIRE直後に大暴落が来るリスクは決して無視できません。

「シーケンス・オブ・リターン・リスク」の脅威

「シーケンス・オブ・リターン・リスク」という言葉をご存知でしょうか? これは、リタイア初期に資産価格が下落することで、その後の資産寿命に致命的なダメージを与えるリスクのことです。

フルFIREの場合、暴落時でも生活費のために資産を取り崩し続けなければなりません。株価が半分になった状態で資産を売却するのは、まさに「身を削る」行為です。一度資産が大きく減ってしまうと、その後の相場が回復しても、元本が小さくなっているため資産は戻りません。これがフルFIRE最大の弱点です。

「労働」という最強の債券を持つ強み

しかし、サイドFIREならどうでしょうか。労働収入があることで、以下の戦略を取ることができます。

- 相場が良い時: 資産を取り崩して生活し、労働時間を減らして趣味や旅行を楽しむ。

- 暴落時: 資産の取り崩しを完全にストップし、労働時間を少し増やして生活費を稼ぐ。

このように、労働収入を柔軟な「調整弁」として使うことで、暴落時に大切な資産を安値で叩き売るリスクを完全に回避できます。

人的資本(働く力)は、インフレにも強く、暴落相場でも価値が毀損しない最強の債券のような役割を果たしてくれるのです。株価チャートを見て青ざめる必要はありません。「下がったら働けばいい」という安心感が、長期投資を継続させる最大の武器になります。

参考:会社員が知っておくべきFIRE後の出口戦略:4%ルールの仕組みと注意点

1億円は不要!必要資産が半分で済む「サイドFIRE」の数学的根拠

リスクヘッジの面だけでなく、数学的な観点からもサイドFIREの優位性は明らかです。多くの人がFIREを諦めてしまう原因である「年間支出の25倍」という途方もない目標額について考えてみましょう。

例えば、月30万円(年間360万円)で生活する場合、フルFIREには9000万円が必要です。普通の会社員がこの額を貯めるには、極限の節約生活を20年以上続ける必要があり、人生の楽しみを全て犠牲にしかねません。

数式で見るサイドFIREのショートカット効果

しかし、サイドFIREの考え方はシンプルです。「生活費の半分だけを資産収入で賄い、残りは好きな仕事で稼ぐ」のです。これを数式に落とし込むと、驚くべき結果が見えてきます。

【フルFIREの目標額】 年間支出 360万円 ÷ 0.04(4%ルール) = 9,000万円 【サイドFIREの目標額(月15万円労働する場合)】 (年間支出 360万円 - 労働収入 180万円) ÷ 0.04 = 4,500万円

このように、月15万円(アルバイトや週3日勤務、あるいは好きなフリーランス仕事)の労働収入があるだけで、必要な資産額は一気に半分になります。4500万円なら、決して不可能な数字ではありません。退職金や年金を考慮すれば、もっと少なくても十分かもしれません。

自由までの期間を13年も短縮できる

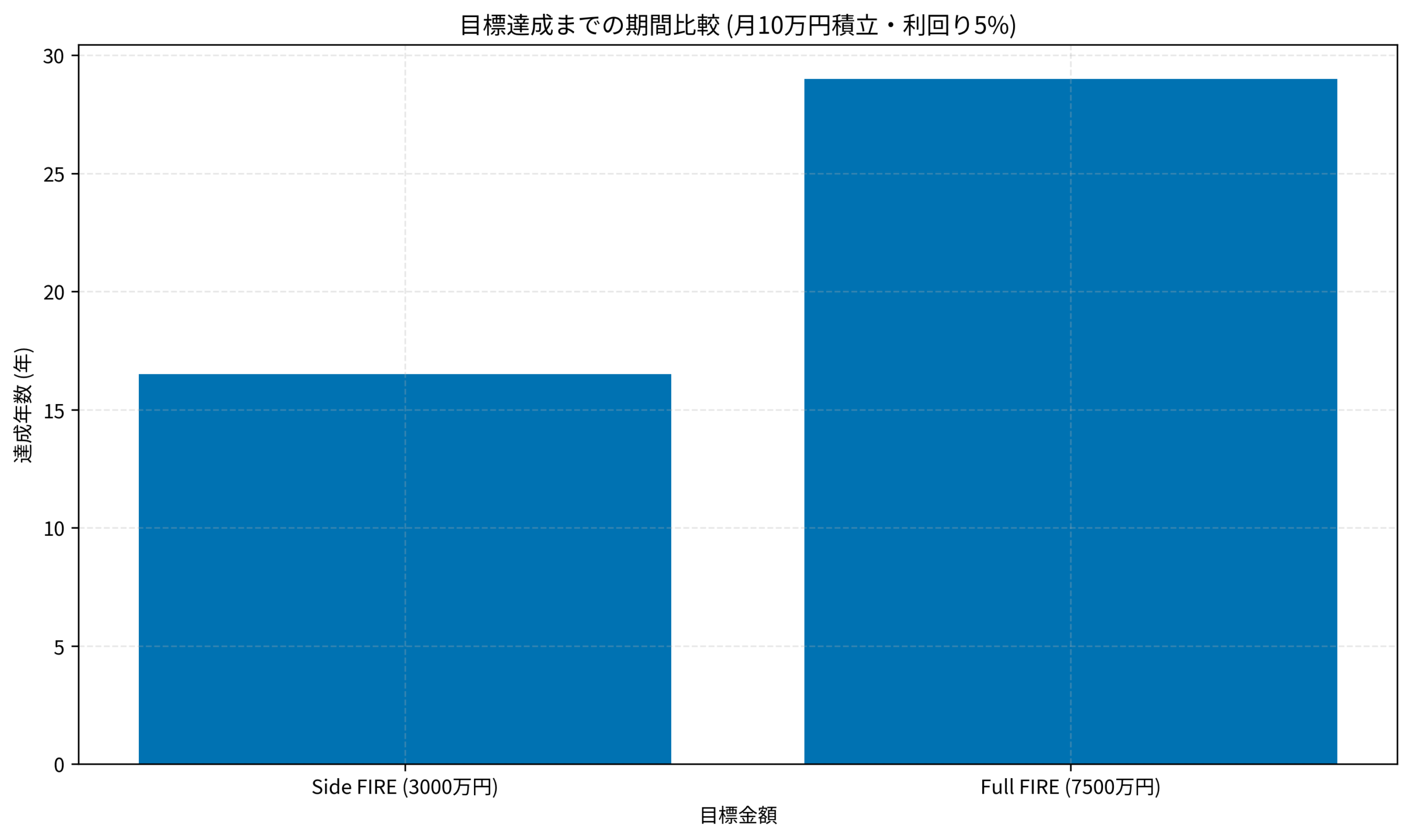

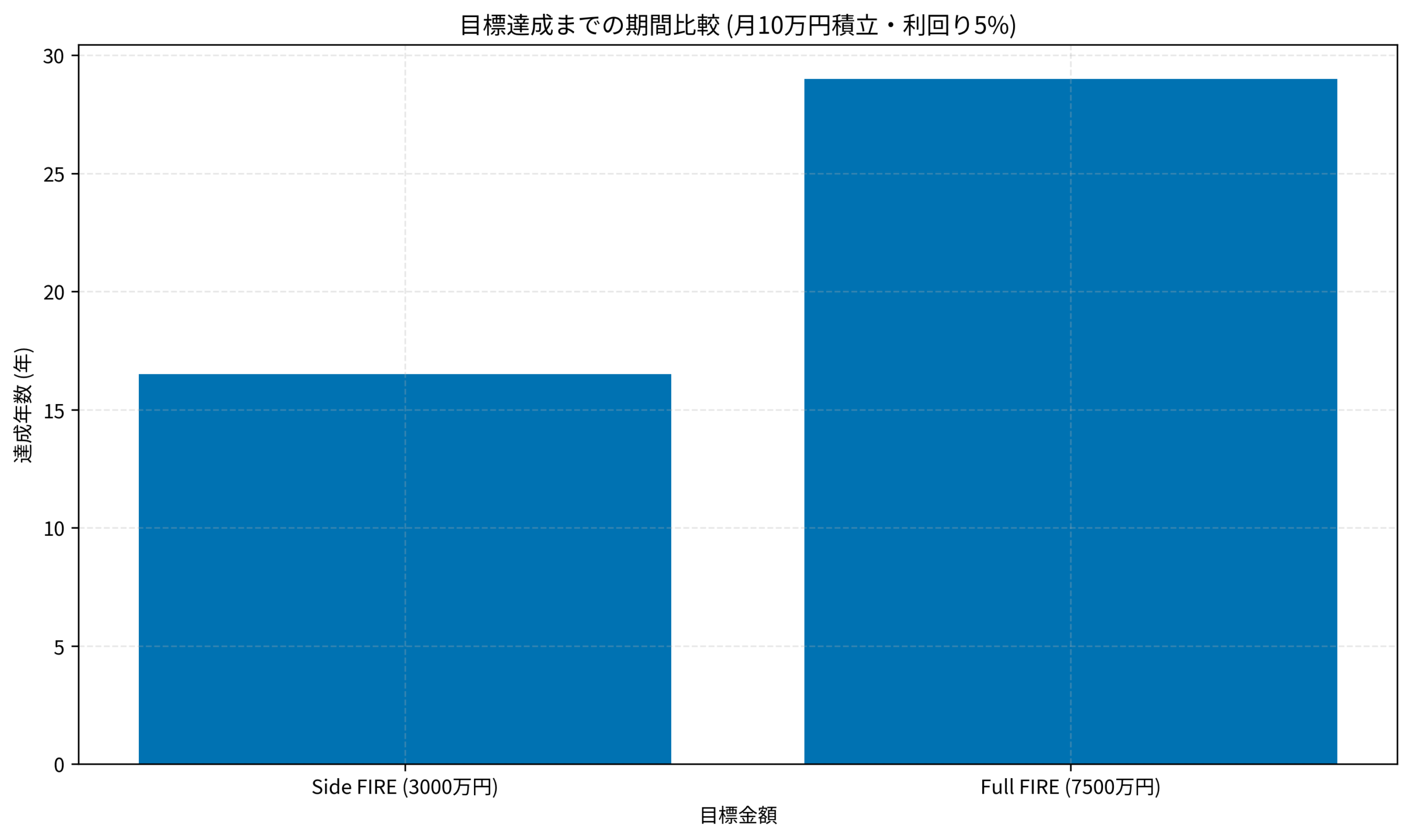

上記のグラフを見てください。これは月10万円の積立投資(年利5%)でシミュレーションした結果です。フルFIRE(7500万円設定)には約29年かかりますが、サイドFIRE(3000万円設定)なら約16年で到達します。

この「13年の差」こそが、私たちが手に入れる自由な時間なのです。29年後といえば定年間際ですが、16年後ならまだ40代・50代の現役世代です。人生の最も活力ある時期を、会社のためだけに費やすのか、それとも自分のために使うのか。サイドFIREは、その選択肢を現実的なものにしてくれます。

参考:会社員が資産5,000万円を目指す『準富裕層』到達ロードマップ:最初の100万円からゴールまで

【ケーススタディ】35歳・資産ゼロから7年で「サイドFIRE」の土台を作ったBさんの戦略

ここでは、実際に「フルFIRE」から「サイドFIRE」へ目標を切り替え、着実に自由を手に入れたBさんの事例を紹介します。彼はどのようにして、普通の会社員から資産家への道を歩んだのでしょうか。

状況(Before):浪費と絶望の日々

Bさんは35歳の独身男性で、都内のIT企業に勤務していました。年収は550万円ありましたが、ストレス発散のための飲み会やガジェット購入で散財が激しく、貯金はほぼゼロでした。「いつか結婚すればなんとかなる」「退職金がある」と現実から目を背けていましたが、激務が続く中で体調を崩しそうになり、ようやく危機感を抱きました。「5000万円貯めて辞めてやる!」と決意しましたが、月15万円の節約目標はあまりに過酷で、3ヶ月で挫折しかけていました。

行動(Action):目標の修正と仕組み化

そこで彼は、「完璧」を目指すのをやめ、戦略を大きく転換しました。

- 目標の再設定: 「5000万円」ではなく、「まずは3000万円(コーストFIRE水準)」に目標を修正しました。これにより、「20年もかからない」という希望が見え、モチベーションが回復しました。

- 固定費の削減(聖域なき見直し): 見栄で住んでいた家賃14万円のマンションから、家賃8万円の郊外物件へ引越しました。さらに大手キャリアから格安SIMに変更し、保険も解約。これだけで月10万円の投資資金を確保しました。

- 「好きなこと」での副業: 本業のスキルを活かし、土日にWebライティングを開始。最初は月1万円でしたが、徐々に単価が上がり、月5万円の副収入を得られるようになりました。この収入は生活費には入れず、全て投資へ回しました。

- 投資の自動化: 給料日と副業入金日に、全米株式(VTI)への積立投資が自動的に行われるよう設定し、相場の変動を気にしないようにしました。

結果(After):選択肢のある人生へ

その結果、7年後の42歳時点で、副業収入の伸びと円安の追い風もあり、資産3200万円を達成しました。Bさんは会社と交渉し、週3日勤務の契約社員へと雇用形態を変更しました。給料は下がりましたが、年利4%の配当金(月約10万円)と副業収入があるため、生活水準は変わりません。

「完全な自由ではありませんが、嫌な仕事は断れるし、平日の昼間からサウナに行ける。これが自分の求めていた幸せでした」

Bさんは今、以前よりも穏やかな表情でこう語っています。

参考:資産1000万円で目指す『コーストFIRE』:会社員を辞めずに自由を手に入れる新・生存戦略

今日から始めるサイドFIREロードマップ:最短で3000万円を作る手順

Bさんのように、まずは「資産3000万円」を目指すのがサイドFIREへの最短ルートです。3000万円あれば、利回り4%で月10万円の不労所得が生まれます。これだけで家賃と光熱費は賄えるでしょう。以下のステップで土台を作ってください。

Step 1: 支出の最適化(家計の止血)

まずはバケツの穴を塞ぎます。住居費、保険、通信費、サブスクリプションを削り、月5万円以上の「種銭」を作ります。我慢して食費を削るのではなく、一度手続きすれば効果が続く「固定費」を削るのが鉄則です。ここが最も確実な投資元本になります。

Step 2: NISA口座で運用開始(最強の器)

投資の利益にかかる約20%の税金をゼロにするNISA(少額投資非課税制度)は、国が用意した最強のチート制度です。使わない手はありません。銀行の窓口ではなく、手数料の安いネット証券を選びましょう。

Step 3: インデックス投資の継続(最適解の購入)

S&P500(米国株)や全世界株式(オルカン)などの優良なインデックスファンドを、毎月定額で購入し続けます(ドルコスト平均法)。市場が暴落しても、高騰しても、感情を排して淡々と積み立てること。これが過去のデータにおいて、プロの投資家にも勝てる確率の高い唯一の方法です。

特に重要なのは最初の「証券会社選び」です。手数料やポイント還元率(クレカ積立など)の差は、長期で数十万円〜百万円の差になります。以下の表を参考に、自分に合った口座を選んでみてください。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

「1億円なければ自由になれない」というのは、ただの思い込みに過ぎません。本記事で解説した通り、視点を少し変えるだけで、自由への距離は半分になります。

- 目標額の半減: サイドFIREなら、必要資産はフルFIREの半分(3000万円〜4500万円)で済む。

- リスクヘッジ: 「労働」という最強の債券を持つことで、暴落相場でも資産を取り崩さずに守れる。

- 再現性: 月10万円の積立なら、15年前後で達成可能。多くの会社員にとって現実的な目標になる。

「完全に仕事を辞める」ことだけが幸せではありません。適度に働き、社会と繋がりながら、お金の不安から解放される。そんな「ゆるやかな自由」こそ、現代の会社員が目指すべき最適解ではないでしょうか。

資産形成は、一朝一夕には成し得ません。しかし、今日踏み出す小さな一歩が、確実に未来を変えます。まずは、証券口座を開いて月1万円からでも積立を始めること。その行動が、あなたの10年後の自由を作ります。未来の自分のために、今日から行動を始めましょう。