お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「今の会社で定年まで働き続ける未来が見えない…」

「FIREには憧れるけど、億単位の資産なんて作れる気がしない」

こんなふうに悩んで、最初の一歩を踏み出せずにいませんか?

毎日の満員電車や理不尽な上司との関わりで消耗していると、「いつか自由になりたい」という思いは強くなるばかりですよね。でも、ネットで見るFIRE達成者は「仮想通貨で億り人」とか「事業売却で数億円」といった別世界の住人ばかりで、自分には関係ないと思ってしまう気持ちもよく分かります。

実は、私たち会社員にとって本当に目指すべきゴールは、完全な早期リタイア(FAT FIRE)ではなく、資産収入と労働収入を組み合わせた「サイドFIRE」なんです。

例えば、「Aさん(35歳・会社員)」の事例を見てみましょう。

毎月の貯金が数万円しかできず、「自分には投資なんて無理だ」と諦めていたAさん。しかし、「ある計算」をして目標を切り替えたことで、月3万円の積立からスタートし、わずか数年で「会社に依存しない生活」の基盤を作り上げました。

この記事では、Aさんが実践した「月3万円から始めるサイドFIREロードマップ」と、多くの人が陥りがちな「4%ルールの落とし穴」について、具体的なシミュレーションを交えて解説します。

億万長者にならなくても、自由は手に入ります。

さあ、あなたも今日から「小さな自由」への種まきを始めましょう!

月3万円でサイドFIREは可能なのか?現実的な計算と期間

「月3万円の積立じゃ、結局お小遣い程度にしかならないんじゃないの?」

そう感じる方も多いかもしれません。確かに、老後資金2000万円問題などを聞くと、もっとたくさん貯金しないといけないような気がして焦ってしまいますよね。

しかし、結論から言うと「月3万円の積立でも、時間を味方に付ければサイドFIREの土台は十分に作れる」のです。

重要なのは、ゴールを「1億円貯めて完全に働かない生活」ではなく、「生活費の半分を資産収入で賄い、残りを好きな仕事で稼ぐ生活」に設定することです。

完全なリタイアを目指すとハードルが高すぎますが、サイドFIREなら手が届きます。具体的に、なぜ月3万円でも可能性があるのか、その理由を見ていきましょう。

時間を味方に付ける「複利」のパワー

月3万円をタンス預金で20年間積み立てても、合計720万円にしかなりません。これでは老後の不安すら解消できないかもしれません。

しかし、これを年利5%で運用できたとしたらどうなるでしょうか?

投資の世界には「複利」という魔法があります。利益が利益を生むこの仕組みを活用することで、元本以上の資産を築くことが可能になるのです。

次の章で、実際のシミュレーション結果をグラフで確認してみましょう。具体的な数字を見ることで、未来のイメージが湧いてくるはずです。(あわせて読みたい:【完全ガイド】会社員の家計黄金比『50:30:20の法則』とは?月5万円貯める具体的な配分シミュレーション)

会社員が陥る「4%ルール」の罠と現実的な目標設定

FIREを目指す際によく聞く「4%ルール」(年間支出の25倍の資産を築き、年4%で取り崩す)ですが、これを真に受けると挫折のもとになります。

このルールは米国の研究に基づいたものですが、日本の税制やインフレ率を考慮すると、必ずしも全員に当てはまるわけではありません。

例えば、年間支出が300万円の場合、必要な資産額は7,500万円。

これを月3万円の積立(年利5%)で作ろうとすると、なんと約60年もかかってしまいます。これでは定年の方が先に来てしまいますよね。

普通の会社員が数千万円〜1億円を作るのは、節約だけではほぼ不可能です。

そこで、会社員におすすめなのが「サイドFIRE」という考え方です。

生活費のすべてを資産収入で賄うのではなく、「生活費の半分(月10万円程度)」を目標にするのです。これなら、必要な資産額は一気に下がります。

月3万円の積立でどこまで行ける?(シミュレーション)

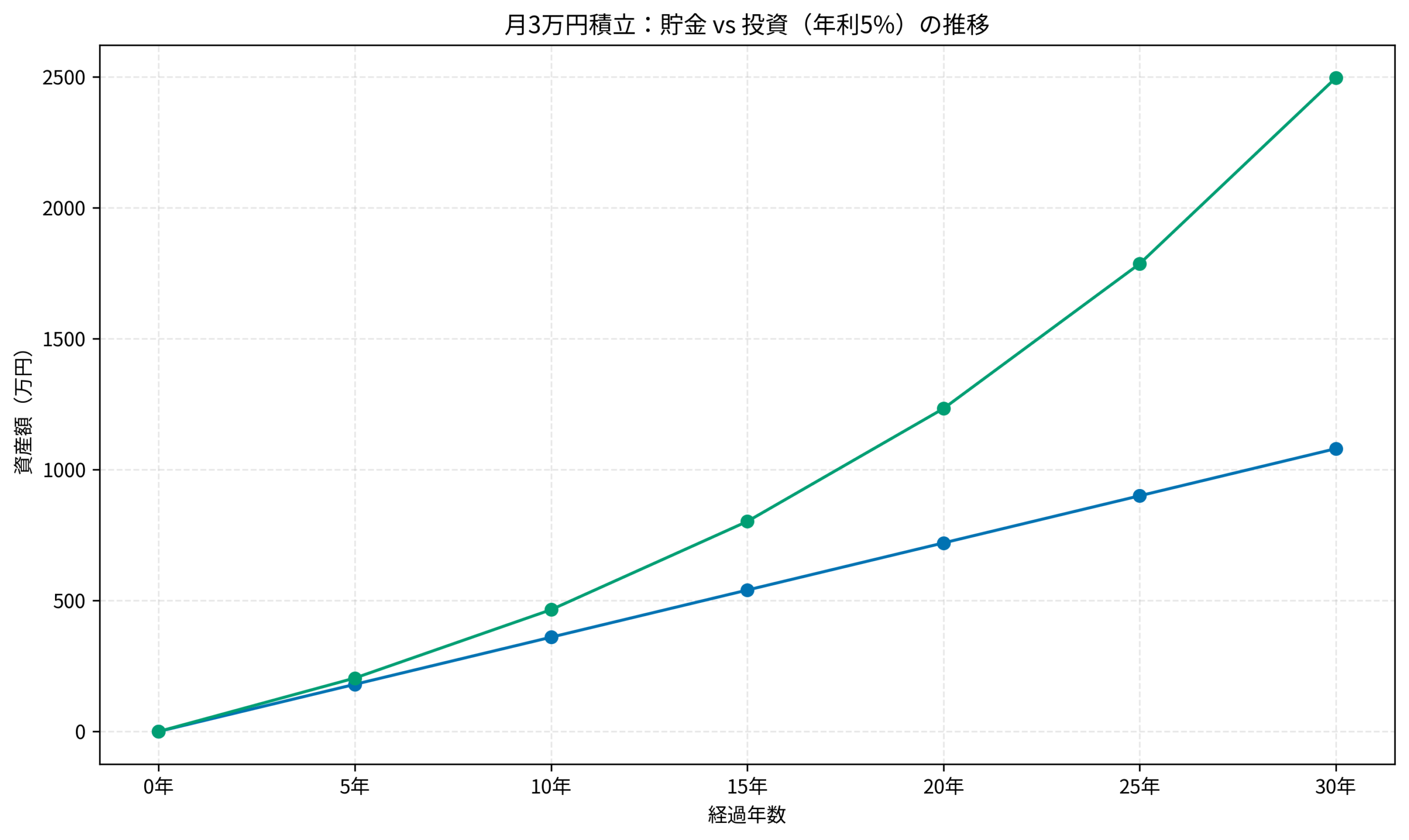

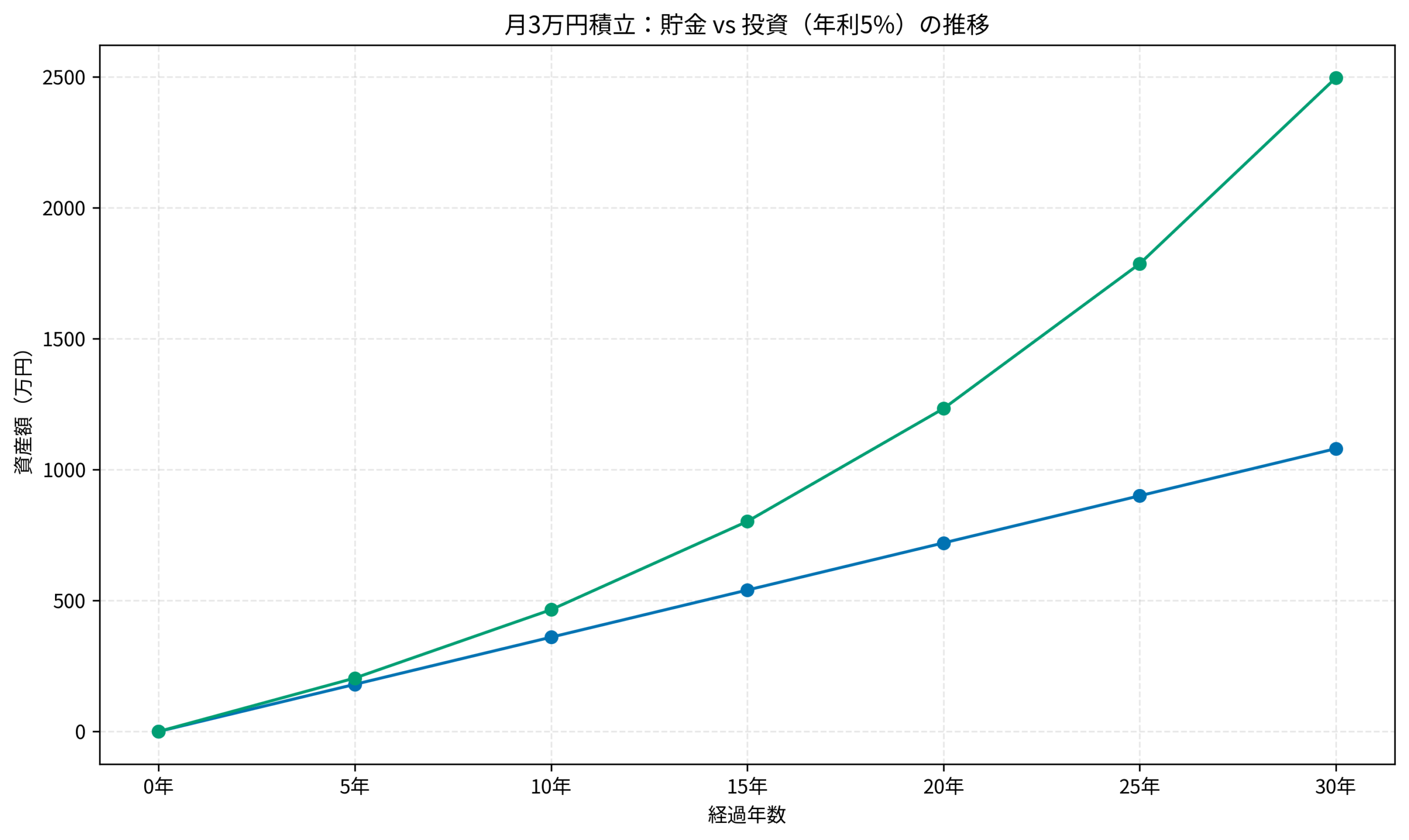

月3万円を年利5%で運用した場合の推移を見てみましょう。

貯金のみ(青線)では30年で1,080万円ですが、運用(オレンジ線)すれば約2,500万円まで膨らみます。

ここからさらに「増額」や「期間短縮」を組み合わせれば、月10万円の不労所得(資産3,000万円程度)は十分に射程圏内に入ります。

グラフを見ると、15年目あたりから青線とオレンジ線の差が急激に開いているのが分かりますね。これが長期投資の真価です。(投資信託選びで迷ったらこちらもチェック:eMAXIS Slim「オルカン」vs「S&P500」どっちを選ぶ?会社員が迷った時の最終結論)

【ケーススタディ】Aさん(35歳)が月3万円で始めたサイドFIREロードマップ

では、実際に月3万円からスタートしてサイドFIREに近づいた、会社員Aさんの事例を見てみましょう。

成功者の事例を知ることは、自分のロードマップを描く上で非常に参考になります。

Before:将来が見えない自転車操業

- 年齢・職業:35歳・中堅メーカー営業職

- 年収:420万円(手取り月約22万円)

- 貯蓄:ほぼゼロ(ボーナスはローンの支払いで消える)

- 悩み:給料は上がらず、老後への漠然とした不安があるが、何から始めればいいか分からない。

Aさんは、毎月の給料を使い切ってしまう典型的な「浪費家予備軍」でした。飲み会や趣味にお金を使い、月末はカツカツ。投資なんて夢のまた夢だと思っていたそうです。

Action:固定費削減と「先取り投資」

Aさんはまず、家計の固定費を見直しました。

スマホを格安SIMに変え、使っていないサブスクを解約し、月1.5万円を捻出。さらに、ランチをお弁当に切り替えて月1.5万円を確保し、合計3万円の「つみたてNISA(当時)」をスタートしました。

投資先は、世界中の企業に分散投資できる「全世界株式(オール・カントリー)」を選択。一度設定したら、あとは完全にほったらかしです。値動きを気にしすぎて一喜一憂しないよう、証券口座のログインパスワードをあえて複雑にして、頻繁に見ないようにしたそうです。

After:5年で資産300万円突破、そして…

最初は増減を繰り返しましたが、3年目頃から資産が増えるスピードが加速。5年後には運用益を含めて資産が300万円を突破しました。

さらに、資産が増える楽しさを知ったAさんは、副業(Webライティング)にも挑戦し、入金力を月5万円にアップ。現在は資産1,000万円を目標に、着実にサイドFIREへの階段を登っています。

「会社を辞める選択肢」が見えてきたことで、本業に対するストレスも激減したと言います。

サイドFIREを加速させる「支出最適化」と「副業」の選び方

月3万円の投資を続けるだけでも素晴らしいですが、さらにゴールを近づけるためのブースト手段が2つあります。

これらを組み合わせることで、60年かかると言われた期間を20年、15年と短縮することが可能です。

痛みを伴わない「支出の最適化」

節約といっても、食費を削ったり電気をこまめに消したりする「我慢」は続きません。

効果が大きいのは、一度見直せばずっと効果が続く固定費です。

Aさんも実践した以下の3つは、今すぐ取り組む価値があります。

- 通信費:大手キャリアから格安SIMへ(月-5,000円)

- 保険:掛け捨ての最低限に見直し(月-10,000円)

- 光熱費:電力会社の乗り換え(月-2,000円)

これだけで、生活の質を落とさずに月1〜2万円の投資資金を生み出せます。浮いたお金は「なかったもの」として、自動的に投資に回す設定にしておきましょう。

資産収入を補完する「副業収入」

サイドFIREの強みは、「資産収入+労働収入」のハイブリッドである点です。

会社員としての安定収入があるうちに、自分の力で稼ぐ「副業」を育てておけば、資産が目標額に達していなくても早期リタイアが可能になります。

月5万円の副収入があれば、それは「資産1500万円(年利4%)」と同じ価値があるのです。

初期費用がかからず、スキルが身につくブログやWebライティング、プログラミングなどがおすすめです。まずは自分の得意なことや興味のあることから始めてみましょう。(固定費削減の参考に:電気代高騰に負けない!年間3万円安くなる「電力会社乗り換え」の手順とデメリット完全ガイド)

失敗しないための投資戦略:インデックス+高配当のハイブリッド

最後に、サイドFIREを目指す上での具体的な投資戦略について解説します。

基本はインデックス投資による「資産拡大」ですが、モチベーション維持のために高配当株による「キャッシュフロー」を組み合わせるのも有効です。

- コア(資産の8〜9割):新NISAのつみたて投資枠で「全世界株式」や「S&P500」を積み立てる(資産最大化)

- サテライト(資産の1〜2割):成長投資枠で「高配当株」や「J-REIT」を買う(定期収入で今の生活を豊かに)

証券会社は、積立設定が簡単で、ポイント還元などのメリットが大きいネット証券を選びましょう。

手数料の安さは長期投資のパフォーマンスに直結します。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

今回は、月3万円から始めるサイドFIREの準備について解説しました。

最後に要点を振り返ってみましょう。

- 4%ルールにとらわれず、「生活費の半分」を資産収入で賄うサイドFIREを目指す

- 月3万円でも、時間をかければ複利効果で大きな資産になる

- 固定費削減と副業で入金力を上げれば、ゴールはさらに近づく

「月3万円なんて意味がない」と何もしなければ、10年後も今と同じ景色の中にいるだけです。

しかし、今日から行動を始めれば、10年後には「会社に縛られない自由な生活」が待っているかもしれません。今の苦労は、必ず未来の自由となって返ってきます。

まずは証券口座を開設し、月3万円(難しければ1万円からでも!)の積立設定をすることから始めてみませんか?

その小さな一歩が、あなたの人生を大きく変える最初の一歩になるはずです。