お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「iDeCo(イデコ)って節税になるらしいけど、本当にやったほうがいいの?」

「60歳まで引き出せないって聞いて、ちょっと怖いな…」

そんなふうに悩んでいませんか?

実は先日、同僚のAさん(35歳)からも同じ相談を受けました。彼は「老後2000万円問題」ニュースを見て焦り、iDeCoを始めようと調べていたのですが、「資金拘束」というデメリットを知って二の足を踏んでいたのです。

iDeCoは最強の節税制度である一方で、流動性(現金の使いやすさ)を犠牲にする仕組みでもあります。この「メリット」と「デメリット」の天秤をどう判断するかが、会社員の資産形成では非常に重要です。

この記事では、iDeCoの具体的な節税効果を年収別にシミュレーションし、60歳まで引き出せないリスクとどう向き合うべきか、その判断基準を徹底解説します。

iDeCo(イデコ)とは?仕組みと3つの節税メリット

まず、iDeCo(個人型確定拠出年金)の基本をおさらいしましょう。iDeCoは、自分で掛金を積み立てて運用し、原則60歳以降に受け取る「自分年金」の制度です。

会社員だけの特権的メリット

会社員にとっての最大の魅力は、なんといっても3つの強力な税制優遇です。

- 掛金が全額所得控除になる:積み立てた分だけ、その年の所得税と翌年の住民税が安くなります。これが最大のメリットです。

- 運用益が非課税になる:通常、投資の利益には約20%の税金がかかりますが、iDeCoならゼロです。

- 受取時にも控除がある:退職金や年金として受け取る際にも、税制優遇が受けられます。

特に「掛金の全額所得控除」は、NISAにはないiDeCoだけの特権です。これだけで、運用成績に関わらず確実にプラスの利回りを得ているのと同じ効果があります。(ちなみに、万が一のことがあった場合のNISA口座の相続ルールとは異なり、iDeCoは死亡一時金として受け取れるメリットもあります。)

無視できないデメリット:60歳まで引き出せない「資金拘束」

しかし、iDeCoには強力なメリットと引き換えに、厳しい制限があります。それが「原則60歳まで資産を引き出せない」という点です。

人生の不確実性へのリスク

これをファイナンス用語で「流動性リスク(資金拘束)」と呼びます。

- 住宅購入の頭金が必要になった

- 子供の教育費が想定以上にかかった

- 急な病気や失業で現金が必要になった

こういった人生のライフイベントでまとまったお金が必要になっても、iDeCoの資産は解約して現金化することができません。これは、いつでも売却・出金ができるNISAとは決定的に異なる点です。

「節税になるから」と無理な金額で積み立ててしまい、現在の生活が苦しくなっては本末転倒です。もし生活費の見直しが必要なら、まずは還元率の高いクレジットカードへの切り替えなどで「痛み」のない節約から始めることをおすすめします。

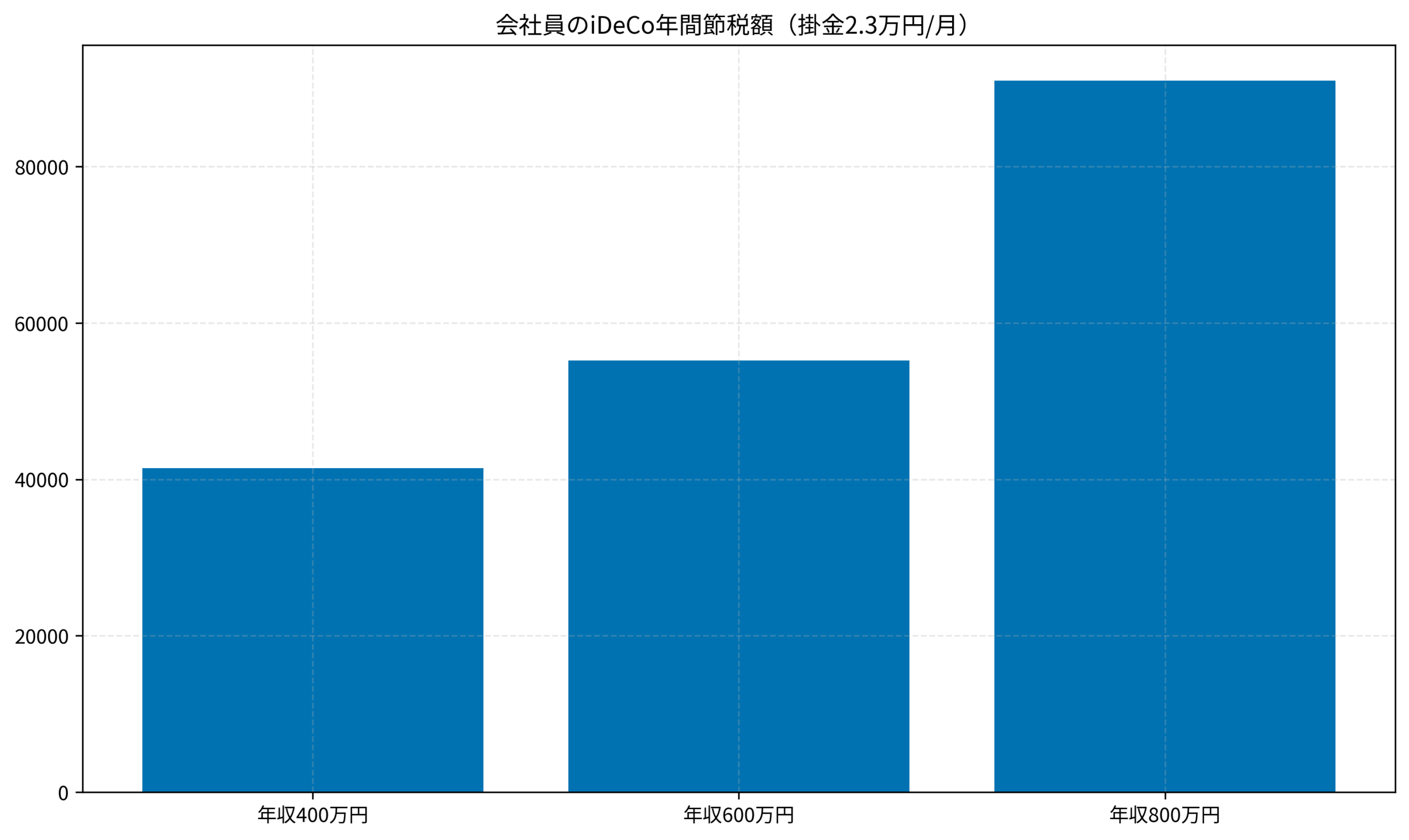

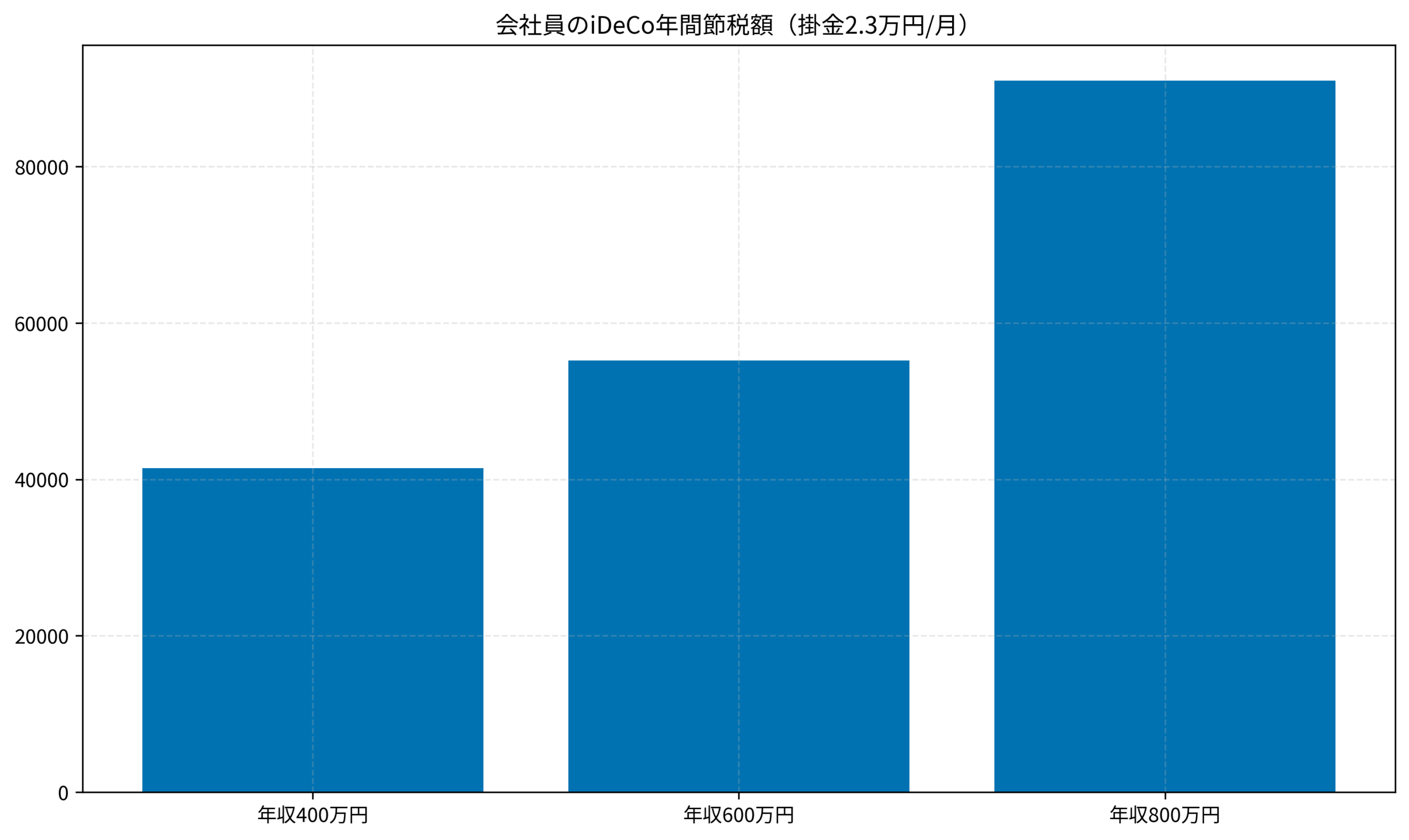

年収別シミュレーション:年間いくら節税できる?

では、実際にどれくらい税金が安くなるのか見てみましょう。

会社員の掛金上限である月額23,000円(年額27.6万円)を積み立てた場合の、年収別の節税額をグラフにしました。

年収ごとの節税インパクト

- 年収400万円:年間約4.1万円の節税

- 年収600万円:年間約5.5万円の節税

- 年収800万円:年間約8.2万円の節税

いかがでしょうか?

年収600万円の人が月2.3万円積み立てるだけで、年間5.5万円も手取りが増える計算です。これを30年間続ければ、節税額だけで165万円にもなります。これに運用益が加わるので、資産形成の加速装置としては非常に強力です。サブスクの整理で月々の数千円を浮かせることと合わせれば、投資資金の確保は決して難しくありません。

iDeCoをやるべき人・やらないほうがいい人の判断基準

ここまでメリットとデメリットを見てきましたが、結局のところ「やるべき」なのはどんな人でしょうか?

以下の3つの基準でチェックしてみましょう。

やるべき人・やるべきでない人のチェックリスト

✅ iDeCoをやるべき人

- 向こう10年以上使う予定のない「完全な余裕資金」がある

- 生活防衛資金(生活費の6ヶ月分〜1年分)が貯まっている

- 安定した収入があり、所得税・住民税をしっかり払っている

❌ 今はまだやらないほうがいい人

- 貯金がほとんどない(生活防衛資金が未達)

- 近いうちに結婚、出産、住宅購入などの大きな出費を控えている

- 収入が不安定、または専業主婦(主夫)で所得税を払っていない

(※専業主婦でもiDeCoはできますが、所得控除のメリットはありません)

特に20代・30代でこれからライフイベントが続く人は、まずはいつでも引き出せるNISA(新NISA)の枠を埋めることを優先しましょう。iDeCoはその後です。新NISAの成長投資枠を活用した戦略なども参考にしながら、自身のポートフォリオを検討してください。

おすすめの始め方:まずはプロにシミュレーションしてもらう

iDeCoを始めるには、証券会社などの金融機関で専用口座を開設する必要があります。

しかし、金融機関によって手数料や選べる商品(投資信託など)が大きく異なります。一度始めると変更するのは手間がかかるため、最初から条件の良い金融機関を選ぶことが大切です。

また、「自分の年収だと具体的にいくら節税になるのか」「老後資金としていくら必要なのか」は、個人の状況によって千差万別です。

不安な方は、実際に口座を開設する前に、ファイナンシャルプランナー(FP)にライフプラン全体のシミュレーションをしてもらうのがおすすめです。iDeCoだけでなく、NISAや保険も含めたトータルの家計診断を受けることで、自分に最適な積立額が見えてきます。インデックス投資の現実的なリターン予測も理解した上で、無理のない計画を立てましょう。

ケーススタディ:iDeCoとお金を賢く付き合ったAさんの事例

最後に、冒頭で紹介したAさんのその後の選択を見てみましょう。

彼はシミュレーションの結果、現在の家計状況では月2.3万円の満額拠出は少しリスクがあると判断しました。

状況(Before)

- 年齢・職業:35歳、IT企業勤務の会社員

- 年収:500万円(独身)

- 資産状況:貯金300万円(うち100万円は結婚資金用)

- 悩み:老後資金対策をしていないため、所得税・住民税が高いと感じていた

行動(Action)

- 生活防衛資金として100万円を別途確保し、これは手をつけないことにした

- 残りの200万円のうち100万円を活用して、新NISAでつみたて投資を開始

- iDeCoは無理のない月1万円(年間12万円)からスタート

結果(After)

- iDeCoによる節税額は年間約2.4万円(所得税10%+住民税10%=20%で計算)を達成

- 月1万円なので家計への負担感はなく、忘れた頃に年末調整で税金が戻ってくる感覚を得られた

- ライフステージの変化(結婚など)に合わせて、将来的に余裕ができれば掛金を増額する予定

Aさんは「0か100か」ではなく、「少額から始めて、メリットを享受しつつリスクを抑える」という賢い選択をしました。

ハマりポイント

Aさんは最初、給与振込口座がある銀行でiDeCoを申し込もうとしていました。しかし、その銀行は運営管理手数料が月額400円以上かかることが判明。手数料が運用益を圧迫することを知り、ネット証券を選んでコストを最小限(月額171円)に抑えました。

おすすめの金融機関比較

iDeCoを始めるにあたって、金融機関選びは非常に重要です。なぜなら、選ぶ金融機関によって「毎月かかる手数料」と「選べる商品」が全く異なるからです。

結論から言うと、「運営管理手数料が無料」で「信託報酬(コスト)の安いインデックスファンド」を扱っているネット証券を選ぶのが正解です。

手数料「0円」は絶対条件

iDeCoでは、毎月の掛金から手数料が引かれます。国民年金基金連合会などに支払う手数料(月額171円)はどこでも一律ですが、金融機関に支払う「運営管理手数料」は0円〜400円以上と差があります。

たかが月数百円と思うかもしれませんが、30年間で考えれば約15万円もの差になります。コストは確実なマイナスリターンですので、条件なしで誰でも無料になるネット証券を選びましょう。

低コストの優良ファンドがあるか

長期投資の主役は、全世界株式や米国株式(S&P500)に連動するインデックスファンドです。

銀行などの窓口では、信託報酬が高い(手数料が高い)アクティブファンドしか用意されていないことも少なくありません。

「eMAXIS Slim」シリーズや、「楽天・バンガード」シリーズなど、信託報酬が最安水準の商品ラインナップがあるかどうかも重要なチェックポイントです。

これらを踏まえて、手数料が最安でシステムも使いやすい、おすすめの証券会社をまとめました。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

iDeCoは、会社員にとって最強の節税ツールです。しかし、60歳までの資金拘束というリスクも併せ持っています。

今回の記事のポイントをまとめます。

- iDeCoの最大のメリットは「掛金の全額所得控除」による確実な節税

- デメリットは「原則60歳まで引き出せない」こと。余裕資金で行うのが鉄則

- まずはNISAを優先し、その上で余剰資金があればiDeCoを活用する

今日からできる最初の一歩は、「自分の年収での節税額を知ること」です。

ネット証券のシミュレーターや、プロへの無料相談を活用して、あなただけの最適解を見つけてください。