お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

2024年、日経平均株価がついに最高値を更新。「日本株は高くて買えない…でも、米国株も円安で手が出しにくい…」。

そんな悩みを抱えていた30代の会社員Aさんが、次の成長国として目を付けたのが「ベトナム」でした。

「新興国なんて危なくない?」「情報はどうやって集めるの?」「詐欺とかありそうで怖い…」

そんな正直な不安を抱えながらも、Aさんはボーナスを元手にベトナム株投資をスタートすることを決意しました。

1年後、そこには想像以上の「高配当」と、予想外の「壁」の両方が待っていました。

この記事では、投資歴5年のAさんが実際に体験した「ベトナム株投資のリアルな収支」と「現場のリスク」を、第三者の視点から包み隠さず公開します。

これから新NISAの成長投資枠で少し冒険してみたい方は、ぜひ参考にしてください。

なぜ今「ベトナム株」なのか?数字で見る成長力

そもそも、なぜAさんは数ある新興国の中からベトナムを選んだのでしょうか。インドやインドネシアなど、他にも魅力的な国はたくさんあります。

しかし、Aさんがベトナムを選んだ最大の理由は、圧倒的な「経済成長率」と「若さ」、そして「チャイナ・プラス・ワン」としての立ち位置にあります。

人口ボーナス期による後押し

ベトナムの平均年齢は約33歳。日本(約48歳)と比べると圧倒的に若く、これから労働人口が増えて国力が上がる「人口ボーナス期」がまだまだ続くとされています。

消費意欲の高い若者が街に溢れ、スマートフォンやバイク、家電製品などの需要が爆発的に伸びています。また、インフラ開発も急ピッチで進んでおり、都市鉄道(メトロ)の建設や高速道路の整備など、国全体が大きく変わろうとしています。まさに日本の昭和高度経済成長期のような熱気が、今のベトナムにはあるのです。

チャイナ・プラス・ワンの恩恵

米中対立の影響もあり、多くのグローバル企業が生産拠点を中国からベトナムへ移管する「チャイナ・プラス・ワン」の動きが加速しています。

サムスン電子やアップルのサプライヤーなど、世界的なハイテク企業がこぞってベトナム工場を拡張しており、これが国の技術力向上と外貨獲得に大きく貢献しています。雇用が生まれ、中間層が増え、内需が拡大する。この好循環が生まれているのが今のベトナムです。

割安な株価水準

これだけ成長しているにもかかわらず、株価収益率(PER)などの指標で見ると、ベトナム株は近隣諸国と比べても割安な水準に放置されています。

インド株のPERが20倍〜25倍と言われる中、ベトナム株は10倍〜15倍程度で推移することが多く、「成長力×割安」という組み合わせに、Aさんは大きなチャンスを感じたのです。

参考記事:新NISA『成長投資枠』の最適解:高配当株vsインデックス投資、会社員はどっちを選ぶ?も参考にしてください。

【実績公開】1年間の運用利回りとポートフォリオ

ここで、Aさんの実際の運用成績を公開します。

正直、ここまでのリターンが出るとは本人も予想していなかったそうです。

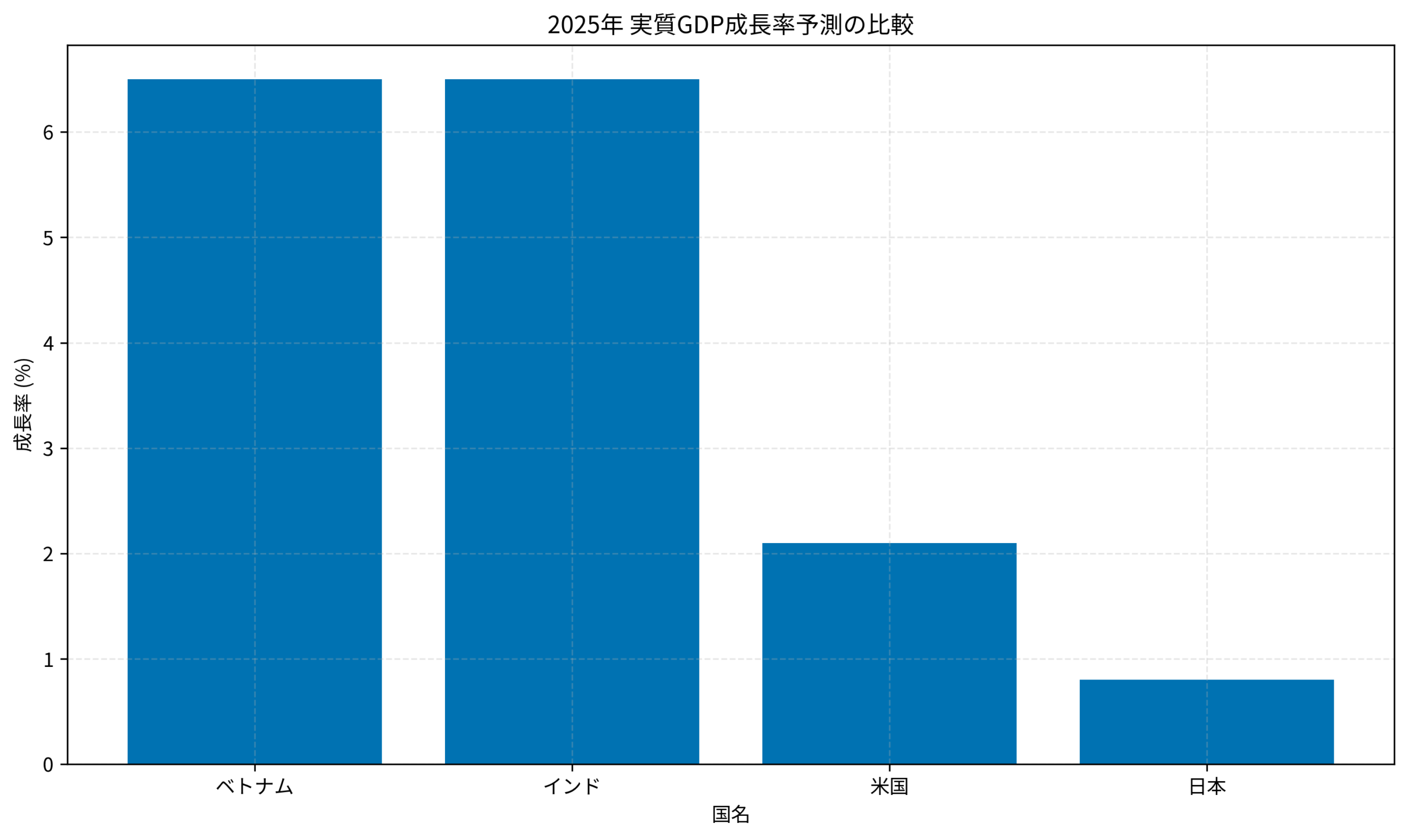

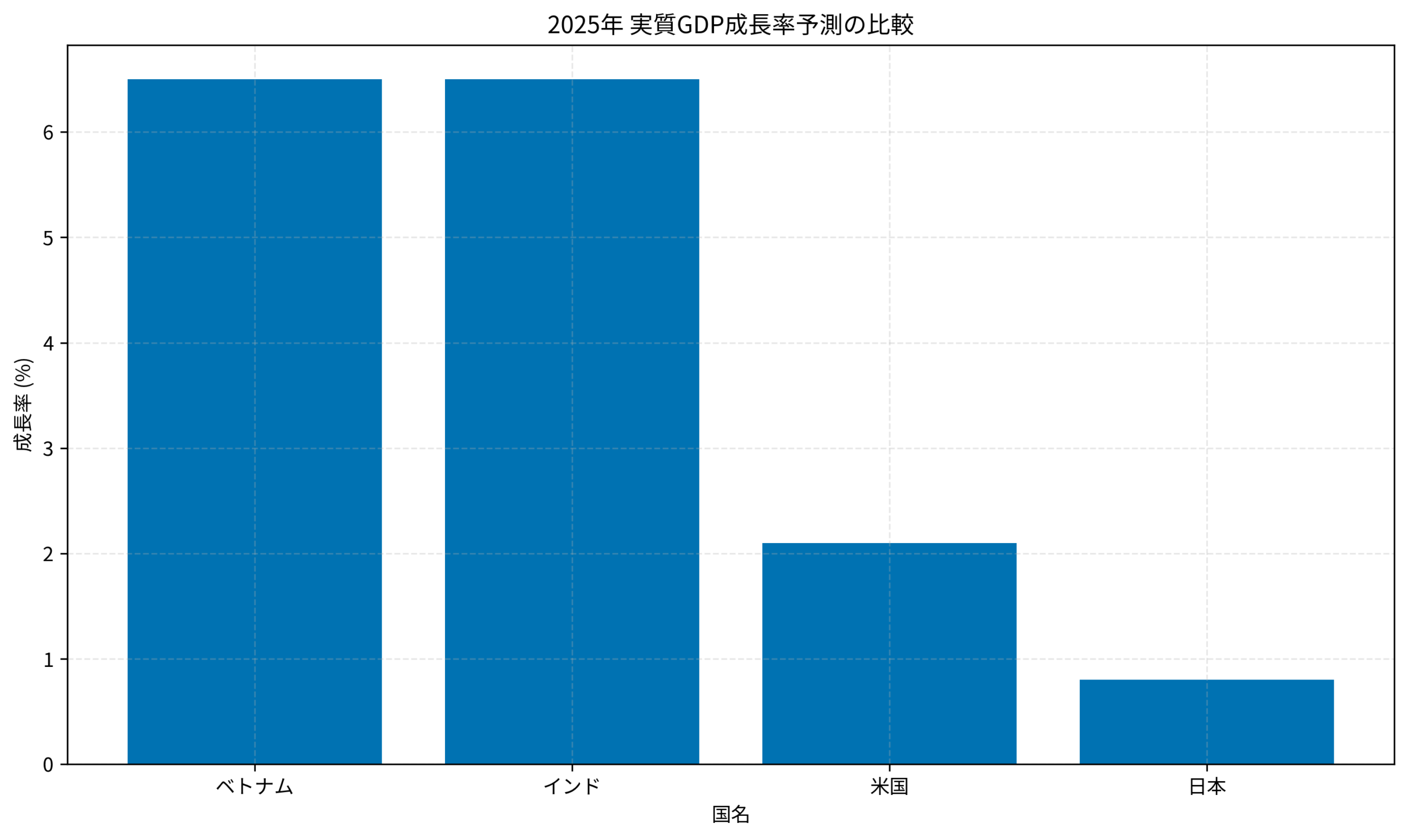

このグラフは、2025年の実質GDP成長率予測(IMF等のデータを基に作成)です。

左端のベトナム(6.5%)と、右端の日本(0.8%)の差を見てください。

国全体のパイが拡大しているため、企業の売上も自然と伸びやすい環境にあります。

配当利回り6.2%の衝撃

Aさんのポートフォリオは、ベトナムを代表する優良企業で構成されています。

具体的には、ベトナム乳業最大手の「ビナミルク(VNM)」、IT最大手の「FPTコーポレーション(FPT)」、そして鉄鋼大手の「ホアファット(HPG)」などです。

これらを組み合わせた1年間の配当利回り(実績)は、税引き後で約6.2%となりました。

日本の高配当株でも4%あれば「高配当」と言われる中で、この数字は驚異的です。特にビナミルクなどは安定して高い配当を出し続けており、まさに「持っているだけでお金が増える」状態を実感できたそうです。

キャピタルゲインも確保

配当だけでなく、株価自体の上昇益(キャピタルゲイン)も得られました。

投資した年は、ベトナム政府による金融緩和や公共投資の促進もあり、市場全体が底堅く推移しました。

特にITセクターの「FPT」の伸びが著しく、独自の技術力と日本や欧米からのオフショア開発の需要増が追い風となり、株価は購入時から大きく上昇しました。

投資を始めてからの変化【ケーススタディ】

では、具体的にAさんはどのように投資を進めたのでしょうか。ここからはAさんの体験をケーススタディとして深掘りしていきます。

ケーススタディ:Aさん(30代・会社員)

- 状況(Before): 日本株と米国株(S&P500)のみ保有しており、資産総額は約500万円。円安の影響で海外資産の比率が増えていたものの、新興国には未着手でした。「新興国は暴落しそうで怖い」「情報が少なくて騙されそう」というネガティブなイメージを持っていたのです。

- 行動(Action): ボーナスのうち、無くなっても生活に支障がない10万円だけを分離し、投資資金として設定しました。情報収集には、証券会社のレポートだけでなく、現地のニュースサイト(翻訳活用)も利用。ネット証券でベトナム株のETF(VNMなど)と、現地トップシェアの個別株2銘柄を購入したところ、毎月の定額積立ではなく、円高局面や株価調整時を狙ったスポット購入を実施する方針を取りました。

- 結果(After): 1年で評価額は+15%上昇しました。さらに年2回の配当が入金され、これを含めた合計トータルリターンは+21%を記録。日本株の含み益を超えるペースで成長を実現しました。何より、「新興国=怖い」というイメージを払拭し、成長国のエネルギーを資産に取り込むことに成功しています。

特にAさんが意識したのは「分散」です。1銘柄に集中投資するのではなく、ETFをコアに据えつつ、サテライトで個別株を持つことで、リスクをコントロールしました。

実際に直面した「意外なリスク」と失敗談

もちろん、いいことばかりではありません。Aさんは新興国ならではの「洗礼」も受けました。

これから始める方は、以下の3つのリスクに注意してください。これらは先進国投資ではあまり意識しないポイントです。

為替リスク(ドン安)の壁

これが最も大きなリスクでした。株価は上がっても、現地通貨「ドン」が円に対して安くなると、日本円換算の資産価値は目減りしてしまいます。

ベトナムドンは管理フロート制を採用しており、米ドルとの連動性が高いですが、それでも円安局面では複雑な動きをします。一時期、株価はプラスなのに為替差損でトータルリターンがトントン、という月もありました。この「通貨リスク」を許容できるかどうかが、新興国投資の分かれ目です。

情報の少なさとタイムラグ

米国株なら日本語のニュースがすぐ出ますが、ベトナム企業のニュースは英語かベトナム語がメインです。日本語の情報が出る頃には、すでに株価に織り込まれてしまっていることも多々あります。

決算発表の内容を把握するのにも苦労しました。Google翻訳やDeepLなどの翻訳ツールを駆使して一次情報を当たる努力が必要となります。Aさんも、最初は情報の少なさに戸惑い、売り時を逃しかけたことがあったそうです。

最低手数料の罠

ネット証券によっては、約定代金に関わらず「最低手数料」がかかる場合があります。例えば、1株数千円の株を買うのに、手数料が最低500円かかるとしたら、それだけで数パーセントの損失スタートになってしまいます。

Aさんは最初、お試しで5,000円分だけ買おうとして、手数料負けしてしまいました。

コストを抑えるには、ある程度まとめて数万円分買うことをお勧めします。

税金に関する知識も重要です。参考記事も合わせてご覧ください:「株で損した」を無駄にするな:会社員でもできる『損益通算』と『繰越控除』の節税テクニック。

新興国投資を始めるための証券口座の選び方

ベトナム株や新興国株に投資する場合、すべての証券会社で取り扱っているわけではありません。取り扱い銘柄数と手数料が重要になります。

メインの口座(NISA用など)とは別に、外国株専用のサブ口座を持っておくと、資金管理もしやすくなりますし、誤発注も防げます。

口座開設には、マイナンバーカードや運転免許証などの本人確認書類が必要です。最近はスマホで完結するeKYCも普及しており、最短翌日から取引可能な場合もあります。

まずは口座を開設し、少額を入金して、リアルタイムの株価や板情報を見てみるだけでも勉強になります。

以下の表は、外国株投資に強い主要証券会社の比較です。手数料体系や取り扱い国数をチェックしてみてください。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

今回は、会社員Aさんのベトナム株投資1年目の体験談をお話ししました。

- 成長率の高さは本物:人口ボーナスの恩恵を肌で感じる

- リスク管理:為替と手数料には注意が必要

- まずは少額から:無理のない範囲で、成長国のエネルギーを取り込む

「新興国は怖い」と食わず嫌いをしているのはもったいないかもしれません。

まずはポートフォリオの5%〜10%程度、サテライト枠として組み込んでみてはいかがでしょうか。

その一歩が、将来の資産形成を大きく加速させるかもしれませんよ!