お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

結論からお伝えします。暴落時に「やってはいけないこと」、それはパニック売りです。

そして私は、それをやってしまった人間です。コロナショックで含み損が膨らむ画面を見つめながら、震える手で「全て売却」ボタンを押しました。

「もう見ていられない」「これ以上損したくない」——その一瞬の感情が、筆者の資産を大きく削りました。

しかし、その失敗があったからこそ、今の私は暴落が来ても動じないマインドセットを身につけることができました。

この記事では、実際にコロナショックでパニック売りをしてしまった会社員Aさんの失敗談を基に、暴落時に「やってはいけないこと」と「相場と向き合うための鉄則」を解説します。

他人の失敗から学び、自分の資産を守るためのマインドセットを身につけましょう。

結論:暴落時のパニック売りは「資産を捨てる」行為

暴落時のパニック売りは、長期投資において最も避けるべき行動です。一時的な感情で資産を手放すことは、将来得られるはずだった利益を自ら放棄することに他なりません。

この記事では、パニック売りをしてしまった失敗事例と、それを防ぐための具体的な対策を解説します。

自分一人では冷静な判断が難しいと感じる方は、暴落が来る前に専門家の意見を聞いておくのも一つの有効な手段です。

【ケーススタディ】コロナショックで130万円を逃したAさんの悲劇

2020年3月、コロナショックで日経平均は約30%下落しました。

当時投資歴1年半だった会社員Aさん(30代)は、約200万円をインデックスファンドに投資していましたが、含み損が50万円を超えた時点で恐怖に耐えられなくなりました。

「このまま株式市場が崩壊するのでは」「貯金が溶けていく」——そんな不安に駆られ、Aさんは底値付近で全ての投資信託を売却してしまいました。

結果、その後の急回復(V字回復)をすべて取り逃がし、2020年末には「売らずにいれば+30%だった」という現実を突きつけられました。

状況 (Before)

- 30代前半、IT企業勤務。年収550万円。投資歴1年半の初心者。

- S&P500連動のインデックスファンドに毎月3万円を積み立て、累計投資額200万円。

- 含み益が出ていた時期もあったが、暴落で含み損50万円(-25%)に転落。

- 毎日証券アプリを開き、資産額を確認するのが日課になっていた。

行動 (Action)

- 含み損が拡大する恐怖に耐えられず、「これ以上の損失を避けたい」一心で全額売却を決断。

- 売却ボタンを押す前に「本当にいいのか」と自問したが、不安が上回った。

- 売却後はホッとしたものの、株価が反発し始めた時に激しい後悔に襲われた。

結果 (After)

- 売却から3か月後、売却価格から+40%まで株価が回復。

- 「あの時売らなければ…」という後悔と自己嫌悪が続いた。

- 実現損50万円に加え、取り逃がした機会利益80万円。合計130万円以上の「見えない損失」を被った。

年収が上がっても貯金が増えない理由:パーキンソンの法則と対策でも触れた「感情に流される家計管理」と同じ構図が、投資にも当てはまることをAさんは痛感しました。

パニック売りの「正体」を理解する

パニック売りは、人間の脳に備わった「損失回避バイアス」が引き起こすものです。

行動経済学では、人は「得をする喜び」よりも「損をする苦痛」を約2倍強く感じるとされています。

つまり、含み損50万円の苦痛は、含み益50万円の喜びの2倍も大きく感じてしまうのです。

この心理を知っているだけで、次の暴落時に「今、自分は損失回避バイアスに支配されている」と客観視できるようになります。

Aさんの事例も、まさにこの「損失の苦痛」から逃れるための行動でした。

さらに、PjM的な視点で見ると、これはプロジェクトでリスクが顕在化した時に「パニックで判断ミスをする」ケースと全く同じ構造です。

冷静にリスク評価をする前に、感情で動いてしまう——それが最大の失敗要因です。

資産形成がつまらない?「中だるみ」を乗り越えて継続する3つの処方箋でも解説した通り、長期投資は「感情との戦い」でもあります。

暴落に動じないために実践した3つの方法

パニック売りの教訓から、私たちは暴落時に動じないための「仕組み」を作る必要があります。Aさんが学ぶべきだった、そして私たちが実践すべき3つの方法を紹介します。

証券アプリを削除する

毎日資産額をチェックしていたことが、精神的な消耗を招いていました。

そこで、スマホから証券アプリを削除し、月に1回だけPCでログインするルールに変更しました。

「見えない」ことで、日々の値動きに一喜一憂しなくなりました。

積立は自動、売却は手動を徹底する

積立投資はクレカ積立で完全自動化しました全面改訂 第3版 ほったらかし投資術

一方で、売却は「3日間考えてから」というルールを設け、衝動的な売却を防いでいます。

これはプロジェクト管理でいう「承認フロー」と同じ発想で、一人で即決しないプロセスを入れることでミスを減らせます。

暴落は買い増しチャンスとマインドセットを書き換える

暴落が来た時、それは「セール中の商品を買い増しできる」チャンスです。

インデックス投資の基本は「安い時に多く買い、高い時に少なく買う」ドルコスト平均法です。

暴落時に売るのではなく、淡々と積み立てを続けることで、長期的なリターンは最大化されます。

利回りを追うな、入金力を増やせ:会社員が確実に資産を拡大するための『攻め』の家計戦略でも触れたように、暴落時こそ「入金力」が真価を発揮します。

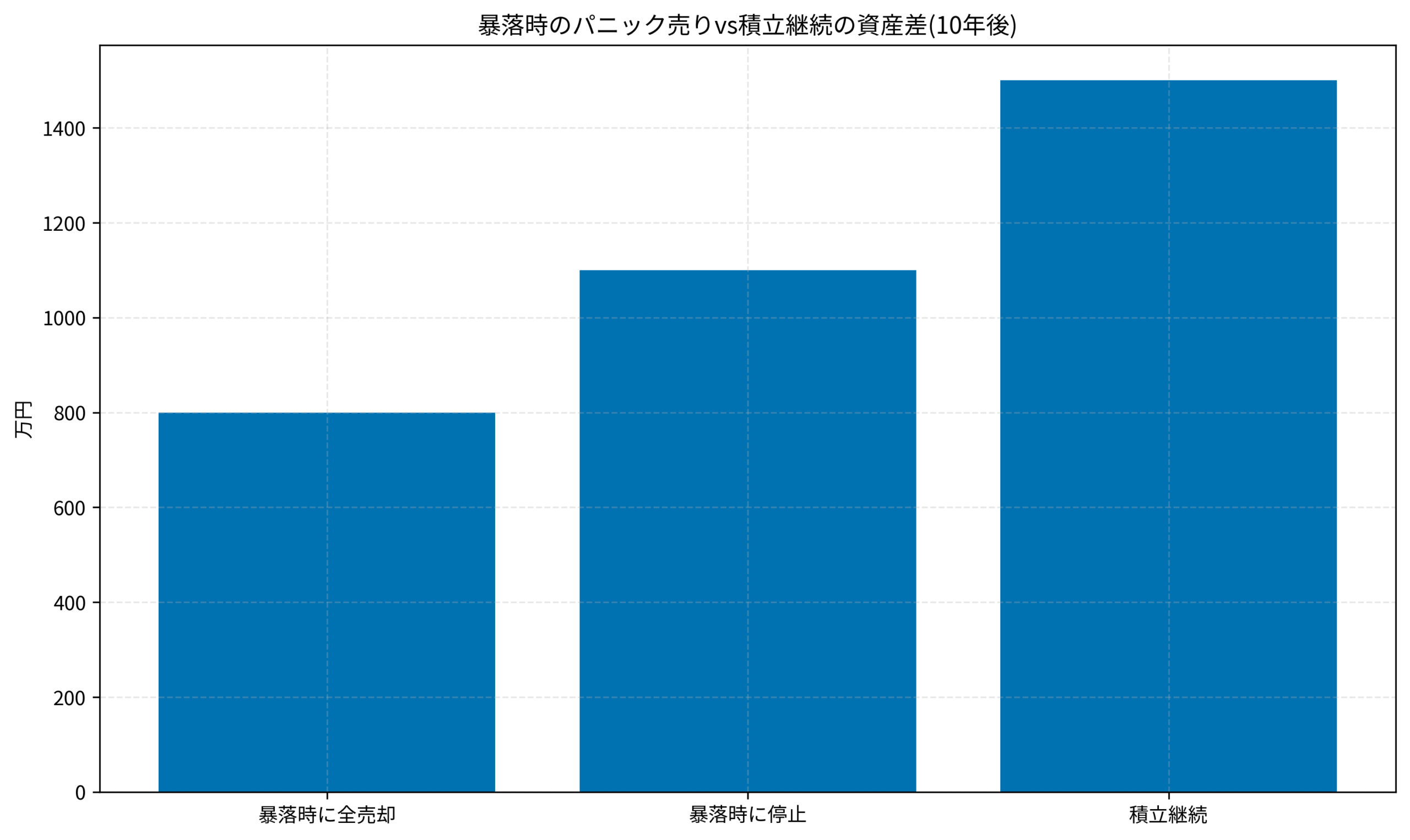

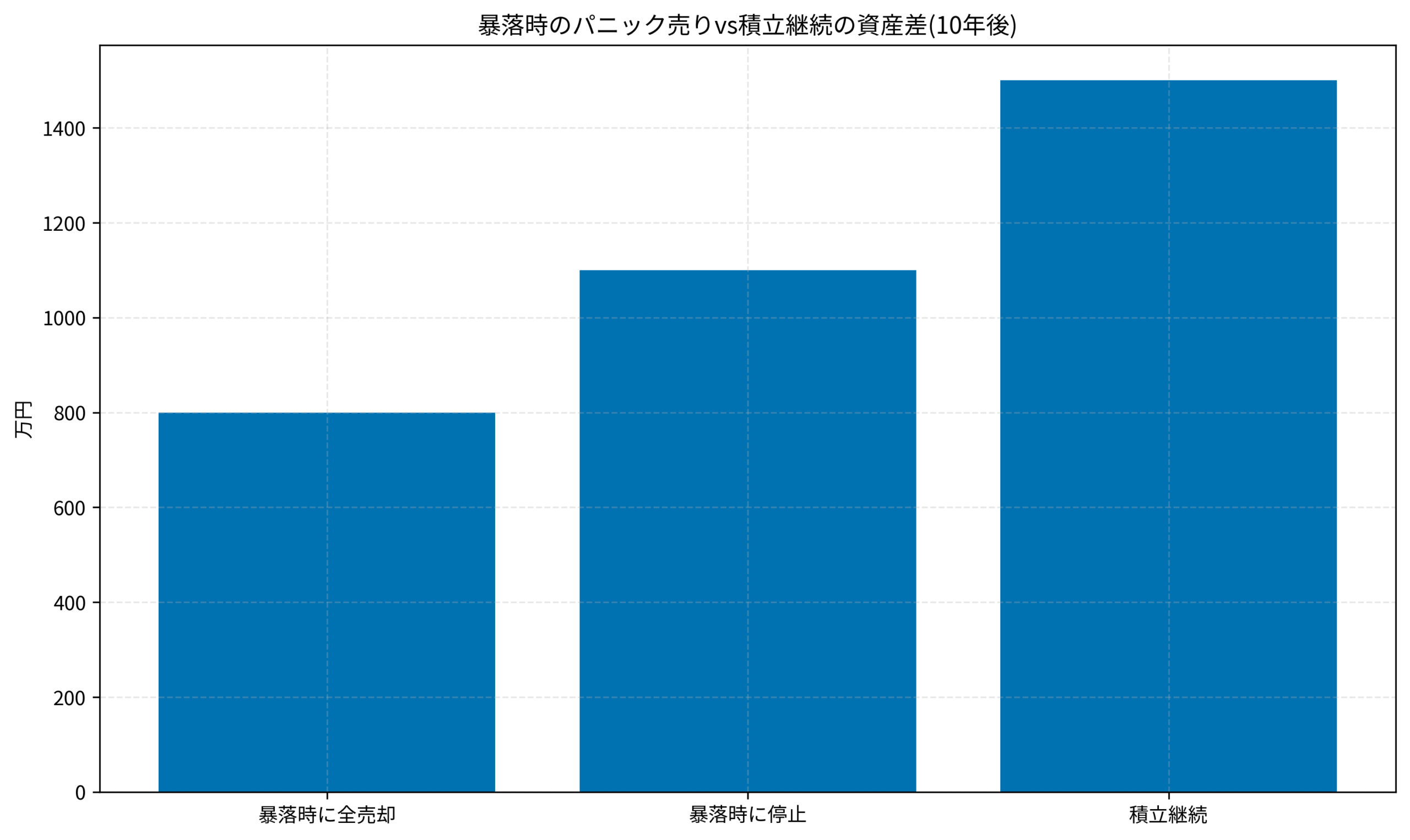

パニック売りvs積立継続のシミュレーション

実際に、パニック売りをした場合と積立を継続した場合で、10年後の資産額がどれだけ変わるかをシミュレーションしてみましょう。

計算条件

- 初期投資額: 200万円

- 毎月の積立額: 3万円

- 想定年利: 5%

- 暴落シナリオ: 投資開始2年目に30%の暴落が発生

結果

上のグラフが示す通り、暴落時に全売却した場合は10年後に約800万円、積立を停止しただけでも1,100万円ですが、暴落時も積立を継続した場合は1,500万円に達します。

この700万円の差は、パニック売りという「一瞬の感情」がもたらすものです。

Aさんがコロナショックで経験した130万円の損失は、この縮図に過ぎませんでした。

積み立てた資産、いつ使う?インデックス投資の「出口戦略」と4%ルールの現実で解説した通り、長期投資は「売らない」ことが最大の利益を生みます。

【その後】失敗を乗り越えたAさんの現在

パニック売りから5年。Aさんはその後、投資方針を一新し、現在は順調に資産を回復させています。

- 総資産: 約1,200万円(うち投資資産800万円)

- 毎月の積立額: 5万円(給与増に伴い増額)

- 含み益: 約150万円(+23%)

- 暴落経験: コロナショック以降、2022年の調整局面も経験したが「もう売らない」と決めて継続

2022年の調整局面では、含み益が一時的に消えて含み損に転落しましたが、「また来たか」くらいの気持ちで淡々と積立を続けられたそうです。

これが、パニック売りを克服した証です。

今後の目標は、40歳までに金融資産2,000万円を達成すること。

そのためには、年間60万円の積立を継続し、複利の力を最大限に活用する計画です。

保険の見直しで浮いた保険料を投資に回すことで、資産形成のスピードを加速させています。

1000万円貯めた会社員の「家計簿をつけない」家計管理術で紹介した仕組み化も、資産形成を支える重要な要素です。

これから投資を始める人・暴落が怖い人へ

最後に、これから投資を始める方、あるいは暴落が怖くて一歩を踏み出せない方へ伝えたいことがあります。

暴落は「いつか必ず来る」と覚悟しておく

株式市場は、10年に1〜2回は大きな調整(20%以上の下落)を経験します。

これは避けられない事実です。だからこそ、「いつか来る」と最初から覚悟しておくことが大切です。

覚悟があれば、実際に暴落が来ても「想定通り」と受け止められます。

生活防衛資金を確保してから投資する

投資に回すお金は、「失っても生活に困らないお金」であるべきです。

生活費の6か月〜1年分は現金で確保した上で、余剰資金を投資に回しましょう。

これにより、暴落時でも「最悪、この投資資金がゼロになっても生きていける」という精神的な余裕が生まれます。

小さく始めて、暴落を「練習」する

最初から大金を投資する必要はありませんサイコロジー・オブ・マネー

毎月1万円から始めて、暴落を何度か経験してみてください。

小さな暴落経験を積むことで、大きな暴落にも耐えられる「耐性」が身につきます。

会社員の最強節税術「iDeCo」の仕組みとメリット・デメリット完全ガイドでも紹介しているiDeCoは、60歳まで引き出せない制度設計により、強制的に「売らない」仕組みを作れます。

おすすめのマネー相談サービス

暴落時の不安を軽減する一つの方法として、プロのファイナンシャルプランナー(FP)に相談することをおすすめします。

自分の家計状況や資産配分を客観的に見てもらうことで、「このポートフォリオなら暴落が来ても問題ない」という安心感を得られます。

FIREの最大リスクは健康?会社員が今日から始める『ヘルスケア投資』でも解説しましたが、資産だけでなく心身の健康も含めた総合的なリスク管理が大切です。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

この記事で伝えたかったことを整理します。

- パニック売りは「損失回避バイアス」が引き起こす人間の本能。脳がバグっていると理解するだけで、冷静さを取り戻しやすくなります。

- 暴落時に売らない仕組みを作ることが最重要。アプリ削除、自動積立、3日ルールなど、感情に流されない仕組みを導入しましょう。

- 暴落は「セール」と捉え直す。長期投資では、暴落時こそ買い増しのチャンスです。

Aさんはパニック売りで130万円以上を失いましたが、その失敗があったからこそ、今の「動じないマインドセット」を手に入れました。

私たちも、他人の失敗から学び、同じ轍を踏まないようにすべきです。

まずは「暴落が来たらどうするか」を今日のうちに決めておいてください。そして、次の暴落が来た時、この記事を思い出してください。