お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「昇給したはずなのに、なぜかお金が残らない…」

「ボーナスが入っても、気づくと口座残高が元通り」

こんな経験はありませんか?

実はこれ、あなたの意志が弱いからではありません。

人間の心理に深く刻まれた「パーキンソンの法則」という強敵のせいなのです。

私は3年前、転職で年収が50万円アップしました。「これで年間50万円貯金できる!」と皮算用していましたが、1年後の通帳を見て愕然としました。なんと、貯金残高が、1円も増えていなかったのです。

「えっ、あの50万円どこいった?」と冷や汗が出たのを今でも覚えています。

しかし、この失敗から「お金の法則」を学び、対策を講じたことで、現在は着実に資産を積み上げられるようになりました。

筆者が現場でプロジェクトマネジメント(PjM)をする中で経験した「スコープクリープ(要件の肥大化)」が、筆者の家計でも起きていたのです。プロジェクトの当初の範囲(スコープ)を厳守しないと、顧客の要望で機能が際限なく増えていくのと同様に、家計の支出もまた、枠を決めなければ際限なく膨らんでいきます。

筆者自身、この法則に気づいてからは、プロジェクト管理の手法を家計管理に応用することで、劇的に貯蓄体質へと変わることができました。

この記事では、会社員を貧乏にする「パーキンソンの法則」の正体と、それを乗り越えて資産形成するための具体的な3つのステップを解説します。

なぜ年収が上がっても貯金できないのか?(パーキンソンの法則)

結論から言います。

「支出の額は、収入の額と等しくなるまで膨張する」というのが、英国の歴史学者シリル・ノースコート・パーキンソンが提唱した「パーキンソンの第2法則」です。

もともとは「役人の数は、仕事の量に関係なく増え続ける」という行政組織の非効率さを指摘した法則ですが、これは個人のお金の使い方にも恐ろしいほど当てはまります。

つまり、私たちは意識的にコントロールしない限り、稼いだ分だけ全部使ってしまう生き物なのです。

脳が「あるものは使っていい」と認識してしまうため、残高がある限り、使い道を無意識に探してしまいます。これは狩猟採集時代、獲物が捕れた時に食べておかなければ保存できなかった名残とも言われています。

現代社会において、この「本能」は資産形成の最大の敵となります。冷蔵庫がない時代なら「あるだけ食べる」は生存戦略として正しかったかもしれませんが、人生100年時代においては「あるだけ使う」は破滅への入り口です。

「いやいや、私はそんな贅沢してないよ」と思うかもしれません。

しかし、会社員が資産形成を3年続けて分かった継続のコツと失敗談でも書きましたが、お金は「無意識の浪費」で消えていきます。

- コンビニで買うお茶が、水筒からペットボトルに変わる(月3,000円増)

- ランチの予算が800円から1000円になる(月4,000円増)

- スマホが格安SIMからキャリアの最新プランに戻る(月5,000円増)

- 「自分へのご褒美」の回数が増える(月10,000円増)

この「ちょっとしたグレードアップ」の積み重ねが、昇給分をきれいに食いつぶしてしまうのです。

これは人間の本能に近い行動なので、気合や根性だけで抗うのは困難です。

心理的なバイアスを理解するには、サイコロジー・オブ・マネー が非常に参考になります。

会社員を襲う「生活レベル」の罠

パーキンソンの法則が特に危険なのは、生活レベルを一度上げてしまうと、下げるのが極めて難しいからです。これを経済学や心理学では「ラチェット効果(歯止め効果)」と呼びます。

一度タクシー移動の快適さを知ると、満員電車に戻るのは苦痛です。

一度広い部屋に住むと、狭い部屋には戻れません。

一度最新のiPhoneProを使うと、廉価版には戻れなくなります。

PjMとしてシステム開発をしていると「スペックの追求」にはキリがないことを痛感しますが、個人の欲望も同じです。

チームでも、一度ハイスペックな開発PCリソースを与えてしまうと、それが「当たり前」になり、少しでも重くなるとクレームが来ます。一度上げた基準を下げることへの抵抗感は、想像以上に凄まじいものがあります。

ドーパミンの罠:なぜ「ちょっとした贅沢」がやめられないのか?

脳科学的な観点からも、生活レベルを下げるのが難しい理由があります。新しい体験や贅沢をすると、脳内で快楽物質「ドーパミン」が分泌されます。しかし、脳はその刺激にすぐに慣れてしまいます(順応)。

昨日食べた高級ランチの感動は、今日には薄れています。その感動をもう一度味わうためには、さらに高いランチや別の刺激が必要になります。これが「快楽のランニングマシン(Hedonic Treadmill)」と呼ばれる現象です。

このランニングマシンに乗り続けている限り、年収が1000万円になろうが2000万円になろうが、永遠に「足るを知る」ことはなく、お金は残りません。

ボーナスの使い道:貯金vs投資vs消費の最適バランスを考えずに、「ご褒美」として散財してしまうのも典型的なパターンです。

一時的な贅沢なら良いですが、それが「日常」になると、固定費が恒久的に上がってしまいます。これを防ぐには、家計簿による現状把握が必須です。年収200万円からの貯金生活宣言 で基本を学びましょう。

恐怖のシミュレーション:10年後の資産格差

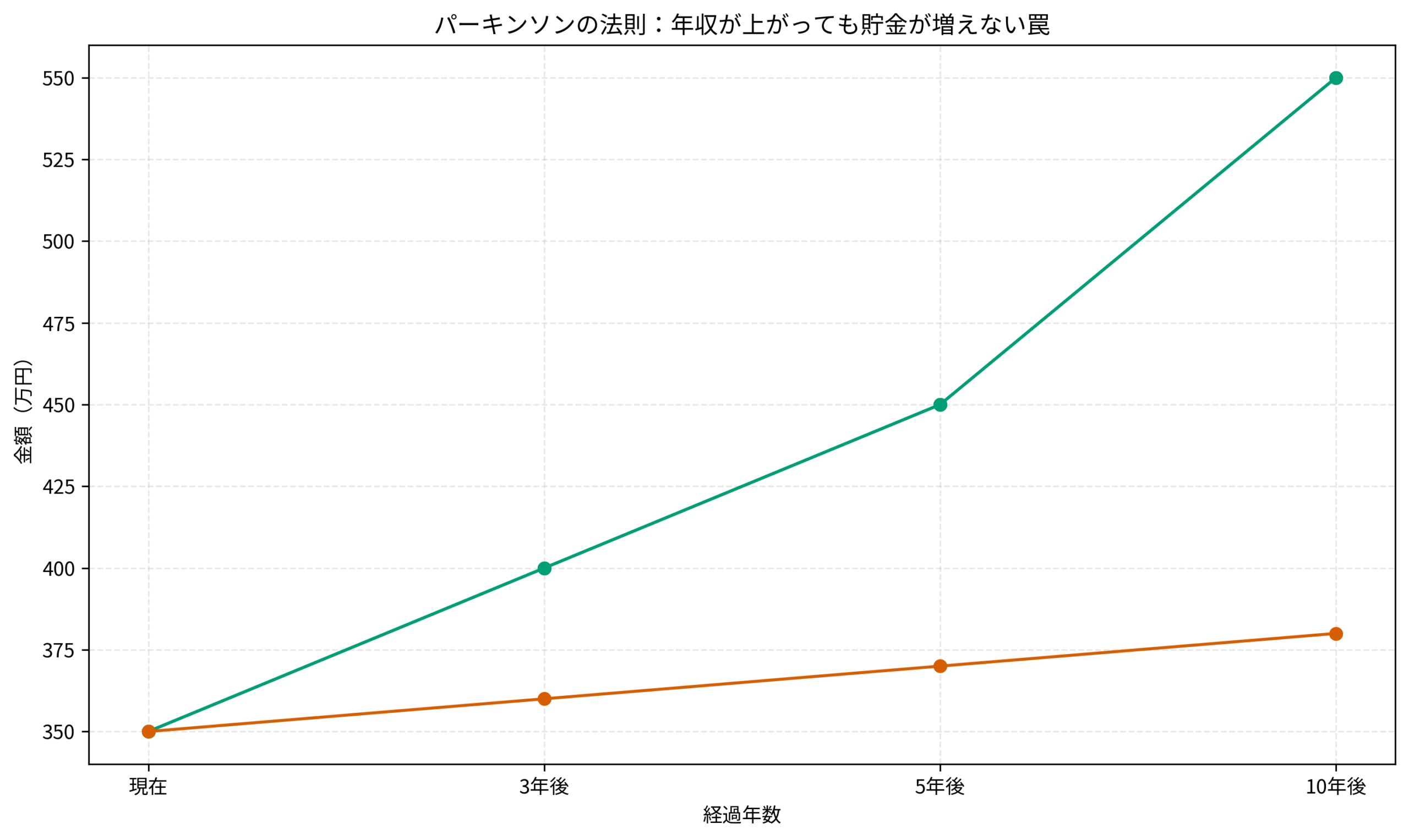

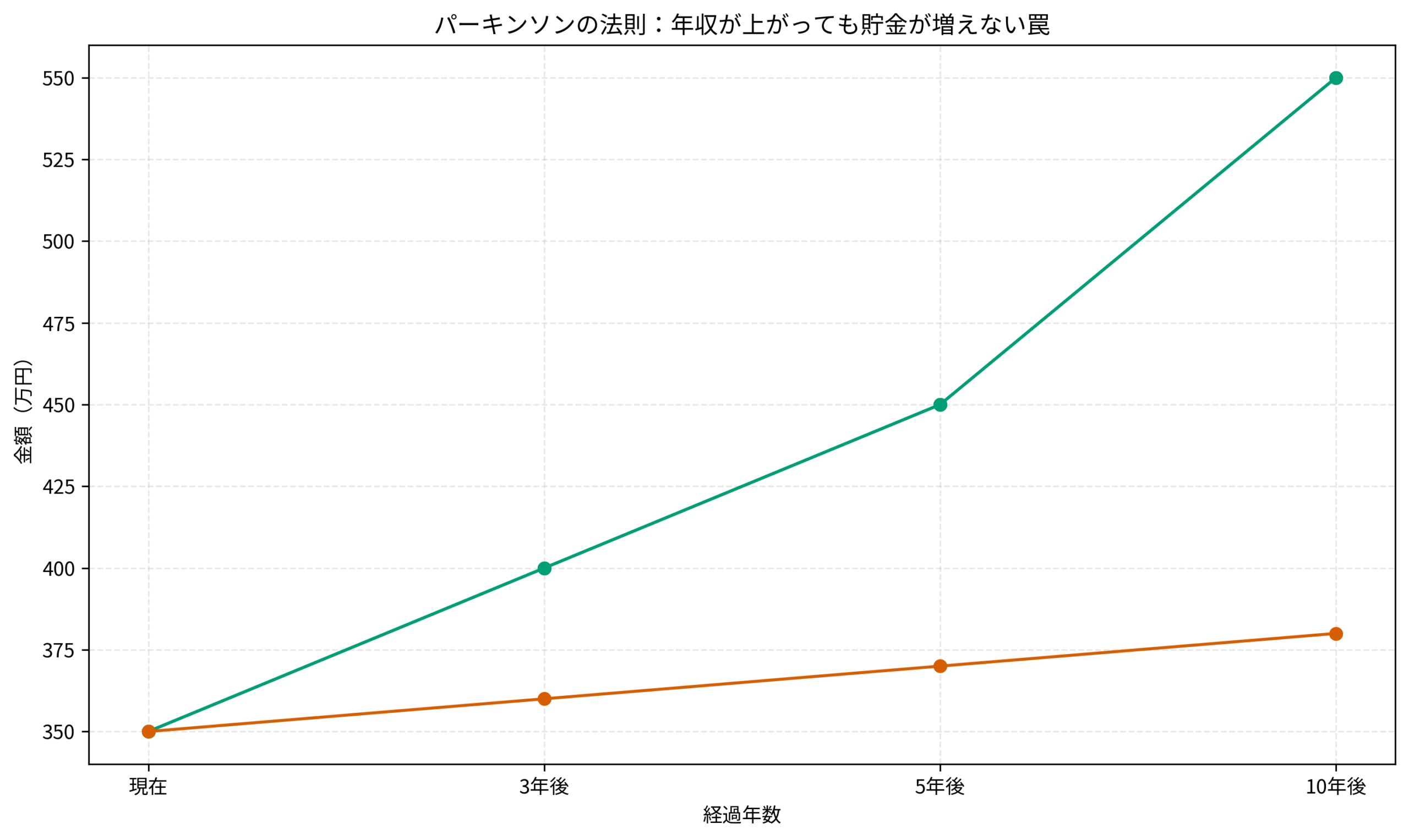

では、パーキンソンの法則に対策しないと、将来どれくらい損をするのでしょうか?

手取り年収350万円(月約29万円)の人が、順調に昇給して10年後に550万円(月約45万円)になったケースでシミュレーションしてみましょう。

- 対策なし(赤線): 年収アップに合わせて生活水準もアップ。10年後の年収は増えていますが、支出も増えているため、資産はほとんど増えません。「稼いでいるはずの貧乏人」予備軍です。

- 対策あり(緑線): 生活水準を一定にキープ(微増に抑える)。年収アップ分(+200万円)がそのまま貯蓄・投資に回るため、資産形成のスピードが指数関数的に加速します。

生活防衛資金の作り方でも解説しましたが、資産形成の初期段階では「入金力」が全てです。

この「昇給分」こそが、入金力を最大化するボーナスステージなのです。長期的な視点を持つために、敗者のゲーム 原著第8版 を読んでおくことを強くおすすめします。

パーキンソンの法則を打破する3つの対策

では、どうすればこの抗いがたい法則を打ち破れるのでしょうか?筆者が実践して効果があった、PjM流のリスク管理手法に基づいた3つの対策を紹介します。

支出を「見える化」して監視する

プロジェクト管理でも「進捗の見える化」が基本ですが、家計も同じです。人間は「見えないもの」を管理できません。

家計簿アプリ(マネーフォワードMEなど)を使い、自分が何にいくら使っているかを直視しましょう。「使途不明金」というバグを潰すだけで、自然と支出は引き締まります。

昇給しても生活水準を「凍結」する

昇給が決まったら、「生活水準は今のままにする」と固く決意してください。これを「ベースラインの凍結」と呼びます。

家賃を上げない、車を買い替えない。これだけで、昇給分が丸ごと貯金になります。昇給通知書を見ても、「これは投資の種銭だ」と翻訳して読むようにしましょう。

ボーナスは「なかったもの」として扱う

ボーナス払いで物を買うのは厳禁です。ボーナスは全額貯金か投資に回すのが、資産形成の鉄則です。

月3万円から始める投資信託の選び方を参考に、余裕資金を投資に回す仕組みを作りましょう。

本当の自由を手に入れる お金の大学 でお金のリテラシーを高めておけば、無駄遣いの誘惑に勝てるようになります。

最強の武器「先取り貯蓄」を自動化せよ

ここまでの対策で一番重要なのは、「意志力に頼らない」ことです。

PjMとして多くのトラブルを経験しましたが、ヒューマンエラーを防ぐ唯一の手段は「属人性の排除(=自動化)」でした。家計も全く同じです。

そのための最強のメソッドが「先取り貯蓄」の自動化です。

ケーススタディ:筆者の脱出劇

私も以前は「余ったら貯金しよう」と考えていました。もちろん、余ることはありませんでした(笑)。

そこで、給与振込口座から自動積立定期預金に「月5万円」が強制的に移動する設定にしました。

状況 (Before)

年収アップ後も貯蓄ゼロ。毎月「今月は使いすぎた」と反省する日々。「来月こそは」と誓うものの、飲み会や衝動買いで結局残高はスズメの涙。自己肯定感も下がっていました。

まさに、プロジェクトで言えば「炎上プロジェクト」の様相を呈していました。リソース(給与)は投入されているのに、成果物(貯金)が出ない状態です。

行動 (Action)

給料日に自動で5万円が別口座(つみたてNISA含む)に天引きされる仕組みを導入し、生活費口座の残高を「最初から少なかった」ことにしました。手動での移動ではなく、銀行の自動送金サービスを活用しました。これにより、「使えるお金」の定義を強制的に書き換えました。

これはPjMがプロジェクト開始時に「予備費(バッファ)」を確保し、それ以外の予算でスケジュールを組むのと似ています。バッファに手を付けるには承認フローが必要なように、貯金用口座から引き出すハードルを極限まで上げました。

結果 (After)

最初の2ヶ月は使える額が減って少し苦しかったですが、すぐに「残りの金額」で生活することに慣れました(人間の適応能力はすごいです)。結果、年間60万円以上の貯蓄が無意識にできるようになりました。ストレスなく、気がついたらお金が貯まっている状態です。

筆者が体験したこの変化は、意志力の勝利ではなく、仕組みの勝利です。「我慢する」のではなく、「最初からないものとみなす」ことで、ストレスフリーな資産形成が実現しました。

PjMの仕事でも、ヒューマンエラーを防ぐには「仕組み化」が鉄則です。

iDeCoの始め方なども活用し、税金優遇を受けながら強制的に貯める環境を作りましょう。FIRE 最強の早期リタイア術 のような目標を持つことも、モチベーション維持に役立ちます。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

年収が上がっても貯金が増えないのは、あなたの性格のせいではなく、「パーキンソンの法則」という人間心理のメカニズムが働いているからです。

- 収入が増えれば支出も増える(パーキンソンの法則)

- 生活レベルを上げると下げられない(ラチェット効果)

- 意志力ではなく「仕組み」で対抗する(先取り貯蓄)

まずは、今の生活水準を維持したまま、昇給分やボーナスを「なかったこと」にして投資に回すことから始めましょう。

その一歩が、将来のあなたを「ラットレース」から救い出してくれるはずです。