お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「生命保険、入社したときに入ったまま放置している…」「毎月3万円も払っているけど、本当に必要なの?」

そんな疑問を持ちながらも、なんとなく続けてしまっていませんか?

実は、ある会社員のDさん(35歳)もそうでした。彼は「安心のため」と月3.2万円の保険料を払っていましたが、内容を見直した結果、月4,000円まで削減することに成功しました。

浮いた月2.8万円を新NISAの積立に回したところ、将来の資産予測額に1,000万円以上の差が出ることが判明したのです。

この記事では、Dさんが実践した「生命保険で損しないための3つの鉄則」と、具体的な見直し手順を解説します。

固定費を削減して資産形成スピードを上げたい方は、ぜひ最後までご覧ください!

結論:会社員に「貯蓄型保険」は不要!掛け捨て一択である理由

まず結論から言いますが、会社員が選ぶべき生命保険は「掛け捨て」一択です。

いわゆる「貯蓄型保険」や「外貨建て積立保険」は、基本的に加入する必要はありません。その理由を詳しく解説します。

なぜ「貯蓄型」はNGなのか:手数料の罠

「満期になったらお金が戻ってくるし、保障もついているなんてお得」

そう思って貯蓄型保険に入っている方は非常に多いです。しかし、実はここには大きな落とし穴があります。それは手数料(コスト)があまりにも高すぎるという点です。

保険会社は、みなさんから預かった保険料のすべてを運用しているわけではありません。人件費や広告費、そして営業マンへの高いコミッションを差し引いた「残り」の部分だけを運用しています。

例えば、月2万円の保険料のうち、実際に積み立てられているのは1万5,000円程度かもしれません。これでは、どんなに運用が上手くいっても、最初の手数料分を取り返すのに長い時間がかかってしまいます。

「保障」と「投資」は分けるのが鉄則

最も効率的な資産形成の方法は、保障と投資を完全に分けることです。

- 保障:万が一の事態(死亡・高度障害)に備えて、割安な「掛け捨て保険」で確保する

- 投資:NISAやiDeCoを使って、手数料の安い「インデックスファンド」で運用する

これを混ぜてしまうと、資金が長期間拘束される上に、手数料も取られ、資産が増えにくい構造になってしまいます。資産運用の基本については、新NISAの始め方完全ガイドでも詳しく解説していますが、自分でネット証券を開設して運用するほうが、遥かに高いリターンを期待できます。

生命保険見直しの3つの鉄則

では、具体的にどう公的制度やライフプランと照らし合わせて見直せばいいのでしょうか。会社員が失敗しないための3つの鉄則を紹介します。

鉄則1:公的保険(遺族年金)を計算に入れる

私たちはすでに、世界最強クラスの保険に入っています。それが「社会保険(厚生年金・健康保険)」です。

会社員の場合、万が一亡くなっても遺族には「遺族厚生年金」が支給されます。子供がいる場合、18歳までは「遺族基礎年金」も上乗せされます。これにより、残された家族には月10万円〜15万円程度(年収・家族構成による)が国から支払われる計算になります。

さらに、病気やケガで働けなくなっても、給与の約3分の2が最長1年6ヶ月支払われる「傷病手当金」という制度もあります。

これらを計算せずに民間保険に入ると、補償が過剰になりがちです。「公的制度で足りない生活費の不足分」だけを補うのが、賢い保険の入り方です。

鉄則2:対面販売の「セット商品」は避ける

銀行の窓口や街の保険ショップでよく勧められるのが、「定期特約付き終身保険」や「医療特約付き死亡保険」といったセット商品です。

これらは一見便利そうに見えますが、中身が複雑でブラックボックス化されており、保険会社にとって利益率が高い(=加入者にとってコストが高い)商品であることが多いです。

必要なのは「死亡保障」と「医療保障」だけです。それぞれを単独で選び、最も条件の良い(安い)保険会社を組み合わせるのがベストです。最近はネット生保が台頭しており、スマホ一つで割安な掛け捨て保険に加入できます。

鉄則3:ライフイベントごとに必ず見直す

保険は「一度入ったら一生そのまま」にするものではありません。必要な保障額は、ライフステージによって大きく変化します。

- 独身時代:死亡保障はほぼ不要(葬式代程度があれば十分)。医療保障も最低限でOK。

- 結婚・出産:子供が独立するまでの約20年間だけ、手厚い死亡保障(数千万円)が必要。

- 子供独立後:教育費がかからなくなるため、死亡保障は大幅に減らすか、解約する。

このように、「必要な時期に必要な分だけ」入るのが保険の賢い使い方です。特に独身のうちは、保険料を払うよりも、その分を資産形成の種銭に回すほうが、将来のリスク(長生きリスク)への備えになります。

ケーススタディ:月3.2万円を月4,000円に削減したDさんの事例

ここで、実際に保険を大幅に見直した、ある会社員Dさん(35歳・既婚・子供1人)の事例を見てみましょう。リアルな数字ですので、ぜひ参考にしてください。

Situation(以前の状況)

新卒で入社した際、会社の昼休みに来ていた保険外交員に勧められるまま加入。「社会人なら保険くらい入っておけ」という先輩の言葉もあり、内容をよく理解しないまま契約していました。

その後、結婚して子供が生まれたタイミングで「保障を厚くしましょう」と提案され、さらに加入。気付けば毎月の支払額は以下のようになっていました。

- 終身保険+医療特約(大手生保):月額18,000円

- 外貨建て積立保険(銀行窓口):月額10,000円

- がん保険:月額4,000円

- 合計支払い額:月額32,000円

「貯金代わりにもなるし」と思っていましたが、家計簿をつけると住宅ローンや教育費の負担が重く、現金貯金が全く増えていないことに危機感を持ちました。

Action(行動)

家計の見直しを決意し、ファイナンシャルプランナー(FP)の無料相談を利用して現状を分析。以下のようにドラスティックな切り替えを行いました。

- 公的保障の確認:「ねんきんネット」で遺族年金の受取額を試算。自分が死んでも、妻と子には月14万円程度の遺族年金が入ることが判明。

- 掛け捨てへの切り替え:子供が大学を卒業するまでの22年間限定で、ネット生保の「収入保障保険(掛け捨て)」に加入。月額2,500円で、万が一の際は月10万円が支払われる契約。

- 医療保険の見直し:会社の健康保険組合に付加給付があり、高額療養費制度を使えば自己負担は月2〜3万円で済むことが判明。手厚い医療保険は解約し、最低限の「都道府県民共済」に切り替え(月2,000円)。

- 貯蓄型の解約:外貨建て保険は元本割れでの解約となったが、「これ以上手数料払い続けるよりマシ」と割り切って解約。戻ってきた解約返戻金約80万円は、すべて新NISAの成長投資枠へ一括投資。

Result(結果)

見直し後の保険料は以下の通りです。

- 収入保障保険:月2,500円

- 県民共済:月2,000円

- 合計支払い額:月4,500円

なんと、毎月27,500円の固定費削減に成功しました。

年間にすると33万円の節約です。10年続けば330万円の差になります。

Dさんは「解約の電話をする時は引き止められて大変でしたが、強い意志で断りました。一度やってしまえば、あとは自動的に毎月2.7万円が浮くので、効果は絶大です」と語っていました。

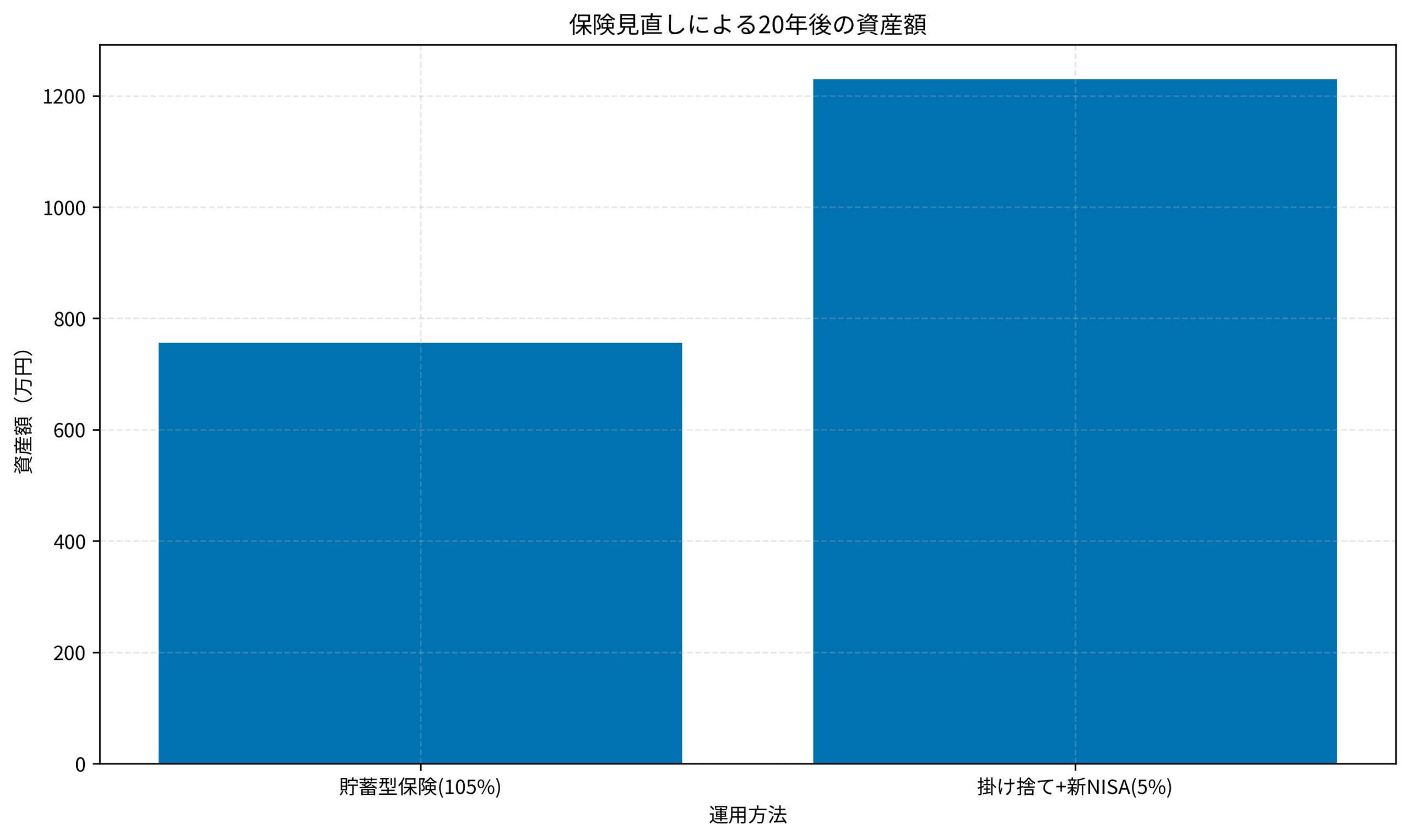

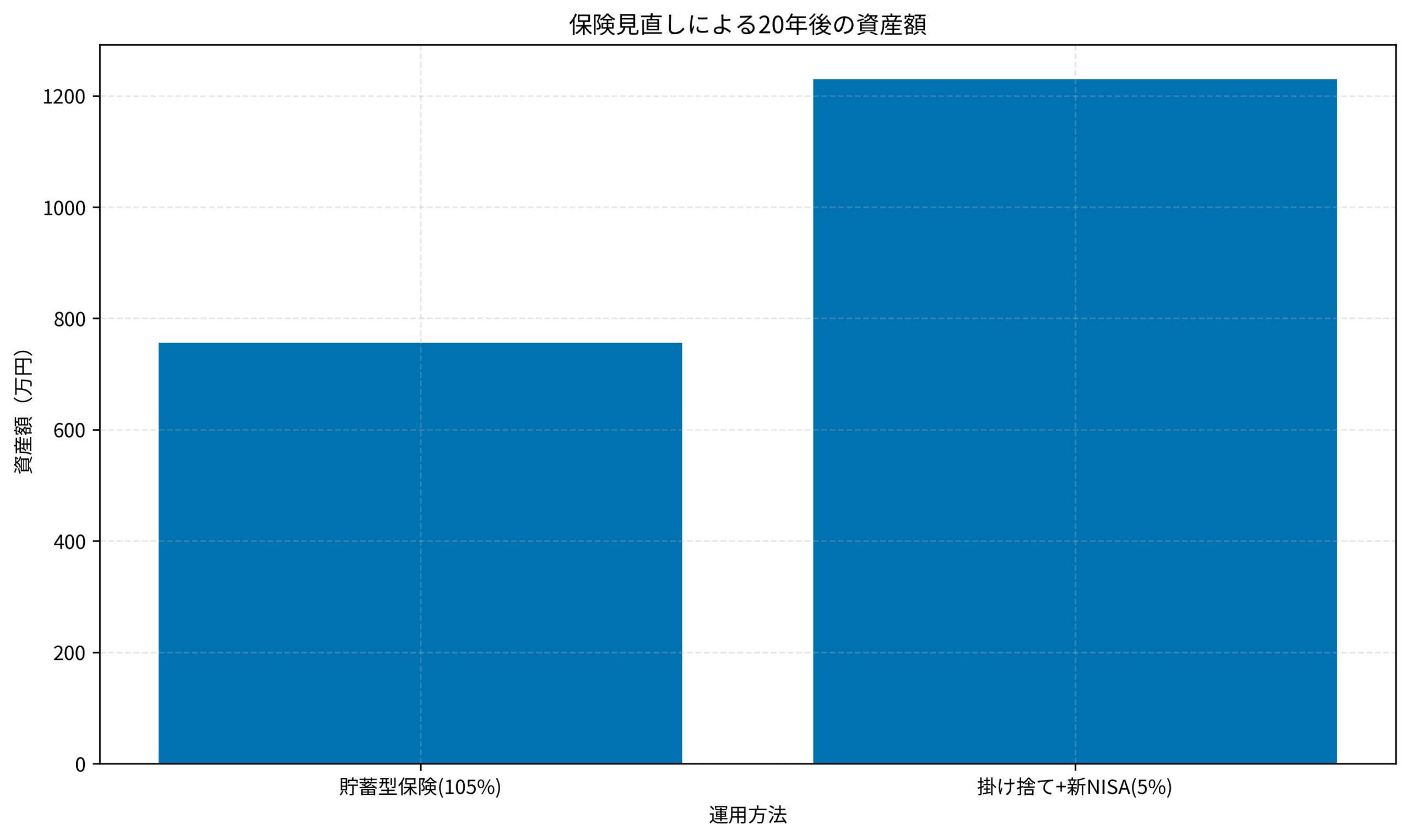

浮いたお金を投資へ:20年後の資産額シミュレーション

「保険貧乏」を脱出したことで浮いたお金を、もし全額「新NISA」で運用したらどうなるでしょうか。

Dさんの例(月27,500円の差額)をもとに、今後20年間の資産推移をシミュレーションしてみました。

(※貯蓄型保険は満期まで払い続けた場合、新NISAは年利5%で運用できた場合を仮定)

- 貯蓄型保険(継続した場合):20年後の解約返戻金は約750万円(返戻率105%程度で計算)。元本は720万円なので、30万円しか増えていません。

- 掛け捨て+新NISA(見直した場合):運用益を含めて約1,230万円(年利5%複利運用)。元本は660万円(2.75万×12×20年)ですが、複利効果で大きく育っています。

その差は約480万円にもなります。

同じ金額を拠出しているのに、「置き場所」を変えるだけでこれだけの差が生まれるのです。

これが「手数料の高い保険会社に運用を任せる」か、「手数料の安いネット証券で自分で運用するか」の違いです。投資の効果については、資産100万円の壁を突破するロードマップなども参考にしてください。

おすすめの保険相談サービス比較

「理屈はわかったけど、自分にどんな保険が必要か計算できない」「プロに客観的なアドバイスが欲しい」という方は、無料の保険相談サービスを活用して、セカンドオピニオンをもらうのがおすすめです。

現在は無理な勧誘は法律で厳しく規制されているため、提案を聞いて「持ち帰って検討します」と言えばokです。自分の現状を客観視するために使いましょう。

保険の見直しで月々の固定費を大幅に削減できる可能性があります。

| 比較項目 | みんなの生命保険 | 保険ガーデン |

|---|---|---|

| 特徴 | 何度でも相談無料FP紹介実績45万件 | 貯蓄・家計プラン学資保険にも強い |

| 相談形式 | オンライン/カフェ/自宅 | オンライン/訪問 |

| FPの質 | ストップコール制度あり | 人柄重視の採用 |

| おすすめ度 | 保険料を下げたいなら | 教育費相談なら |

| 公式サイト | 無料相談する | 無料相談する |

まとめ

今回は、会社員のための生命保険見直しの鉄則を解説しました。

- 「掛け捨て」一択:保障と投資は分ける。貯蓄型保険は解約を検討する。

- 公的保険を知る:遺族年金や傷病手当金といった最強のセーフティネットを確認する。

- ライフイベントで見直す:独身なら最低限に。子供が生まれたら必要な期間だけ手厚く。

保険は住宅の次に高い買い物と言われますが、一度契約すると何十年も見直さない人が多いです。

しかし、固定費の見直しこそが、最も確実で効果の大きい資産形成術です。

今すぐご自身の保険証券を確認し、無駄な特約や高すぎる保険料を払っていないかチェックしてみてください。

その小さな行動が、将来の数百万円、あるいは一千万円という資産の違いを生むはずです。