お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「新NISAを活用して、インデックス投資で資産3000万円を達成!」

SNSではそんな景気のいい話をよく見かけますし、それを目標に頑張っている方も多いと思います。

しかし、実はその先に溜めるよりも遥かに難しい「ラスボス」が待ち受けているのをご存知でしょうか?

それが、積み立てた資産をどうやって使うか(取り崩すか)という「出口戦略」です。

資産形成には「拡大期(現役時代)」と「縮小期(リタイア後)」の2つのフェーズがありますが、多くの人は拡大期の戦略しか持っていません。

いざリタイアして「資産を取り崩す」フェーズに入った時、多くの人が「減るのが怖くて使えない」という事態に陥ります。

結論からお伝えします。

資産を枯渇させずに人生を逃げ切るための最適解、それは「定額」ではなく「定率」で取り崩すことです。

いわゆる「4%ルール」の実践です。

「せっかく貯めたお金、減っていくのが怖くて使えない…」

筆者の周りにも、そんな「資産持ちの貧乏性」に陥っている人がたくさんいます。

今回は、そんな不安を解消するためのシミュレーションと、具体的な取り崩しルールの設定方法について、プロジェクトマネジメント(PjM)の視点も交えながら解説します。

貯めるより難しい「使う」技術

プロスペクト理論と心理的ハードル

「毎月5万円積み立てる」のは、慣れてしまえば呼吸をするようにできます。給与天引きやクレジットカード積立で自動設定にして忘れておけばいいからです。

しかし、「毎月10万円分売却して現金化する」のは、メンタル的にとてつもなくハードルが高い行為です。

なぜなら、行動経済学のプロスペクト理論で示されているように、人間は「得する喜び」よりも「損する痛み」を約2倍から2.5倍も強く感じる生き物だからです。

身銭を切って積み上げた資産が、自分の手で売却ボタンを押すことによって減っていく様子を見るのは、想像以上のストレスです。

特に、株式市場が暴落している局面を想像してみてください。

資産価値が30%減っている中で、生活費のためにさらに資産を売却しなければならない。これは「安値で売らされる」という行為に他なりません。

「今売ったら確定損になってしまう」「来週には戻るかもしれないのに」という葛藤の中で、機械的に売り注文を出すことは、強靭なメンタルがなければ不可能です。

多くの会社員は、現役時代は「給与+運用益」で資産が増えるフェーズ(拡大期)にいますが、リタイア後は「資産を取り崩す」フェーズ(縮小期)に入ります。

このモードチェンジに失敗すると、結局死ぬまでお金を使えず、死ぬ時に一番お金持ちになっている「一番リッチな死体」になりかねません。

人生の満足度を最大化するためには、適切なタイミングで「お金を経験や喜びに変える」能力が不可欠です。

投資で『損するのが怖い』を克服した5つのステップでも解説しましたが、恐怖を飼いならすには感情ではなく、論理に基づいた「リスク管理」が必要です。しっかりとお金の教養を身につけておきましょう(参考:本当の自由を手に入れる お金の大学)。

20年後の残高比較:4%ルール vs 定額取り崩し

資産寿命を延ばすメカニズム

資産寿命を延ばすための世界的なスタンダードが「4%ルール」です。

これは、1998年に米トリニティ大学の研究者たちが発表した論文(Trinity Study)に基づいたメソッドで、「株式と債券を適切な比率で保有し、資産の4%ずつ(インフレ率考慮)を取り崩せば、30年後も資産が枯渇しない確率は96%以上である」というものです。

このルールの肝は、「運用益(期待リターン)の範囲内で取り崩す」という点にあります。

例えば、米国株(S&P500)の過去の平均リターン(インフレ調整後)は約7%と言われています。そこからインフレ率を差し引いても、4%程度の取り崩しなら元本を毀損せずに(あるいは緩やかに減らしながら)維持できるという計算です。

では、なぜ「定率(%)」が良いのか。

「月10万円(年120万円)」という「定額」で取り崩す場合と比較してみましょう。

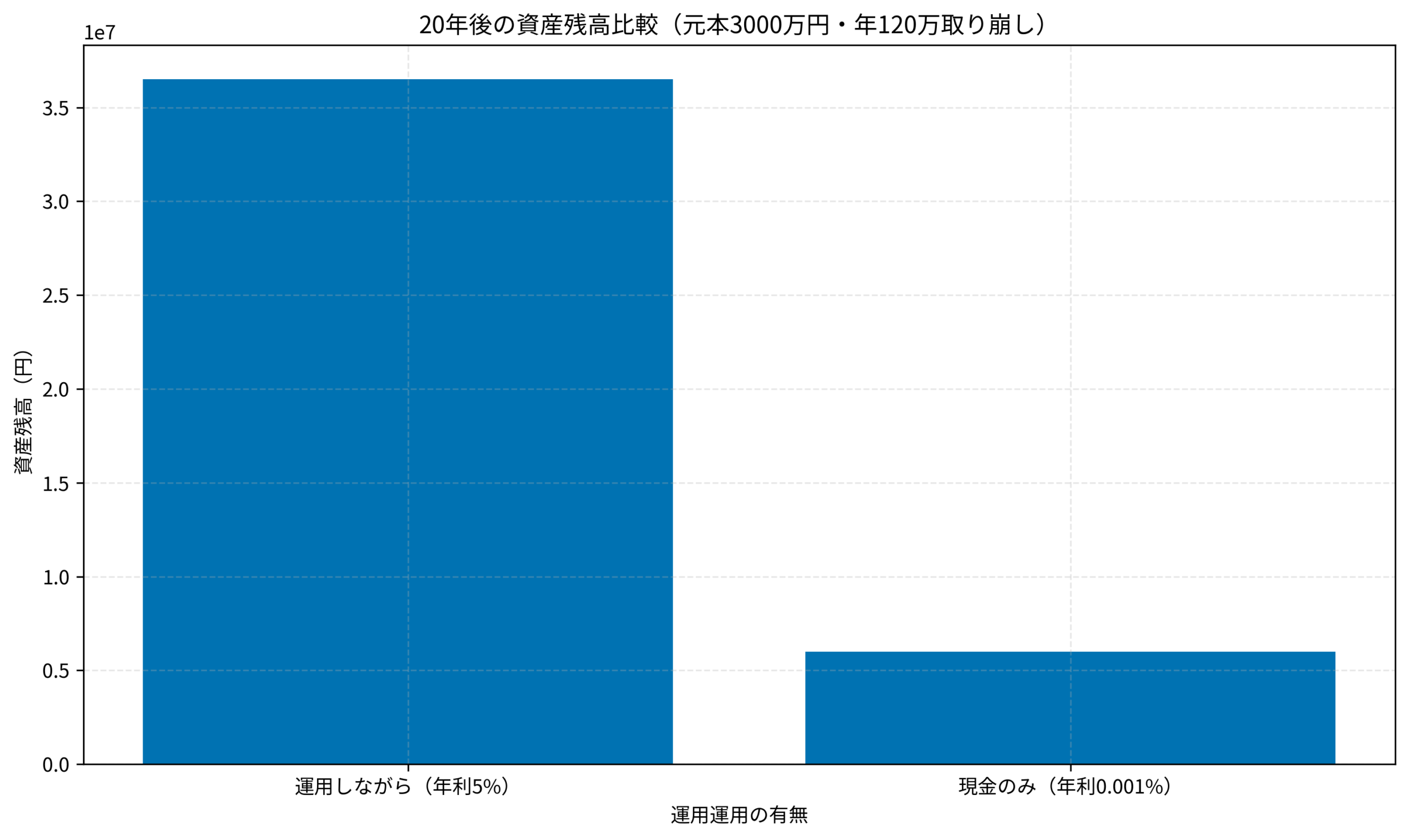

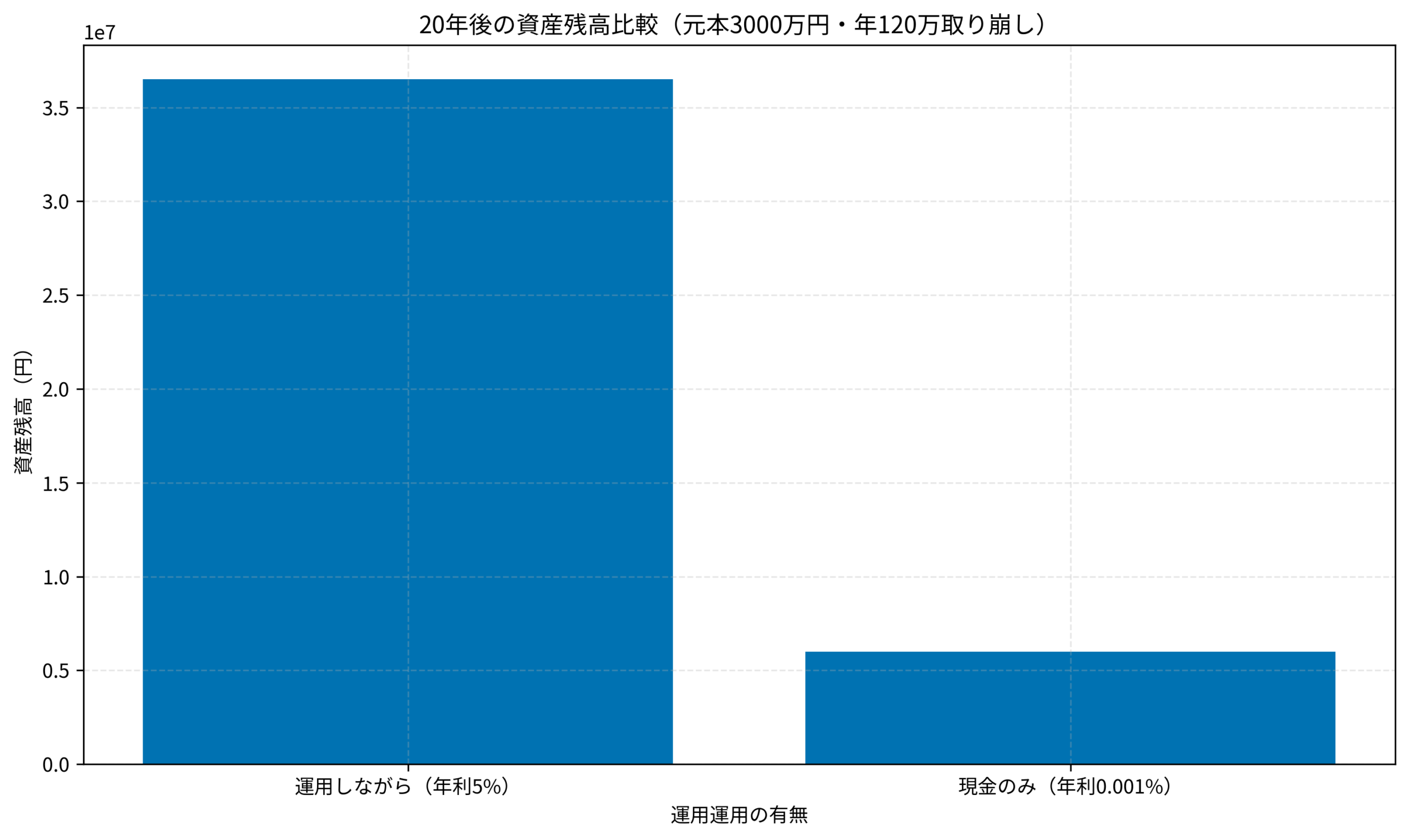

元本3000万円で、年利5%で運用しながら取り崩すケースをシミュレーションしました。

これをグラフで見ると一目瞭然ですが、運用しながらであれば、資産寿命は劇的に伸びます。

現金のみで取り崩した場合(グラフ右)は、毎年確実に120万円ずつ減っていくため、直線のグラフとなります。20年後には残り600万円となり、25年後には完全に枯渇します。

一方、運用しながら定率で取り崩せば、資産が増える年(リターンが取り崩し額を上回る年)も出てくるため、資産残高は横ばい、あるいは増えていく可能性すらあります。

これが「お金に働いてもらう」ことの真価です。

シーケンス・オブ・リターン・リスクの恐怖

ここで重要なのが「シーケンス・オブ・リターン・リスク(収益率の順序リスク)」です。

これは、リタイア直後の資産規模が大きい時期に暴落(マイナスリターン)に見舞われると、その後の資産寿命に致命的なダメージを与えるというリスクです。

「定額引き出し」の場合、暴落時でも「120万円」を引き出さなければなりません。

株価が半値になっていれば、通常の2倍の株数を売却することになります。これが資産の枯渇を早める最大の要因です。

一方、「定率引き出し(4%ルール)」の場合、資産が半減していれば、引き出し額も半減(120万円→60万円)します。

「今は市場が悪いから、生活レベルを落として耐えよう」という調整機能が自動的に働くため、資産が長持ちするのです。

貯まった預金を投資に回すなら「一括」か「分割」か?で一括投資の優位性を解説しましたが、取り崩しに関しては、この暴落リスクを避けるために「分散売却(定率化)」が鉄則となります。全面改訂 第3版 ほったらかし投資術も参考にしてください。

定率(4%)と定額、どちらを選ぶべきか

メリット・デメリットの比較

それぞれの特徴を詳細に整理します。自分の性格や生活スタイルに合わせて選ぶことが重要です。

【定率引き出し(例:資産の4%)】 メリット: ・暴落時に引き出し額が減るため、資産が長持ちする(枯渇リスク小) ・資産が増えている時は受取額も増え、インフレにも対応しやすい デメリット: ・受取額が変動するため、生活費の計画が立てにくい ・暴落時は受取額が減るため、最低限の生活費を確保できないリスクがある 【定額引き出し(例:月10万円)】 メリット: ・毎月の収入が一定になるため、家計管理(予実管理)がしやすい ・年金と同じ感覚で扱えるため、精神的な安定感がある デメリット: ・暴落時に資産比率が大きく削られ、枯渇が早まるリスクがある ・インフレで貨幣価値が下がっても受取額が変わらないため、実質的な購買力が低下する

会社員におすすめのハイブリッド戦略

私たち会社員におすすめなのは、両者のいいとこ取りをした「ハイブリッド戦略」です。

具体的には、以下のように資金の色分けを行います。

- 基礎生活費(家賃、食費、光熱費など): 公的年金、iDeCo(年金形式受け取り)、終身個人年金などの「定額・終身給付」で賄う。

- ゆとり費(旅行、趣味、外食など): NISAなどのリスク資産からの「定率引き出し」で賄う。

こうすることで、万が一暴落が来て定率引き出しの額が減っても、「旅行を1回我慢すればいい」だけで済み、生活そのものが破綻することはありません。

普通の会社員が目指すべき『サイドFIRE』の現実的なプランでも、この「公的年金+α」の構造作りがカギとなります。基礎生活費を盤石にした上で、プラスアルファの部分を投資で補う形が最も精神衛生上良いでしょう(参考:敗者のゲーム 原著第8版)。

筆者が設定した「自動売却ルール」と体験談

PMの視点で考える「完了条件」と「ステークホルダー管理」

私は普段、プロジェクトマネージャー(PM/PjM)として仕事をしていますが、プロジェクトで最も重要なのは「完了条件(Exit Criteria)」の合意です。

「いつまでに、どのような状態になればプロジェクト成功とするか」を定義せずに走り出すプロジェクトは、確実に炎上します。これを「デスマーチ」と呼びます。

投資も同じで、終わらせ方(出口)を決めずに走るのは危険です。進捗管理と同様に、出口を見据えたコントロールが必要です。

また、既婚者の場合、最大のステークホルダーは「配偶者(パートナー)」です。

筆者自身、以前は「とにかく増やせ」の一点張りでしたが、ある時「いつ使うの?」と妻に聞かれてハッとしました。

妻からすれば、画面上の数字が増えることよりも、今美味しいものを食べたり、旅行に行ったりすることの方が価値があります。この「顧客ニーズ」を無視し続けると、家庭内での信頼関係(エンゲージメント)が低下してしまいます。

自動売却ルールの導入

そこで、筆者が試験的に導入したのが、「毎月、評価額の0.3%を自動で売却する」というルールです。

年率換算で約3.6%となり、4%ルールより少し保守的な設定です。

- 状況 (Before): 資産額の増減ばかり気になり、暴落が来ると「まだ売りたくない、いや損切りすべきか?」とメンタルが消耗していた。要件定義が曖昧なまま運用していた。

- 行動 (Action): 証券会社の「定期売却サービス(投資信託の自動解約)」を利用し、毎月15日に投資信託を自動売却して銀行口座に入金される設定にした。これを「自分年金プロジェクト」として定義し、リスク管理の一環としてルール化した。

- 結果 (After): 「毎月お小遣いが入ってくる」という感覚が生まれ、株価の変動を気にせず、今の生活を楽しむ余裕ができた。妻ともそのお金で定期的にランチに行くようになり、家族の満足度も向上した。

重要なのは、「判断を自動化する」ことです。

毎月手動で計算して売却注文を出すのは、手間もかかりますし、何より「相場を読んで売りたくなる(高値で売りたい、安値で売りたくない)」という欲が出てしまいます。

生活防衛資金の作り方で確保した現金クッションがあれば、多少の受取額の変動は吸収できます。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

何より、「自動化」することでメンタル負荷をゼロにできたのが最大の収穫です(参考:つみたて投資の終わり方)。

まとめ

資産形成のゴールは、通帳の残高を最大化することではありません。

そのお金を使って、豊かな人生を送ることです。

今回のポイントを振り返ります。

- 出口戦略は「定率引き出し(4%ルール)」が理論上の最適解であり、資産寿命を最大化できる。

- 定額引き出しは計算しやすいが、暴落時の枯渇リスク(シーケンス・オブ・リターン・リスク)が高い。

- 基礎生活費は「定額(年金)」、ゆとり費は「定率(投資)」で賄うハイブリッド戦略がおすすめ。

- 「自動売却」の仕組みを作り、判断を自動化することで、使うことへの罪悪感や恐怖を消す。

「まだ先のこと」と思わず、今のうちから少額でもいいので「売って使う」練習をしてみてください。

その経験が、老後のあなたを「お金の不安」から救い、本当の意味での「経済的自由」をもたらしてくれるはずです。

次回は、リタイア後の税金を最適化するための、NISAとiDeCoの「受け取り順序」について深掘りしたいと思います。