お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「投資に興味はあるけど、元本割れが怖くて手が出せない…」

「銀行預金より増やしたいけど、リスクは最小限にしたい」

そんな悩みを抱えている会社員の方、多いのではないでしょうか。

結論から言うと、個人向け国債は「元本保証+銀行定期の3倍以上の金利」という最強の低リスク商品です。

2026年1月現在、5年固定の金利は年1.59%。大手銀行の定期預金(0.5%程度)と比較しても圧倒的に有利です。

この記事では、個人向け国債の仕組みから購入方法、活用のコツまで、会社員が今日から始められる手順を解説します。

結論:銀行定期より個人向け国債を選ぶべき3つの理由

まず、なぜ銀行定期預金ではなく個人向け国債を選ぶべきなのか、3つの理由を明確にしておきましょう。

理由1:金利が銀行定期の3倍以上

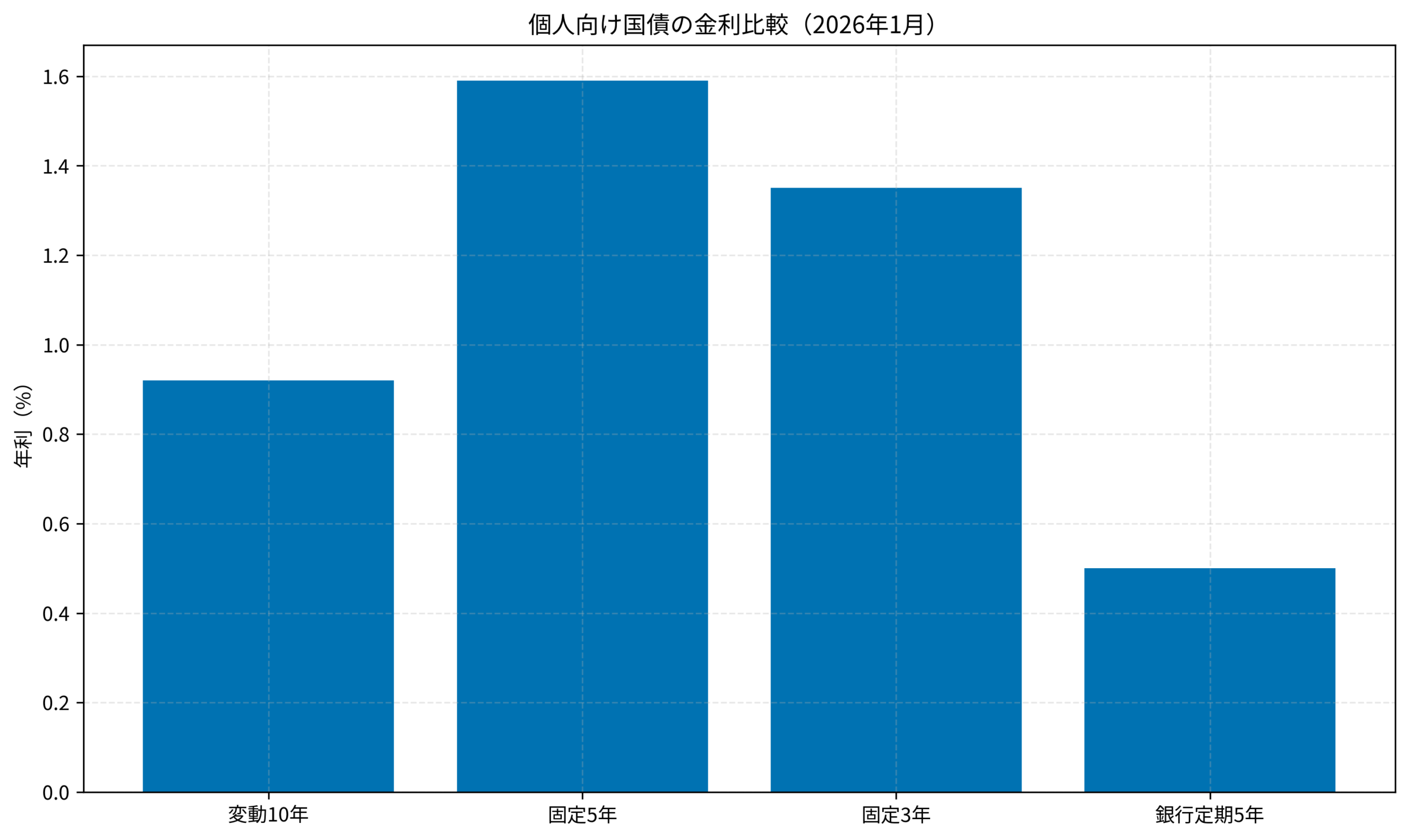

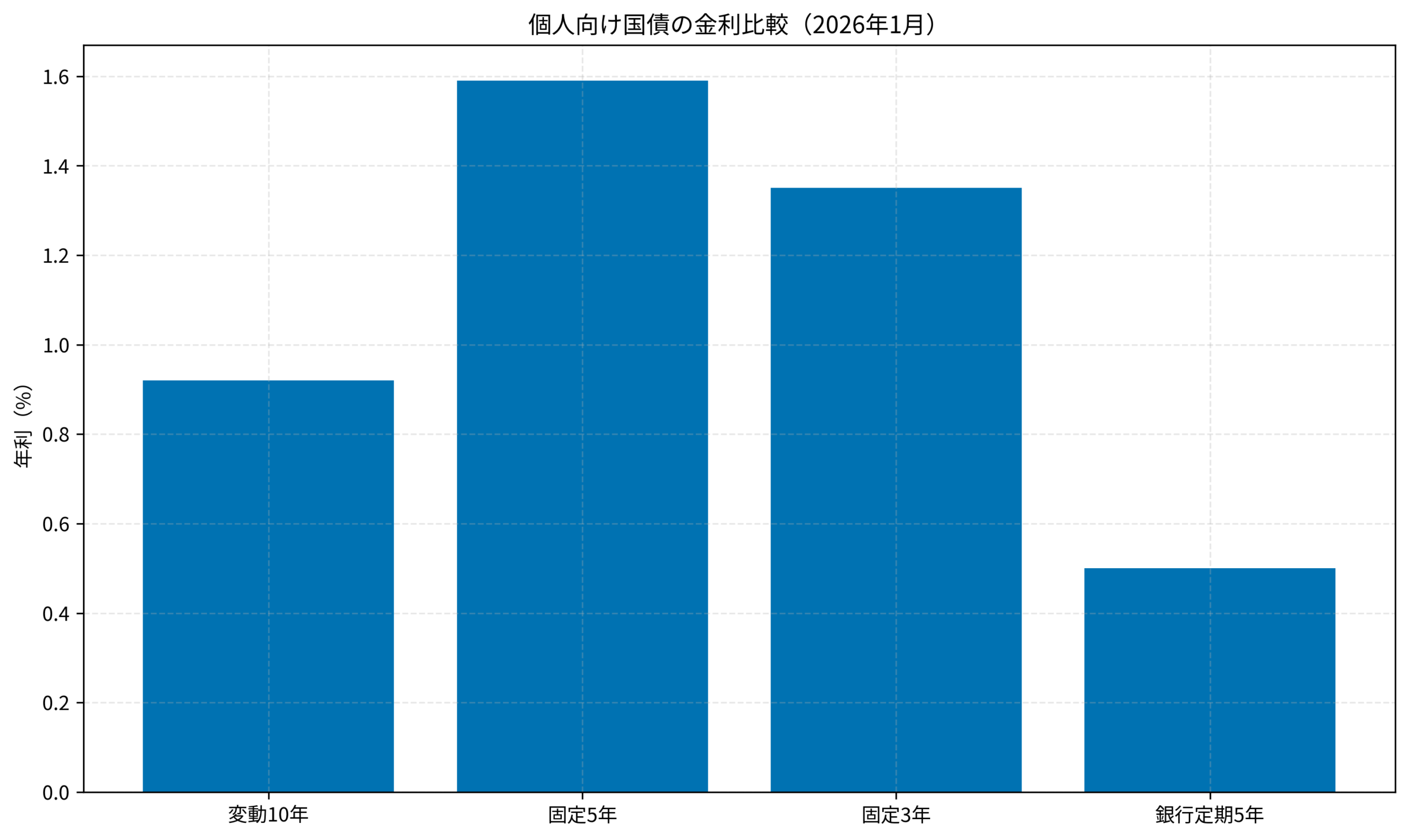

2026年1月時点で、個人向け国債の金利は以下の通りです。

- 変動10年:年0.92%(半年ごとに見直し)

- 固定5年:年1.59%

- 固定3年:年1.35%

一方、大手銀行の定期預金(5年)は0.5%前後です。

同じ100万円を預けた場合、5年後の利息は銀行定期で約2.5万円、固定5年国債で約7.9万円と、3倍以上の差がつきます。

この差は複利効果で時間が経つほど広がっていきます。

特に「使う予定がないお金」を放置している方は、この機会に見直してみる価値があります。

理由2:国が元本を保証している

個人向け国債の発行元は日本国政府です。

つまり、元本と利息の支払いは国が保証しています。

銀行の預金保険(ペイオフ)上限1,000万円を超える資産を保全したい場合にも有効です。

理由3:1年経過後はいつでも換金可能

「国債=満期まで引き出せない」というイメージがあるかもしれませんが、個人向け国債は発行から1年経過すれば中途換金が可能です。

急な出費が発生しても、直近2回分の利子相当額のペナルティを払えば換金できます。

たとえば100万円を1年間保有して解約する場合、ペナルティは数千円程度。

元本が減るわけではないので、「いざというときに使えるお金」として安心して保有できます。

こうした特徴から、個人向け国債は「生活防衛資金」の置き場所としても優秀です。

生活防衛資金の考え方については、「生活防衛資金」はいくら必要?会社員が貯めるべき適正額と置き場所の正解で詳しく解説しています。

個人向け国債の種類と選び方

個人向け国債には3つのタイプがあります。

それぞれの特徴を理解して、自分に合ったものを選びましょう。

変動10年:金利上昇局面で有利

変動10年は、半年ごとに金利が見直されるタイプです。

日本銀行が利上げを続けている現在、今後の金利上昇を見込むなら変動10年が有利です。

ただし、金利が下がれば受取利息も減るリスクがあります(最低保証0.05%)。

固定5年・固定3年:金利を確定したい人向け

固定5年と固定3年は、購入時の金利が満期まで続きます。

「今の高金利を確定したい」という方にはこちらがおすすめです。

2026年1月時点では固定5年が1.59%と、変動10年より高い金利を提供しています。

以下のグラフで金利の違いを確認してみましょう。

金利動向については日銀の政策に左右されます。

2026年の利上げ見通しについては、30代会社員がiDeCoを始めるべき理由:税制優遇シミュレーションと『受け取り方』の落とし穴でも触れていますので参考にしてください。

個人向け国債の購入手順(証券会社編)

個人向け国債は銀行でも購入できますが、ネット証券のほうが手続きが簡単です。

ここではネット証券での購入手順を解説します。

ステップ1:証券口座を開設する

楽天証券やSBI証券など、主要なネット証券であればどこでも国債を購入できます。

すでにNISA用に口座を持っている方は、そのまま使えます。

ステップ2:個人向け国債のページにアクセス

証券会社のトップページから「国内債券」→「個人向け国債」のメニューを選択します。

毎月発行される国債の募集情報が表示されます。

ステップ3:購入する国債を選んで申し込む

変動10年・固定5年・固定3年の中から選び、購入金額を入力します。

最低購入金額は1万円から。1万円単位で購入できます。

ステップ4:受渡日に口座から引き落とし

申込後、指定の受渡日に証券口座から購入代金が引き落とされます。

購入した国債は証券口座内で管理され、利払い日には自動的に利息が入金されます。

半年に一度、利息が入金されるのを確認するのは地味ながら嬉しい瞬間です。

銀行の通帳を見ても数十円しか増えない経験がある方は、ぜひ国債の利息入金を体験してみてください。

口座開設がまだの方は、【2026年最新】新NISAの始め方完全ガイドで手順を解説していますので、併せてご確認ください。

個人向け国債の活用シーン

個人向け国債は、どのような場面で活用すべきでしょうか。

具体的なシーンを3つ紹介します。

シーン1:生活防衛資金の置き場所として

「手元に置いておきたいけど、普通預金ではもったいない」というお金は、個人向け国債に最適です。

1年経過後はいつでも換金できるので、万が一の出費にも対応できます。

シーン2:投資に回す前の待機資金として

「今は株式市場が高値なので、一時的に現金比率を高めたい」という場面でも活躍します。

ただ銀行口座に入れておくより、国債で利息を得ながら待機するほうが効率的です。

シーン3:ペイオフ対策として

銀行預金は1,000万円までしか保護されません。

それ以上の資産がある方は、国債に分散しておくことで安全性を高められます。

資産全体のバランスについては、資産100万円の壁を突破するロードマップも参考になります。

ケーススタディ:銀行定期から国債に切り替えたBさん(35歳)

ここで、実際に銀行定期預金から個人向け国債に切り替えたBさんの事例を紹介します。

Situation(以前の状況)

都内のメーカー勤務、年収500万円。

貯金は500万円あったが、すべて銀行の普通預金と定期預金に入れていた。

定期預金の金利は0.25%で、年間の利息は1万円程度。

「もう少し増やせないか」と思いながらも、株式投資には踏み出せずにいた。

Action(行動)

2025年末に個人向け国債の存在を知り、楽天証券で固定5年を200万円分購入。

残り300万円のうち100万円は変動10年を購入し、生活防衛資金として確保。

購入手続きはスマホで15分程度で完了した。

Result(結果)

固定5年200万円×1.59%=年間約3.2万円の利息を確保。

変動10年100万円も半年ごとに金利見直しで、将来の利上げメリットを享受できる体制に。

銀行定期のままだった場合と比較して、年間約2万円以上の利息増となった。

「国債なら元本保証で安心」と感じ、投資への心理的ハードルも下がったという。

Bさんのポイント

Bさんがうまくいったポイントは、「全額を一つの商品に集中させなかった」ことです。

固定5年と変動10年を組み合わせることで、金利変動リスクを分散しています。

また、残りの200万円は普通預金に残し、急な出費に備える体制も整えていました。

「投資で大きなリスクを取る必要はない」というBさんの考え方は、多くの会社員に参考になるでしょう。

おすすめ証券会社の比較

最後に、個人向け国債を購入できる主要な証券会社を比較表でまとめます。

どの証券会社でも金利や条件は同じなので、普段使っている口座で購入するのがおすすめです。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

個人向け国債の始め方を解説しました。

- 金利は銀行定期の3倍以上:固定5年で1.59%(2026年1月時点)

- 元本保証:日本国政府が発行元

- 1年後から換金可能:急な出費にも対応できる

- 購入は1万円から:ネット証券で簡単に手続き可能

「投資は怖いけど、銀行預金だけでは物足りない」という方にとって、個人向け国債は最初の一歩として最適な選択肢です。

今すぐ証券口座を確認して、次回の募集に申し込んでみましょう。