お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「投資を始めたいけど、貯金がいくらあれば安心?」

「生活防衛資金って、結局いくら残しておけばいいの?」

資産形成をスタートする際、最初にぶつかるのがこの壁です。

多すぎれば機会損失になり、少なすぎれば暴落時に詰みます。

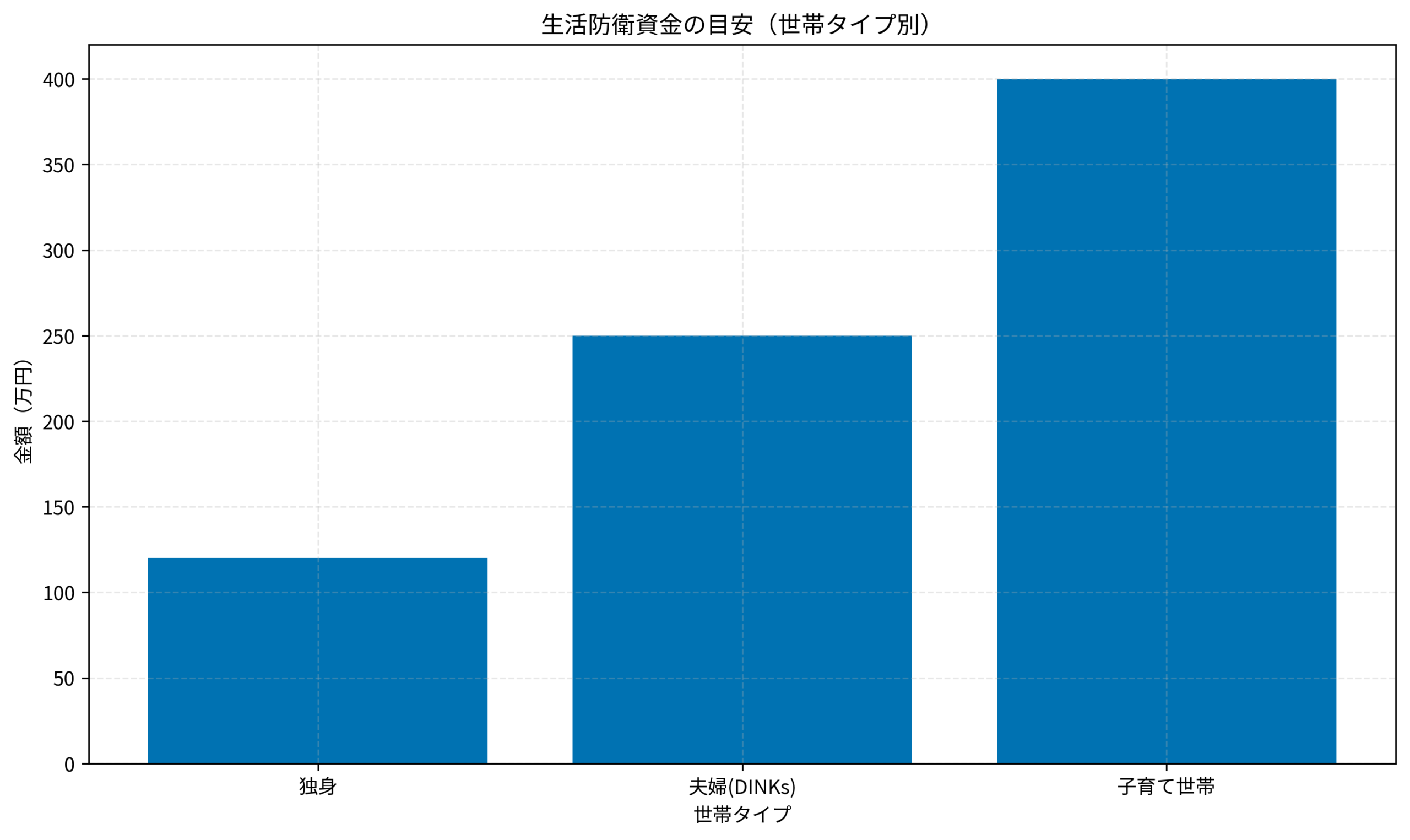

結論から言います。会社員の場合、必要な生活防衛資金の目安は以下の通りです。

- 独身・DINKS:生活費の3ヶ月〜6ヶ月分

- 子育て世帯:生活費の6ヶ月〜1年分

「えっ、そんなに必要ないでしょ?」と思った方、あるいは「それじゃ不安だ」と思った方。

なぜこの金額が「適正」なのか、まずは以下のグラフでイメージを掴んでください。

なぜこの金額になるのか、そして「どこに置いておくべきか」の正解まで、この記事で完全に言語化します。

生活防衛資金はいくら必要?世帯別目安

生活防衛資金の適正額は、あなたの「守るべきもの(家族)」の数と「リスク許容度」によって変わります。

先ほどのグラフの内訳を、より詳細に解説していきます。

独身・DINKS(3〜6ヶ月分)

自分一人の生活、あるいは共働きでパートナーにも収入がある場合は、生活費の3ヶ月〜6ヶ月分で十分です。

最大の理由は、「身軽さ」にあります。独身であれば、万が一収入が途絶えても、実家に帰る、家賃の安い部屋に引っ越す、といった「生活のダウンサイズ」が即座に実行できます。

例えば、毎月の生活費が20万円なら、60万円〜120万円が目標ラインとなります。これだけあれば、失業保険が給付されるまでの期間(自己都合なら2〜3ヶ月)を余裕で凌ぐことができます。

また、病気や怪我で働けなくなった場合でも、傷病手当金(給与の約2/3)が出るため、それを補填する意味でもこの金額があれば十分です。

逆にこれ以上持ちすぎても、インフレで価値が目減りするリスクがあるため、余剰分は積極的に新NISAなどの投資に回すべきです。

子育て世帯(6ヶ月〜1年分)

お子さんがいる場合、事情は大きく変わります。教育費や急な医療費など、想定外の出費が増えるからです。

また、子供の転校を伴う引越しは容易ではなく、生活レベルを急激に落とすことは現実的ではありません。

そのため、より厚めの生活費の6ヶ月〜1年分を確保しましょう。

生活費が30万円なら、180万円〜360万円が目安です。

特に子供が小さいうちは、親のどちらかが働けなくなった時のダメージが大きいため、少し多めに持っておくのが安心です。「1年は何もしなくても家族を養える」という状態を作ることで、精神的な安定感がまるで違ってきます。この安心感こそが、長期投資を続けるための「握力」につながります。

なぜ「月収」ではなく「生活費」ベースなのか?

よく「給料の○ヶ月分」と言われますが、正しくは「生活費の○ヶ月分」です。

収入が途絶えても、どうしても出ていくお金(家賃、光熱費、食費)さえカバーできれば生きていけるからです。

まずは家計簿アプリなどを使い、自分の「最低限の生活費(ミニマム・ライフコスト)」を把握することが、スタートラインになります。

ここを曖昧にしたままでは、いつまで経っても「いくらあれば安心か」という不安から逃れることはできません。

逆に言えば、生活費を下げれば下げるほど、必要な防衛資金のハードルも下がり、投資に回せるお金が増えるという好循環が生まれます。

生活防衛資金の置き場は『ネット銀行』が正解

「お金の金額はわかったけど、これってタンス預金?それとも投資信託に入れちゃっていいの?」と迷う人もいるでしょう。

結論、絶対に投資信託に入れてはいけません!生活防衛資金は「元本保証」かつ「いつでも引き出せる」ことが最優先。正解はネット銀行の普通預金です。

ここで間違った選択をしてしまうと、いざという時に資金を使えない、あるいは大きく減らしてしまうという悲劇が起きます。

理由はシンプルです。

- 投資信託・株:いざ必要になった時に暴落していたら、資産が目減りして引き出せない(=防衛資金の役割を果たさない)。リーマンショック級の暴落では資産が半減することもあり得ます。

- 定期預金:解約の手間がかかり、必要な時にすぐ現金化できない場合がある。窓口に行く時間や手続きの煩雑さがネックになります。

- メガバンク:金利が低すぎて(0.001%など)、置いておくメリットがない。100万円預けても利息は10円…ATM手数料で消えてしまいます。

そのため、「金利が高く(0.1%以上)、流動性が高いネット銀行の普通預金」に置くのがベストアンサーです。

おすすめは、楽天銀行(楽天証券と連携で金利UP)や、住信SBIネット銀行(SBI証券と連携で金利UP)です。これらは証券口座との相性も抜群なので、投資への機動力も確保できます。

また、これらのネット銀行は、一定回数まで振込手数料やATM利用料が無料になるランク制度も充実しており、普段使いの利便性も最強です。

「生活防衛資金はネット銀行に隔離する」。これが現代の資産形成における鉄則です。

ケーススタディ:貯金ゼロから100万円への道

ここでは、実際に生活防衛資金を貯めることに成功した会社員Aさんの事例を紹介します。「貯金が苦手」という人ほど、このやり方を真似してください。

- 「先取り貯金」を強制化:給料日に自動で3万円が別口座(ネット銀行)に送金される設定をし、強制的に天引きされる仕組みを作った。

- 固定費の断捨離:使っていない動画サブスクを解約し、スマホを大手キャリアから格安SIMに切り替え。これで月1万円を削減した。

- 生活防衛資金専用口座:生活費決済用の口座とは完全に分け、キャッシュカードを持ち歩かないようにした(物理的なロック)。

「何かあっても1年は生きていける」という安心感から、仕事のプレッシャーにも動じなくなり、満を持して新NISAでの投資をスタートできた。

Aさんの勝因は、「意志力に頼らず、仕組みで貯めたこと」です。

生活防衛資金は、日常の財布とは物理的に分ける(口座を分ける)ことが鉄則。一度設定してしまえば、あとは自動的に溜まっていきます。

人間は弱い生き物です。「余ったら貯金しよう」では一生貯まりません。「先に貯金して、残りで暮らす」というリズムに変えるだけで、資産形成のスピードは劇的に変わります。

また、Aさんは「固定費の見直し」から始めたのも大きな勝因です。変動費(食費など)の節約はストレスが溜まりますが、固定費の削減は一度やれば効果が永続するからです。

おすすめのネット銀行と貯金相談

最後に、生活防衛資金の預け先としておすすめのネット銀行を紹介します。

- 楽天銀行:楽天経済圏の方に最適。マネーブリッジで金利0.1%(300万円まで)。ハッピープログラムでATM手数料や振込手数料も無料になり、普段使いの銀行として最強クラスです。

- 住信SBIネット銀行:目的別口座で資金管理がしやすい。定額自動入金も便利。SBI証券との連携(ハイブリッド預金)もスムーズで、投資資金の移動も全自動化できます。

- あおぞら銀行BANK:普通預金金利が業界最高水準。面倒な条件なしで高金利を受けられるため、生活防衛資金を「置いておくだけ」の口座として非常に優秀です。

また、効率よく貯金を作るために、家計全体の収支バランスを見直すことも重要です。

自分一人では「どこを削ればいいか分からない」「保険は本当にこれでいいの?」と迷ってしまうことも多いでしょう。

そんな時は、「なかなか貯まらない」と悩むよりも、プロのFPに相談して、固定費や保険の無駄を徹底的に省くことから始めましょう。客観的なアドバイスをもらうことで、家計の漏れ穴を確実に見つけることができます。

保険の見直しで月々の固定費を大幅に削減できる可能性があります。

| 比較項目 | みんなの生命保険 | 保険ガーデン |

|---|---|---|

| 特徴 | 何度でも相談無料FP紹介実績45万件 | 貯蓄・家計プラン学資保険にも強い |

| 相談形式 | オンライン/カフェ/自宅 | オンライン/訪問 |

| FPの質 | ストップコール制度あり | 人柄重視の採用 |

| おすすめ度 | 保険料を下げたいなら | 教育費相談なら |

| 公式サイト | 無料相談する | 無料相談する |

まとめ

生活防衛資金は、あなたの資産形成の土台(基礎)です。

基礎がグラグラの状態で、その上に投資という家を建てても、地震(暴落)が来たら倒壊してしまいます。

- 生活防衛資金の目安は、独身なら生活費の3〜6ヶ月分、子育て世帯なら6ヶ月〜1年分。

- 置き場所は、元本保証で引き出しやすく、金利も高い「ネット銀行」が正解。

- 投資を始めるのは、この資金が貯まってから。焦る必要はありません。

生活防衛資金が確保できたら、次はいよいよ「新NISA」などを使った投資のステップです。

守りを固めた今のあなたなら、安心して攻め(投資)に転じることができるはずです。