お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「結婚したはいいけど、お金の管理ってどうすればいいの?」

「財布は別々にした方がいいの?それとも一緒にまとめた方がいいの?」

共働き夫婦にとって、お金の管理方法をどうするかは、結婚生活で最初にぶつかる大きな壁の一つではないでしょうか。

筆者自身、妻と結婚した当初は「お互い働いてるんだから、お金は別々で管理すればいいよね」という漠然とした考えでスタートしました。

しかし、この「なんとなく別財布」方式は、3年後に大きな問題を引き起こすことになりました。

結論からお伝えします。

共働き夫婦のお金管理に「唯一の正解」はありませんが、資産形成を最大化したいなら「共通口座+個人口座」のハイブリッド型がおすすめです。

この記事では、我が家が試した3つの管理方法と、その失敗・成功体験を赤裸々にお伝えします。

同じ悩みを持つ共働き夫婦の参考になれば幸いです。

我が家の失敗談:「完全別財布」の落とし穴

ケーススタディ:3年間別財布で管理した結果

まずは、筆者自身が経験した失敗談からお話しします。

- 状況(Before):結婚当初、私(年収500万円)と妻(年収400万円)は「完全別財布」を採用。家賃・光熱費・食費などの共通費用は「ざっくり折半」で、それぞれが自分の口座から支払う形でした。貯金も投資も、お互いが「自分のペースで」やるという暗黙の了解。相手の貯金額や投資状況は一切知りませんでした。

- 行動(Action):3年目、マイホーム購入を検討し始めた時、初めて互いの資産状況を開示。私は投資込みで800万円の資産がありましたが、妻は100万円しか貯まっていないことが判明。妻は「将来のお金は夫がなんとかしてくれる」と思っていた。

- 結果(After):「なんで貯めてないの!?」「だって言わなかったでしょ!」という不毛な言い争いに発展。結局、マイホーム購入は2年先送りになりました。貯蓄への意識のズレ、将来設計の共有不足が原因でした。

この経験から学んだのは、「別財布」は一見フェアに見えて、実は資産形成において最も非効率な方法になりうるということです。

なぜなら、お互いの収支が見えないため、「相手が貯めているだろう」という楽観的なバイアスが働きやすいからです。

パーキンソンの法則と対策でも解説しましたが、人間は「使えるお金があれば使ってしまう」生き物です。別財布は、この法則をお互いに発動させてしまう危険性があります(参考:サイコロジー・オブ・マネー)。

共働き夫婦のお金管理3パターン比較

パターン1:完全別財布(各自管理型)

最もシンプルな方法で、特に結婚直後の共働きカップルに多い形態です。

「お互い大人なんだから、自分のお金は自分で管理しよう」という考え方がベースにあります。

共通費用(家賃、光熱費、食費など)は折半で負担し、残りはそれぞれが自由に使うスタイルです。

- メリット:自由度が高い、お互いの出費に干渉しない、管理が楽、「監視されている感」がない

- デメリット:貯蓄ペースが見えない、将来設計の共有が難しい、片方にだけ負担が偏るリスク、「相手が貯めているだろう」という楽観バイアスが働きやすい

- 向いている人:収入差が小さい、お互いが堅実な貯蓄習慣を持っている、支出をコントロールできる、定期的に資産状況を開示し合える

筆者の周りでも、「別財布でうまくいっている」という共働き夫婦は存在します。

ただし、共通して言えるのは、「年に1回はお互いの資産状況を開示し合っている」という点です。

完全にブラックボックス化するのではなく、定期的な透明性を確保することが、別財布でも資産形成を成功させるカギのようです。

パターン2:完全共通財布(一元管理型)

すべての収入を一つの口座にまとめ、そこから生活費・貯蓄・お小遣いを分配する方法です。

日本の伝統的な家計管理スタイルで、「妻が家計を握る」という形が代表例です。

給料日に全額を共通口座に振り込み、そこから各自に「お小遣い」として一定額が渡される仕組みです。

- メリット:家計の全体像が把握しやすい、貯蓄目標を共有しやすい、無駄遣いが減る、先取り貯蓄がしやすい

- デメリット:自由度が低い、管理者(多くの場合妻)に負担が集中、「監視されている感」がストレスに、「自分のお金じゃない感」が生まれやすい

- 向いている人:片方が専業主婦/主夫、収入差が大きい、FPなど家計管理が得意な人がいる、二人の経済感覚が近い

この方法の注意点は、「管理していない側」の當事者意識が薄れやすいことです。

「全部任せてるからよく分からない」という状態になると、家計に問題が起こった時に初めて気づく…というケースもあります。

完全共通財布の場合でも、月に1回は二人で収支を確認する時間を設けることをおすすめします。

パターン3:ハイブリッド型(共通+個人)

プロジェクトで予算管理をする時も、「固定費」と「変動費」を分けて管理するのは基本中の基本です。家計管理も同じで、「共通で管理すべきお金」と「個人の裁量に任せるお金」を明確に分けるのが効率的です。

具体的には、以下のような構成になります。

- 共通口座:生活費(家賃、光熱費、食費、日用品)+貯蓄・投資

- 個人口座:お小遣い(趣味、交際費、自分だけの買い物)

家計簿をつけない家計管理術でも紹介しましたが、共通口座の収支はアプリで自動記録し、個人口座は「見ない」ことで、管理の手間とストレスを最小化できます(参考:年収200万円からの貯金生活宣言)。

我が家が辿り着いた「ハイブリッド型」の具体的な運用ルール

収入の振り分けルール

我が家では、以下のルールで運用しています。

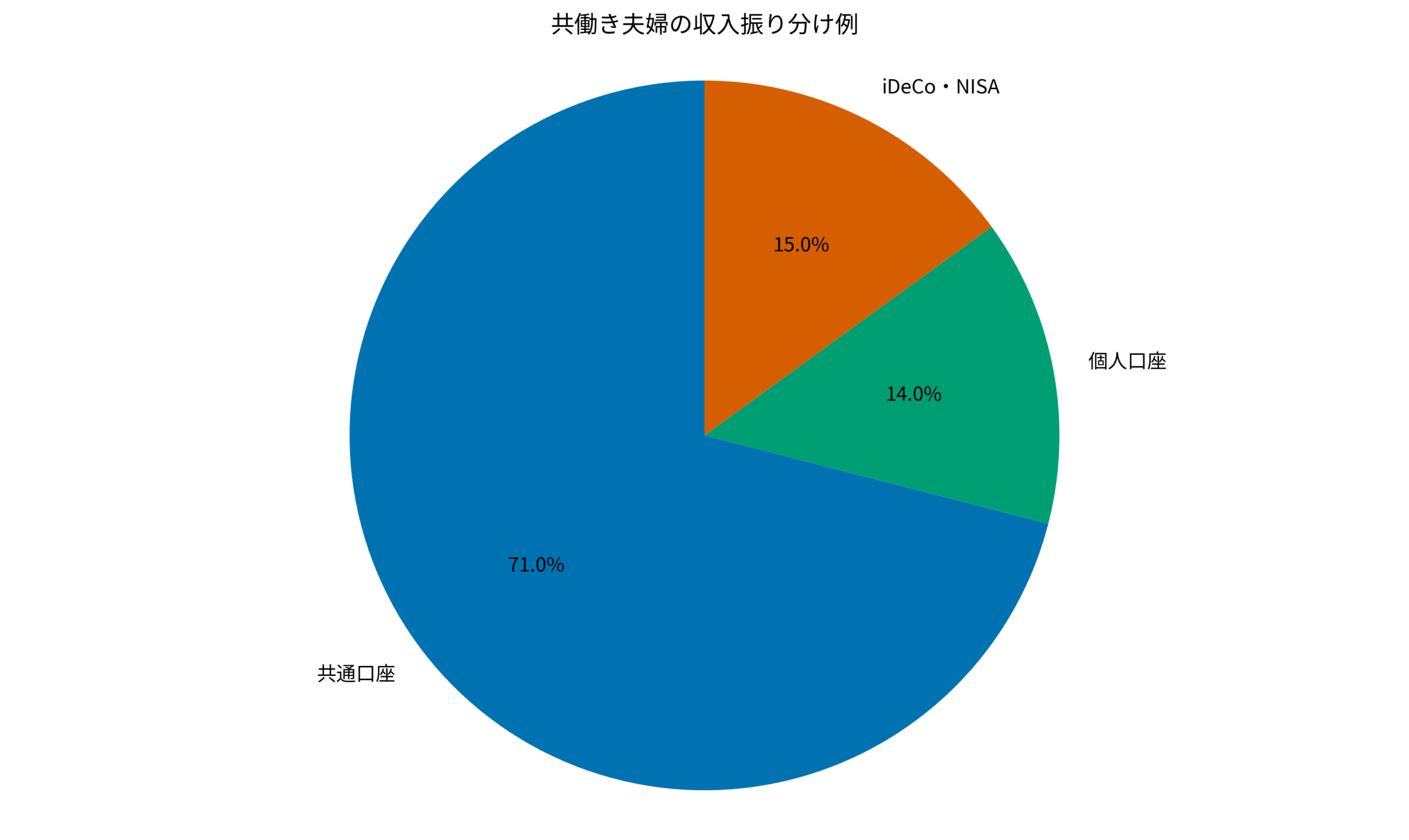

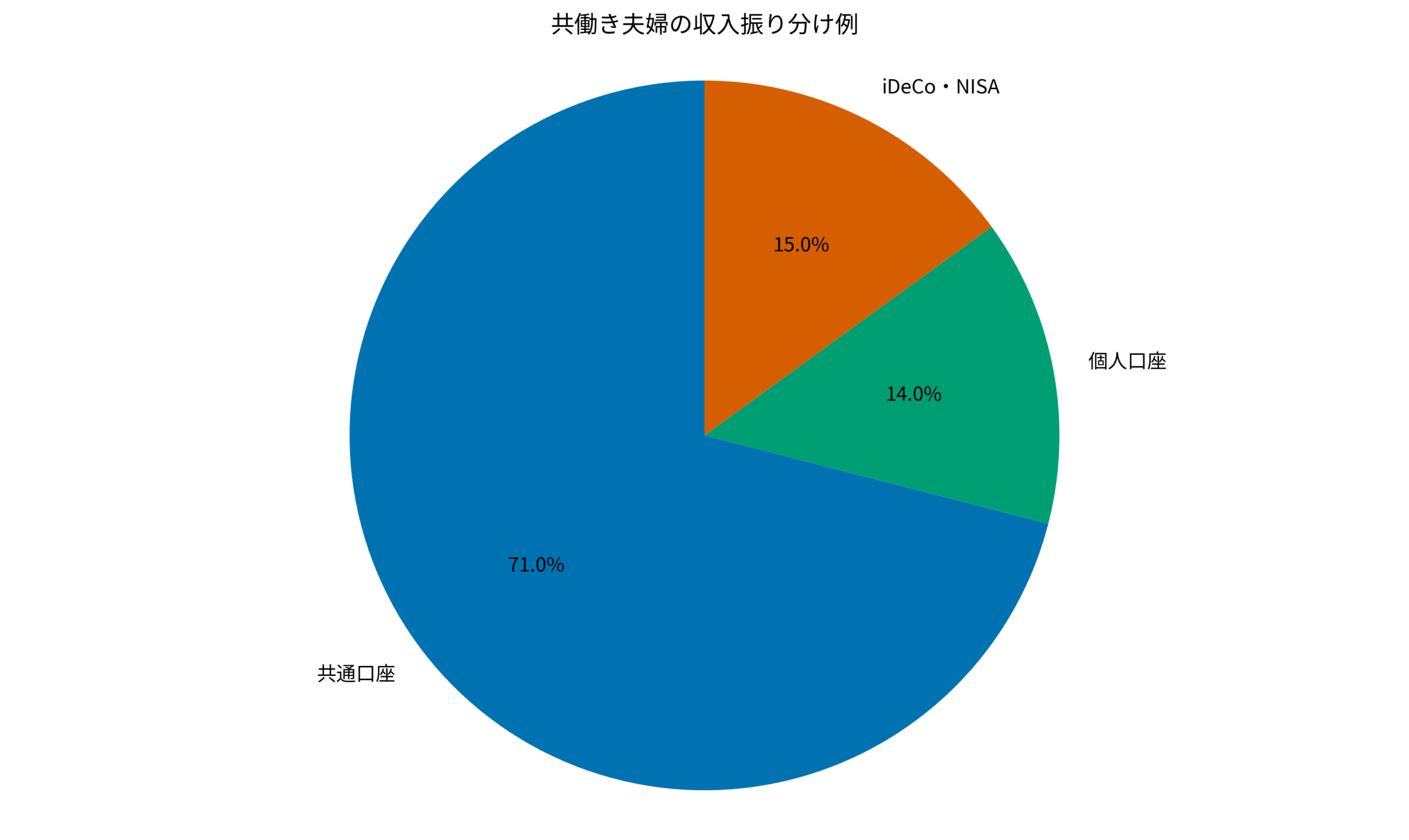

【収入の振り分けルール(月額ベース)】 ■ 夫(手取り35万円) → 共通口座へ: 25万円(約71%) → 個人口座へ: 5万円(約14%) → iDeCo: 2.3万円 → 持株会: 2万円 ■ 妻(手取り28万円) → 共通口座へ: 20万円(約71%) → 個人口座へ: 5万円(約18%) → つみたてNISA: 3万円 ■ 共通口座から → 生活費: 約30万円 → 共通投資(新NISA): 10万円 → 予備費・レジャー: 5万円

ポイントは、「拠出率」を収入に対して同じ割合(約70%)にすることです。

金額を同じにすると、収入差がある場合に片方の負担が重くなります。割合で決めることで、公平感を保ちながら共通の資産を積み上げられます。

お小遣いの使い道は「不問」

もう一つ重要なのは、個人口座の使い道についてはお互いに一切口出ししないというルールです。

妻が高いコスメを買おうが、筆者がゲームに課金しようが、お互いにノータッチ。このルールがあるからこそ、共通口座への拠出を「義務」ではなく「チームへの貢献」と捉えられるようになりました。

生活防衛資金の作り方で解説した「6ヶ月分の貯金」も、共通口座から確保しています。個人口座とは別に、家族としての「守りの資金」を持つことで、精神的な安定感が段違いです(参考:本当の自由を手に入れる お金の大学)。

以下のグラフは、共働き夫婦の収入振り分け例をまとめたものです。

夫婦でお金の話をするコツ:「会議」ではなく「デート」で

月1回の「お金デート」を習慣化

お金の話は、どうしても感情的になりがちです。

「なんでこんなに使ったの?」「もっと節約しなきゃ」——こんな言葉が出た瞬間、相手は防御態勢に入り、建設的な話し合いができなくなります。

我が家では、月に1回、カフェやレストランで「お金デート」をするようにしています。

- 場所:自宅以外のリラックスできる場所(カフェ、ファミレスなど)

- 時間:30分〜1時間程度

- アジェンダ:①先月の収支報告、②今月のトピック(大きな出費予定など)、③資産状況の確認

- ルール:相手を責めない、過去の失敗を蒸し返さない、未来志向で話す

「会議」ではなく「デート」と位置づけることで、お金の話がネガティブなものから「二人で未来を設計する楽しい時間」に変わりました。

我が家で効果があった「お金デート」のコツ

「お金デート」を始めた当初は、どうしても「反省会」のようになりがちでした。

試行錯誤の結果、以下のコツを意識するようになってから、ぐっと生産的な時間になりました。

- まず「良かったこと」から始める:「今月は外食を減らせたね」「投資額が〇〇万円になったね」など、ポジティブな話題から入ることで、場の空気が和らぎます。

- 「なぜ」ではなく「どうすれば」で話す:「なんでこんなに使ったの?」ではなく「来月はどうすれば抑えられそう?」と、未来志向の質問に変えるだけで、相手の防御姿勢が解けます。

- 具体的な数字で共有する:「なんとなく増えてる」ではなく「先月比+5万円」と具体的に伝えることで、達成感や危機感を共有しやすくなります。

- 終わりに「ご褒美」を設定する:お金デートの後は美味しいものを食べるなど、「お金の話=楽しいこと」という条件付けを意識しています。

資産のリバランスについても、この「お金デート」で話し合うようにしています。年末年始は特に、1年の振り返りと来年の目標設定に最適なタイミングです(参考:全面改訂 第3版 ほったらかし投資術)。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

共働き夫婦のお金管理に「唯一の正解」はありませんが、資産形成を加速させたいなら「共通口座+個人口座」のハイブリッド型がおすすめです。

今回のポイントを振り返ります。

- 「完全別財布」は自由度が高いが、貯蓄ペースが見えず資産形成が進みにくい。

- 「完全共通財布」は貯蓄しやすいが、自由度が低くストレスになりやすい。

- 「ハイブリッド型」は両者のいいとこ取りで、拠出率を揃えると公平感が出る。

- お金の話は「会議」ではなく「デート」で。責めずに未来志向で話し合う。

お金の管理方法で揉めるのは、多くの夫婦が通る道です。

大切なのは、「正解を探す」ことではなく、「二人にとっての最適解を一緒に見つけていく」という姿勢です。

まずは今夜、パートナーに「うちのお金の管理、どう思ってる?」と聞いてみてください。

その一言が、二人の資産形成を加速させる第一歩になるかもしれません。