お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

稼いだお給料、気づいたら無くなっていませんか?

「今月こそは節約して余った分を貯金しよう」と思っているうちは、残念ながら一生貯まりません。

今回は、ズボラな会社員でも勝手に資産が増えていく「銀行口座の使い分け」と「自動化設定」の極意を解説します。

なぜ「残った分を貯金」は絶対に失敗するのか?

多くの人が陥る罠、それが「余ったら貯金」です。

しかし、これには「パーキンソンの法則」という強敵が潜んでいます。

「支出の額は、収入の額に達するまで膨張する」

つまり、人間は「あるだけ使ってしまう生き物」なのです。

例えば、新入社員の頃は手取り20万円で生活できていたはずなのに、手取り30万円になった今はなぜかお金が足りない。そんな経験はありませんか?

これは、収入が増えた分だけ無意識に家賃の高い部屋に引っ越したり、外食の頻度が増えたりして、生活水準(支出)が膨張しているからです。

給料が増えても、その分だけ生活水準を上げてしまい、結局手元には何も残らない。これが貯まらない原因の正体です。

年収が上がっても貯金が増えない理由:パーキンソンの法則と対策の記事でも詳しく解説していますが、意思なき貯蓄は必ず失敗します。

この法則に抗う唯一の方法は、「最初からなかったことにする」ことです。

給料が入った瞬間に貯蓄分を別口座に移し、視界から消してしまう。これなら、残ったお金でどうにか生活しようと脳が工夫をはじめます。

「昇給した分だけ服とか買っちゃってる気がします…」という方も多いでしょう。

【図解】給料日にやるべき4つの自動振替

給料日にATMに並んでお金を下ろして、封筒に分けて…なんて昭和のやり方は今すぐ卒業しましょう。

現代の資産形成は「スマホで完結、全自動」が基本です。

目指すべき「お金の流れ」は以下の4ステップです。

2. 固定費口座:家賃・光熱費・カード引落用(給与口座と同じでもOK)

3. 貯蓄用口座:絶対に手を付けない聖域(住信SBI等)

4. 投資用口座:NISAで運用するお金(証券口座)

この流れを、人間の意志を介入させずに「自動入金・自動振込サービス」で構築するのが正解です。

具体的には、給与受取口座から「定額自動入金」でネット銀行(貯蓄用口座)へ資金を吸い上げます。

そしてネット銀行の中で「目的別口座」に振り分けたり、そこから証券口座へ「自動積立」を行ったりします。

一度設定すれば、あなたが寝ていても遊んでいても、毎月勝手にお金が整理整頓されていきます。

毎月通帳記入をする必要もありません。アプリの通知で「入金されました」「振替されました」と見るだけで、資産形成が進んでいることを実感できます。

固定費の削減については、手取りを増やす!会社員が年末年始に見直すべき『固定費』3選もあわせて実践すると効果倍増です。

手数料を払ってはいけない!おすすめ銀行口座の最適解

自動化システムを作る上で重要なのが「手数料」と「機能」です。

毎回振込手数料を払っていては本末転倒。金利よりも手数料の方が大きくなってしまいます。

以下の銀行を活用して、コストゼロのシステムを作りましょう。

住信SBIネット銀行(最強の司令塔)

資産形成をする会社員にとって、住信SBIネット銀行は必須アイテムです。

なぜなら、資金移動のハブ(司令塔)として最強の機能を持っているからです。

- 定額自動入金: 他行(給与口座)から手数料無料で毎月決まった額を取り寄せられる機能。例えば「27日にメガバンクから5万円を引落」という設定ができます。

- 定額自動振込: 家賃や駐車場代、親への仕送りなど、決まった支払先に自動で振り込める機能。ランクに応じて月数回まで無料です。

- 目的別口座: 「旅行用」「車検用」「自分へのご褒美用」など、最大10個までバーチャルな封筒分けがアプリ内で可能です。

特に「目的別口座」は秀逸です。普通の銀行口座だと、貯金も生活費も一緒くたになりがちですが、これを使えば「使う予定のある貯金」と「絶対に使わない貯金」を明確に分けられます。

目標金額と期日を設定すれば、達成率も可視化されるのでモチベーション維持にも役立ちます。

給与の手取り額を正確に把握したい方は、昇給しても手取りが増えないカラクリ:標準報酬月額と「4〜6月の残業」の罠も参考にしてください。

楽天銀行(楽天経済圏の住人向け)

楽天カードや楽天証券を使っているなら、楽天銀行も有力な選択肢です。

最大の特徴は「マネーブリッジ」です。楽天証券と連携させるだけで、普通預金金利がメガバンクの100倍近い高金利(0.1% ※条件あり)になります。

また、「ハッピープログラム」により、取引件数に応じて楽天ポイントが貯まります。

給与受取口座に指定するだけで毎月ポイントが貰えたり、他行への振込手数料が無料になったりと、普段使いでのメリットが大きいです。

給与受取口座に指定するだけで毎月ポイントが貰えたり、他行への振込手数料が無料になったりと、普段使いでのメリットが大きいです。

特に目的別口座があれば、無意識に使い込む心配もありません。

【自動化の壁】乗り越えるべき3つのハードル

「便利そうなのは分かったけど、設定が面倒くさそう…」

そう思った方もいるかもしれません。ここで、多くの人が挫折する3つの壁と、その乗り越え方をお伝えします。

初期設定が面倒くさい

最も高いハードルです。口座開設の申し込み、本人確認書類のアップロード、初期設定…。

しかし、これは「一生に一度だけ」の作業です。

この数時間を投資するだけで、今後数十年間の「ATMに行く時間」と「お金の管理に悩む時間」がゼロになります。

時給換算すれば、これほど割のいいバイトはありません。

パスワード管理が大変

ネット銀行が増えると、IDやパスワードの管理が大変になります。

これについては、アナログですが「専用のノート」を一冊作って管理するか、信頼できるパスワード管理アプリ(1Passwordなど)を導入することをおすすめします。

記憶に頼るのは絶対にやめましょう。忘れた時の再発行手続きこそが最大の時間の無駄です。

残高不足エラーへの恐怖

「自動引落の日に残高が足りなかったらどうしよう」という不安です。

これを防ぐには、「バッファ(余裕資金)」を持たせることです。

運用を開始する際に、生活費の1ヶ月分程度を各口座に余分に入れておきます。

最初は少しお金が必要になりますが、これによって「残高不足通知」のストレスから解放され、システムが安定稼働します。

最初は少しお金が必要になりますが、これによって「残高不足通知」のストレスから解放され、システムが安定稼働します。

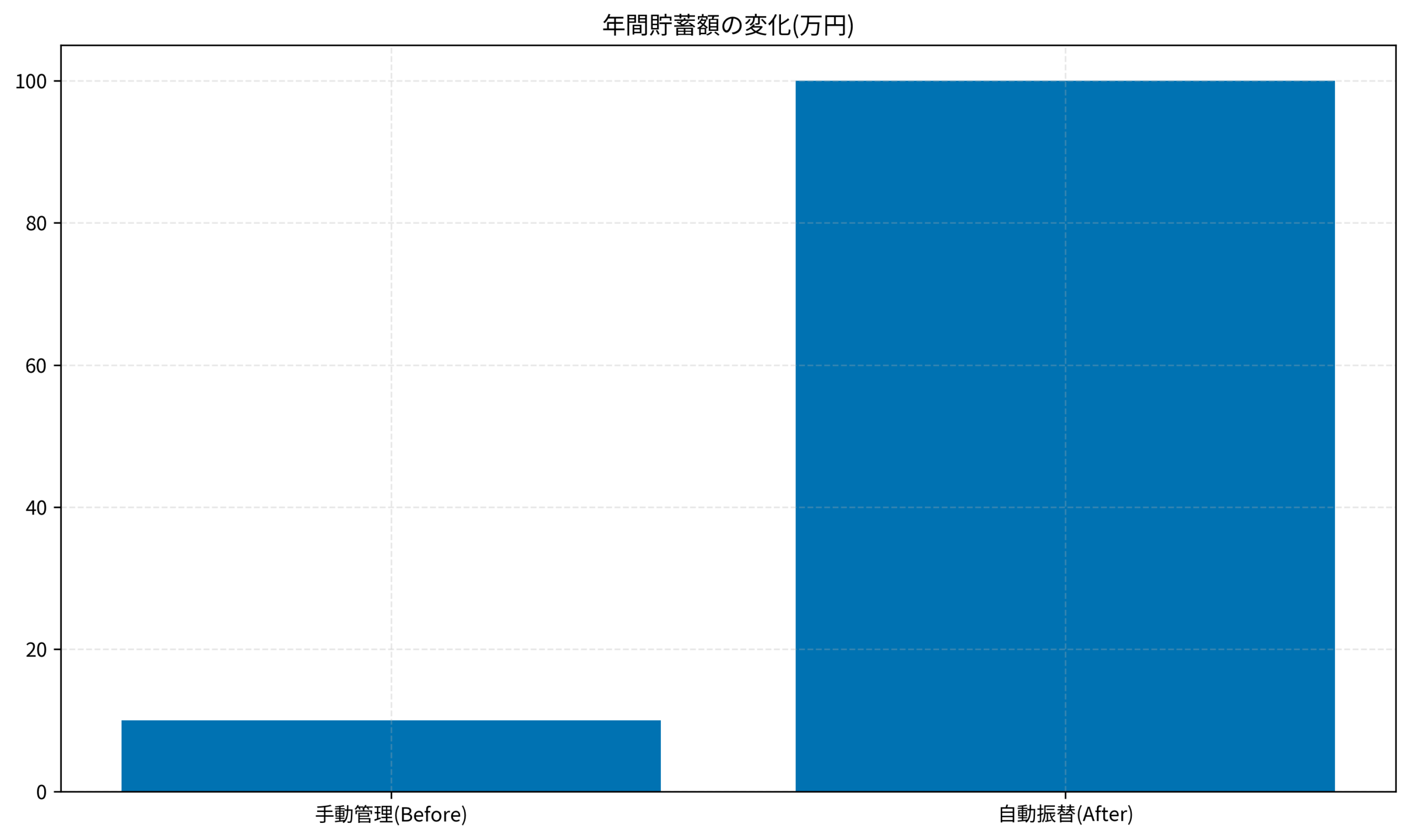

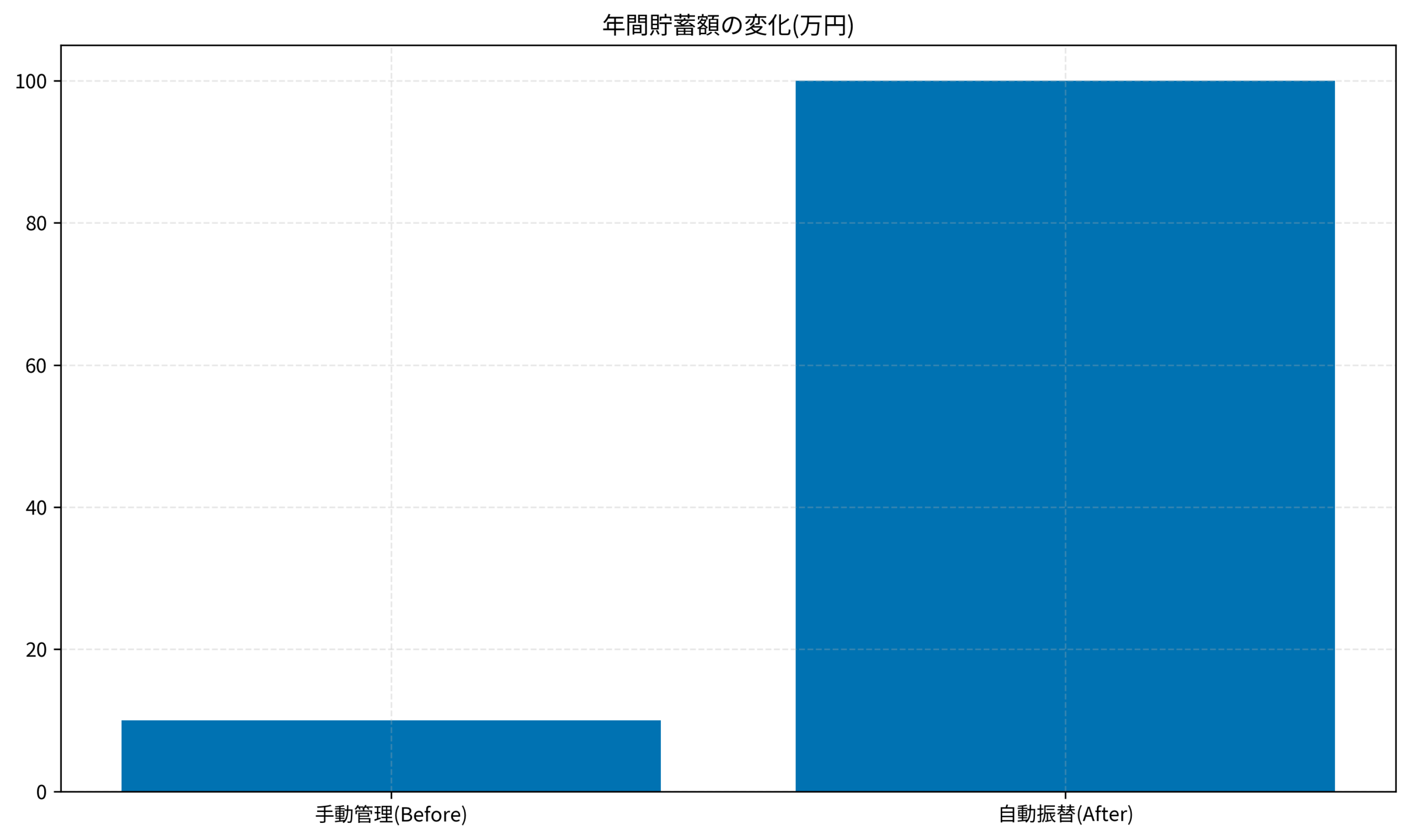

【ケーススタディ】貯金0円からの脱出(Aさん 30代)

実際に「自動化」を取り入れて資産形成に成功したAさんの事例です。

状況 (Before)

- 年収400万円、都内一人暮らし。

- あればあるだけ使ってしまい、給料日前の残高は常に3桁。

- 「ボーナスで補填すればいいや」と考えていたが、結局ボーナスも旅行や衝動買いで消滅していた。

- 飲み会の誘いは断れず、二次会三次会まで行って散財するタイプ。

行動 (Action)

- 住信SBIネット銀行を開設し、給料日の翌日に「5万円」を定額自動入金する設定をした。

- 残りの金額で生活せざるを得ない状況を強制的に作った。

- ボーナス時は手動で全額を貯蓄口座へ移動させた。

- 家計簿アプリと連携させ、可視化を行った。

- 飲み代を捻出できないため、「今日は先約(=貯金との約束)があって」と断るようになった。

結果 (After)

- 最初はキツかったが、3ヶ月で「ないもの」として生活することに慣れた。

- 1年間で月5万×12=60万円、ボーナス40万円を加えて年間100万円の貯蓄に成功。

- 通帳の数字が増えていくのが楽しくなり、無駄な飲み会を断るようになった。

- 自信がつき、次は積立投資に興味を持ち始めた。

やはり重要なのは「入金力」を高めることです。利回りを追うな、入金力を増やせ:会社員が確実に資産を拡大するための『攻め』の家計戦略でも解説した通り、元本がなければ投資効果も限定的です。

Aさんはまず「100万円」という種銭を作ったことで、次のステージへ進む切符を手に入れました。

ハマりポイント

- 生活費が足りなくなり、貯蓄口座から引き出しそうになった。

→ 対策:キャッシュカードを持ち歩かないようにして、「引き出すのが面倒」な状態にした。 - 定額自動入金の設定日を給料日当日していて、時間が合わずエラーになったことがあった。

→ 対策:給料日の2〜3日後に設定を変更した。

-> 対策:給料日の2〜3日後に設定を変更した。

飲み会を断る理由にもなるのが面白いポイントです。

貯まったお金はどうする?生活防衛資金を超えたら投資へ

順調にお金が貯まり始めたら、次は「置き場所」を考えましょう。

銀行口座にお金を置いておくだけでは、インフレリスク(現金の価値目減り)に勝てません。

- 生活防衛資金(生活費の3〜6ヶ月分):いつでも引き出せる銀行預金(貯蓄用口座)に確保。

- 余裕資金(それ以上のお金):インデックス投資(NISA)へ回す。

銀行に置いておいてもお金は増えません(金利0.001%の世界です)。

生活を守る盾(防衛資金)ができたら、残りは「お金に働いてもらう」フェーズに移行しましょう。

投資先については、高配当株投資とインデックス投資:会社員にはどっちが正解?も参考に選んでみてください。

名著『お金の大学』でも、この手順について詳しく解説されています。

「貯める力」がついたら次は「増やす力」です。

まずは証券口座を用意しよう

投資を始めるには証券口座が必要です。銀行口座と相性の良いネット証券を選びましょう。

SBI証券なら住信SBIネット銀行と、楽天証券なら楽天銀行と連携させることで、資金移動がさらにスムーズになります。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

「意志」に頼らず「仕組み」に頼る。これが資産形成の鉄則です。

- 先取り貯蓄:給料が入った瞬間に貯金分を隔離する。

- 自動化:住信SBIネット銀行などの機能を使い、手動操作をゼロにする。

- 手数料無料:無駄なコストを徹底的にカットする。

今日から銀行口座の設定を変えるだけで、あなたの資産形成は劇的に加速します。

まずは「給与口座から5万円を自動で移す」設定だけでもやってみてください。

来年の今頃、通帳に並ぶ「100万円」という数字を見て、あなたはきっとガッツポーズをしているはずです。

来年の今頃、通帳に並ぶ「100万円」という数字を見て、あなたはきっとガッツポーズをしているはずです。