厳しめ女子 アラ美

厳しめ女子 アラ美スマホ申込で最短当日から取引できるから、年間360万円の非課税枠も逃さず攻められるわ。

DMM株|米国株手数料0円&25歳以下は国内現物も実質無料

お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

先日、同僚から「新NISAのつみたて投資枠は使ってるけど、成長投資枠って何を買えばいいかわからない」と相談されました。

実はこの悩み、新NISAを始めた会社員の間で非常に多いのです。

つみたて投資枠は月10万円(年間120万円)の自動積立で完結しますが、成長投資枠は年間240万円もの非課税枠があり、使い方次第で資産形成のスピードが大きく変わります。

しかし、「個別株を買うべき?」「ETFとの違いは?」「つみたて枠と同じ銘柄でもいいの?」といった疑問が多く、結局使わないまま放置している人が少なくありません。

この記事では、新NISAの成長投資枠の仕組みから、つみたて投資枠との具体的な使い分け戦略、そして会社員が年間360万円の非課税枠を最大限活用するための投資プランまで、徹底的に解説します。

成長投資枠の概要と会社員にとってのメリット

新NISAには「つみたて投資枠」と「成長投資枠」の2つの投資枠があります。

2024年1月から始まった新制度では、この2つを併用できるようになったのが最大の変更点です。

成長投資枠の基本スペック

- 年間投資上限額: 240万円(つみたて投資枠の2倍)

- 非課税保有限度額: 1,200万円(つみたて投資枠と合わせて1,800万円)

- 投資対象: 上場株式、ETF、REIT、投資信託(一部除外あり)

- 購入方法: スポット購入・積立購入の両方が可能

- 非課税期間: 無期限

つみたて投資枠との最大の違い

つみたて投資枠は金融庁が厳選した投資信託のみが対象ですが、成長投資枠は個別株やETF、REITも購入可能です。

つまり、より幅広い投資戦略を非課税で実行できるのが成長投資枠の最大のメリットです。

会社員にとっては、つみたて投資枠で堅実にインデックス投資を行いつつ、成長投資枠で配当株やETFを組み合わせることで、「値上がり益」と「配当収入」の両方を非課税で得られるという強力な戦略が可能になります。

新NISAの非課税枠を最大限活用するためには、まとまった資金がある方は一括投資も検討すべきです。貯金1000万円で「何もしない」は最大のリスク?新NISAへの安全な移行ロードマップで具体的な移行手順を解説しています。

つみたて投資枠と成長投資枠の仕組みを比較する

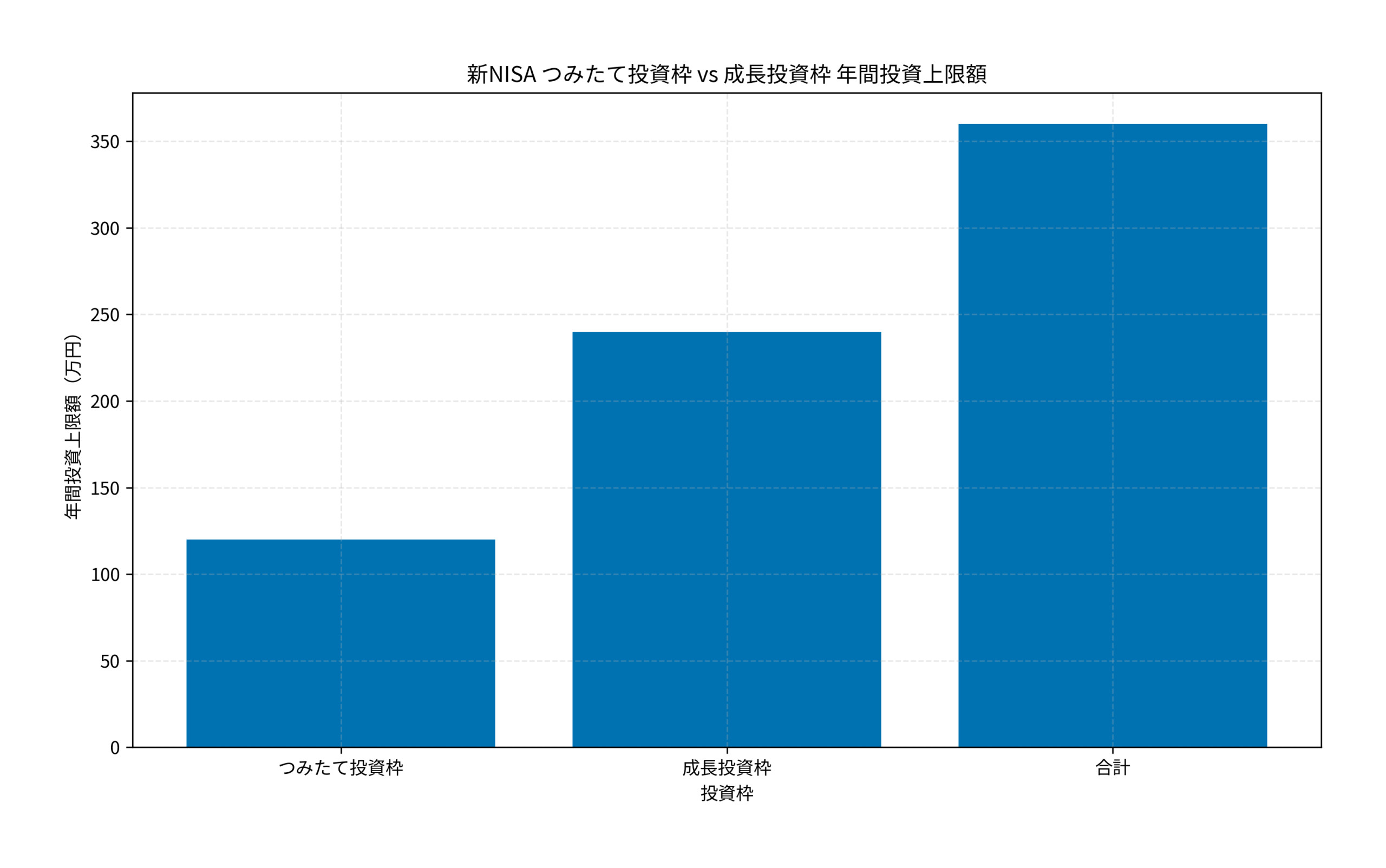

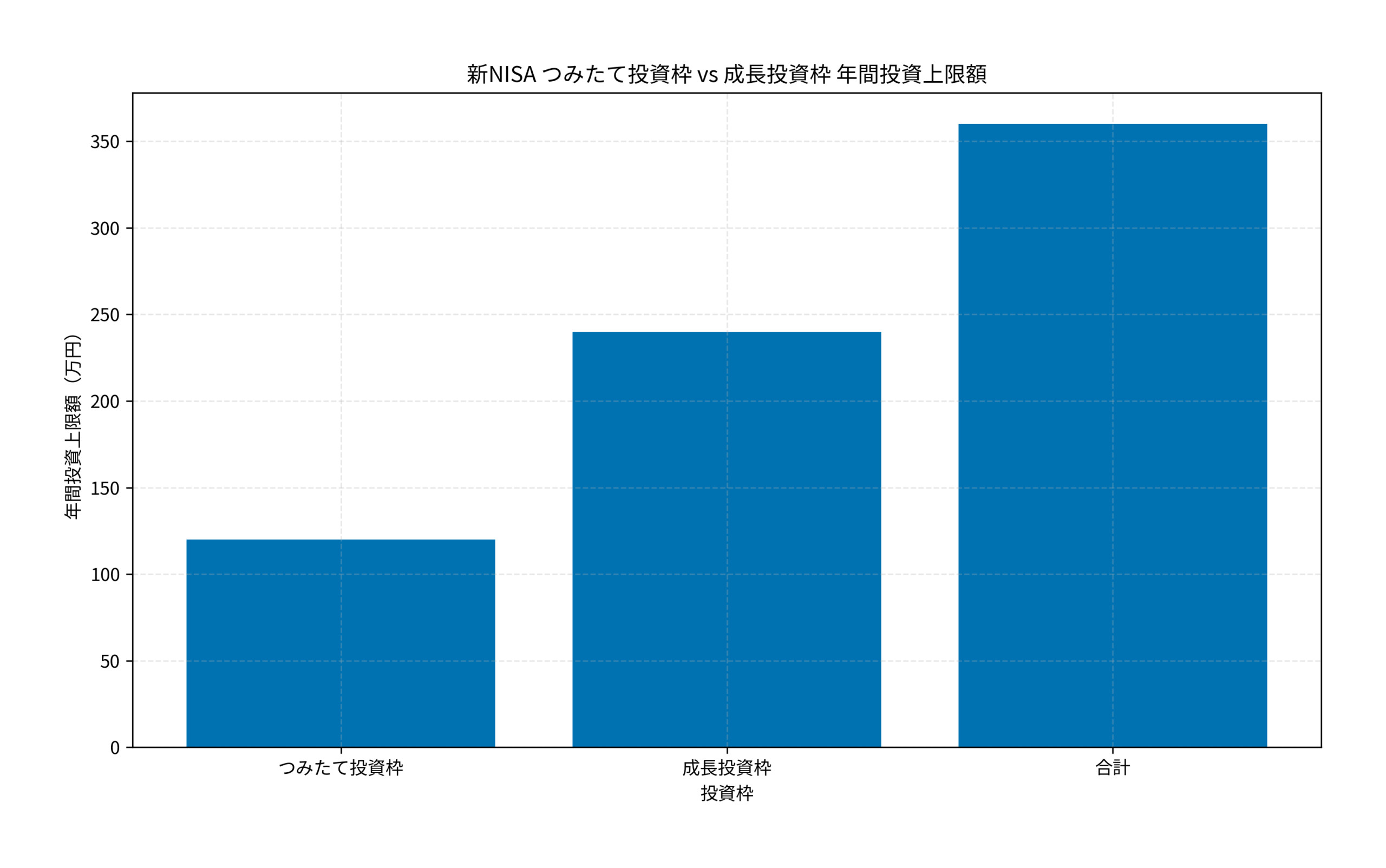

ここでは、2つの投資枠の違いをグラフと表で整理します。

以下のグラフは、つみたて投資枠と成長投資枠の年間投資上限額を比較したものです。

2つの投資枠の詳細比較

- 年間投資上限: つみたて投資枠120万円 + 成長投資枠240万円 = 合計360万円。5年間で非課税保有限度額1,800万円を埋められる計算です。

- 投資対象の幅: つみたて投資枠は金融庁指定の約280本の投資信託のみ。成長投資枠は上場株式・ETF・REIT・投資信託と幅広く、約2,000銘柄以上が対象です。

- 購入方法の自由度: つみたて投資枠は積立購入のみ。成長投資枠はスポット購入も可能なので、相場の下落時にまとめて買い増すこともできます。

- 売却時の枠復活: どちらの枠も、売却した翌年に「取得価額分」の枠が復活します。ただし、年間投資上限額(360万円)を超えて復活することはありません。

非課税保有限度額の内訳

全体の非課税保有限度額1,800万円のうち、成長投資枠で使えるのは最大1,200万円です。

残りの600万円はつみたて投資枠専用です。

ただし、1,800万円すべてをつみたて投資枠で埋めることも可能です(成長投資枠を使わない選択もOK)。

ポートフォリオ全体の設計については【積立NISA+α】30代会社員が作るべき『最強の放置ポートフォリオ』:具体的銘柄と比率で詳しく解説しています。

会社員向け成長投資枠の具体的な活用戦略3パターン

成長投資枠の使い方は、投資経験や資金力によって大きく3つのパターンに分かれます。

自分に合った戦略を選びましょう。

パターン1:インデックス追加投資型(初心者向け)

つみたて投資枠と同じインデックスファンド(オール・カントリーやS&P500)を、成長投資枠でも追加購入する方法です。

銘柄選びに悩む必要がなく、最もシンプルな戦略です。

月10万円(つみたて枠)+ 月10万円(成長枠)= 月20万円の積立が可能。

年利5%で20年運用すると、約8,220万円になります。

パターン2:高配当株・ETF組み合わせ型(中級者向け)

つみたて投資枠でインデックス投資を行いつつ、成長投資枠では高配当株やETFを購入して配当収入を非課税で受け取る戦略です。

具体的には、日本の高配当ETF(例:1489 NF日経高配当50)や米国高配当ETF(例:VYM、HDV)を成長投資枠で購入します。

配当利回り3〜4%の銘柄を240万円分保有すれば、年間7〜10万円の配当が非課税で受け取れます。

パターン3:コア・サテライト型(上級者向け)

つみたて投資枠(コア)でインデックス投資を行い、成長投資枠(サテライト)で個別株やテーマ型ETFに投資する方法です。

資産の80%をインデックスで安定運用し、20%で積極的なリターンを狙います。

ただし、個別株投資は銘柄分析の知識が必要です。

初心者がいきなりこのパターンを選ぶのはリスクが高いため、まずはパターン1か2から始めることをおすすめします。

資産形成を継続するための仕組み化については『3日坊主』で終わらない資産形成の続け方:会社員が挫折しないための仕組み化テクニック5選も参考にしてください。

ケーススタディ:成長投資枠を活用して資産形成を加速させたFさんの事例

無料相談で最適な資産形成プランがわかるから、今すぐ予約するのよ。

保険の無料相談サイト「ガーデン」|保険見直しと家計プランをFPが無料提案

では、実際に成長投資枠を活用して資産形成を加速させた会社員の事例を見てみましょう。

【ケーススタディ】

- 状況(Before): Fさん(34歳・メーカー勤務・年収600万円・既婚・子ども1人)。旧つみたてNISAで月3.3万円を3年間積み立て、約130万円の投資資産があった。新NISAが始まったが、成長投資枠の使い方がわからず、つみたて投資枠の月10万円だけを設定。成長投資枠は1年間まったく使わないまま放置していた。「年間240万円の非課税枠がもったいない」と感じつつも、何を買えばいいかわからなかった。

- 行動(Action): Fさんはまず証券会社のマイページで成長投資枠の積立設定画面を開き、つみたて投資枠と同じeMAXIS Slim全世界株式(オール・カントリー)を月10万円で自動購入する設定を追加した。次に、ボーナス月の6月と12月にそれぞれ30万円ずつ、日本の高配当ETF「NEXT FUNDS 日経平均高配当株50指数連動型上場投信(1489)」をスポット購入する計画をスマホのカレンダーに登録した。さらに、家計簿アプリで毎月の投資額を自動記録し、年間の成長投資枠使用額が月10万円×12ヶ月+ボーナス30万円×2回=180万円に収まるよう管理した。つみたて投資枠の月10万円(年間120万円)と合わせて、年間300万円の投資計画を策定し、給与口座から証券口座への自動振替も同日に設定を完了させた。

- 結果(After): 1年後、投資資産は約440万円に成長(旧NISA130万円+新NISAつみたて枠120万円+成長枠180万円+運用益約10万円)。高配当ETFからは年間約2.4万円の配当を非課税で受け取れるようになった。Fさんは「成長投資枠も結局インデックスの追加購入でOKだとわかって、気が楽になった。ボーナスで高配当ETFを買う楽しみもできた」と語っている。

Fさんの戦略が成功した3つのポイント

- まずはシンプルに始めた: 成長投資枠でも同じインデックスファンドを購入し、銘柄選びのハードルをゼロにした。

- ボーナスを計画的に活用した: 毎月の給与からの投資に加え、ボーナスで高配当ETFを購入する「二段構え」の戦略を採用。

- 無理のない金額設定: 年間240万円の枠を全部埋めようとせず、180万円に抑えて生活に余裕を持たせた。

固定費を削減して投資原資を確保する方法は家計の固定費を月2万円削減する実践チェックリスト:サブスク・保険・光熱費の見直し手順で解説しています。

成長投資枠を始める前に確認しておきたい注意点

成長投資枠を活用する際に、会社員が見落としがちな注意点を整理します。

注意点1:除外銘柄がある

成長投資枠では、以下の商品は購入できません。

- 整理銘柄・監理銘柄: 上場廃止が決まった銘柄や、上場廃止の恐れがある銘柄。

- 信託期間20年未満の投資信託: 短期運用を前提とした投資信託は対象外。

- 毎月分配型の投資信託: 元本を取り崩して分配するタイプは除外されています。

- 高レバレッジ型の投資信託: レバナスなどのレバレッジ型商品は購入不可。

注意点2:損益通算・繰越控除ができない

NISA口座で発生した損失は、特定口座や一般口座の利益と損益通算できません。

また、損失の繰越控除(3年間)も適用されません。

つまり、NISA口座で損失が出た場合、その損失は税制上「なかったこと」になります。

注意点3:年間投資上限額の管理

つみたて投資枠120万円+成長投資枠240万円=年間360万円の上限を超えて投資することはできません。

証券会社のマイページで、残りの投資可能額を定期的に確認しましょう。

iDeCoとの併用で税制メリットを最大化する方法については会社員の住民税を最小化する5つの合法テクニック:ふるさと納税・iDeCo・医療費控除を組み合わせる方法も参考にしてください。

証券口座の選び方:新NISAを始めるなら

新NISAの成長投資枠を活用するには、まず証券口座の開設が必要です。

手数料の安さ、取扱銘柄の豊富さ、使いやすさで選びましょう。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

今回は、新NISAの成長投資枠の仕組みと、つみたて投資枠との具体的な使い分け戦略を解説しました。

- 成長投資枠の特徴: 年間240万円、個別株・ETF・REITも購入可能。つみたて投資枠と併用で年間360万円の非課税投資が可能。

- 3つの活用パターン: インデックス追加投資型(初心者)、高配当株・ETF組み合わせ型(中級者)、コア・サテライト型(上級者)。

- 最初の一歩: まずはつみたて投資枠と同じインデックスファンドを成長投資枠でも月1万円から追加購入する。慣れてきたら高配当ETFを検討。

成長投資枠は「難しそう」と敬遠されがちですが、実はつみたて投資枠と同じ銘柄を買うだけでも十分に活用できます。

大切なのは、非課税枠を「使わないまま放置しない」こと。

まずは証券口座を開設して、成長投資枠の設定画面を確認するところから始めてみてください。