厳しめ女子 アラ美

厳しめ女子 アラ美お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

先日、同僚のBさん(35歳・年収520万円)からこんな相談を受けました。

「毎月の住民税が2万円以上引かれてるんだけど、これって減らせないの?ふるさと納税はやってるけど、他に何かある?」

実はこの質問、多くの会社員が抱えている疑問です。

住民税は所得税と違って「前年の所得」に基づいて計算されるため、控除を正しく組み合わせれば、翌年の住民税を大幅に削減できます。

この記事では、会社員が使える5つの合法的な住民税削減テクニックと、それらを組み合わせた場合のシミュレーション結果を具体的に解説します。

住民税の仕組みと「控除の組み合わせ」が効く理由

住民税の節税テクニックを理解するには、まず住民税の計算構造を知る必要があります。

住民税の計算式

住民税は、大きく分けて「所得割」と「均等割」の2つで構成されています。

- 所得割: (前年の総所得金額 − 所得控除の合計)× 10%

- 均等割: 一律5,000円(自治体による若干の差あり)

ポイントは「所得割」の部分です。

所得控除を増やせば課税所得が減り、その10%分だけ住民税が下がります。

つまり、控除を10万円増やせば、住民税が1万円減るという明快な関係です。

なぜ「組み合わせ」が重要なのか

多くの会社員は、ふるさと納税だけ、あるいはiDeCoだけを利用しています。

しかし、控除にはそれぞれ上限があるため、1つの制度だけでは削減額に限界があります。

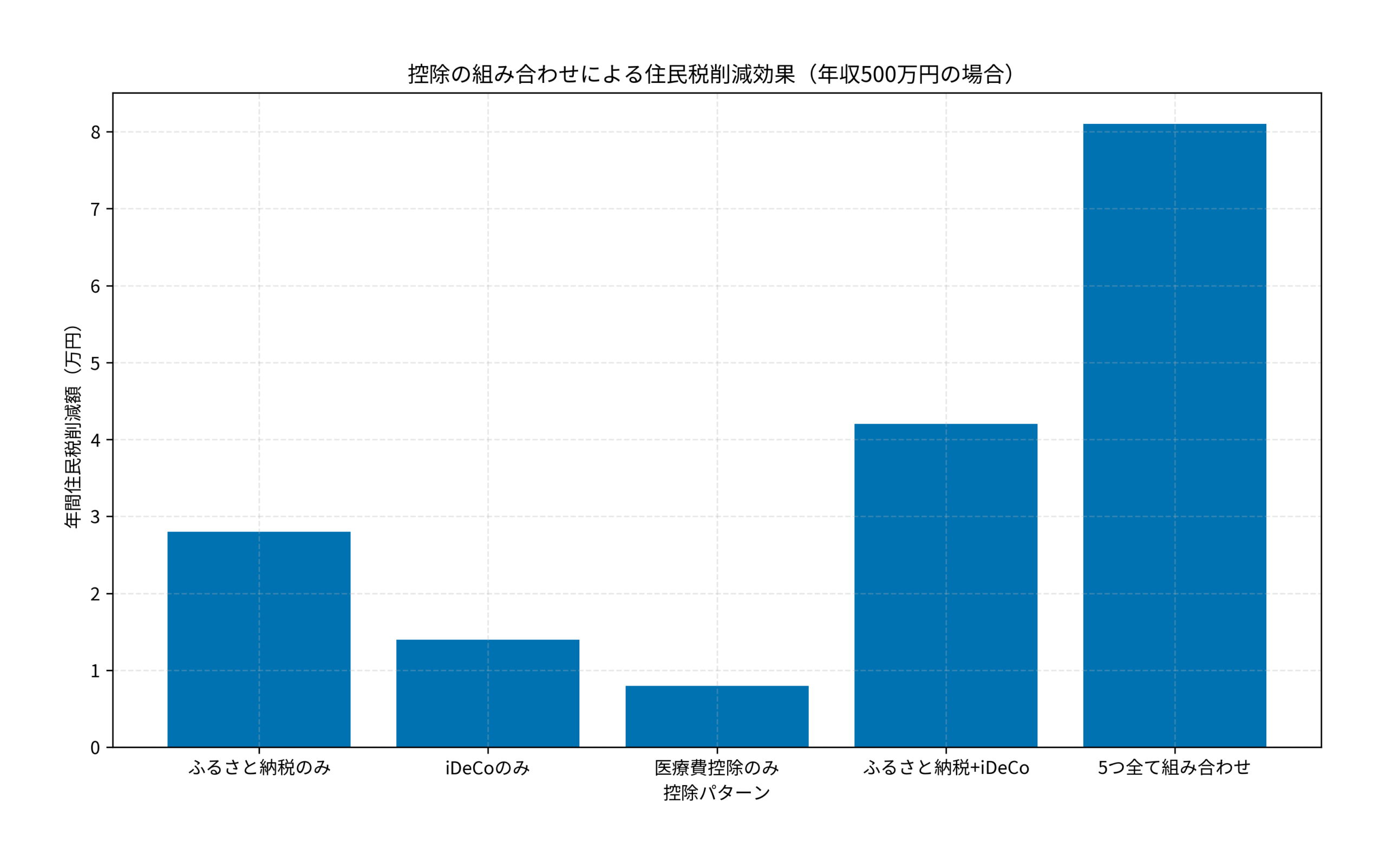

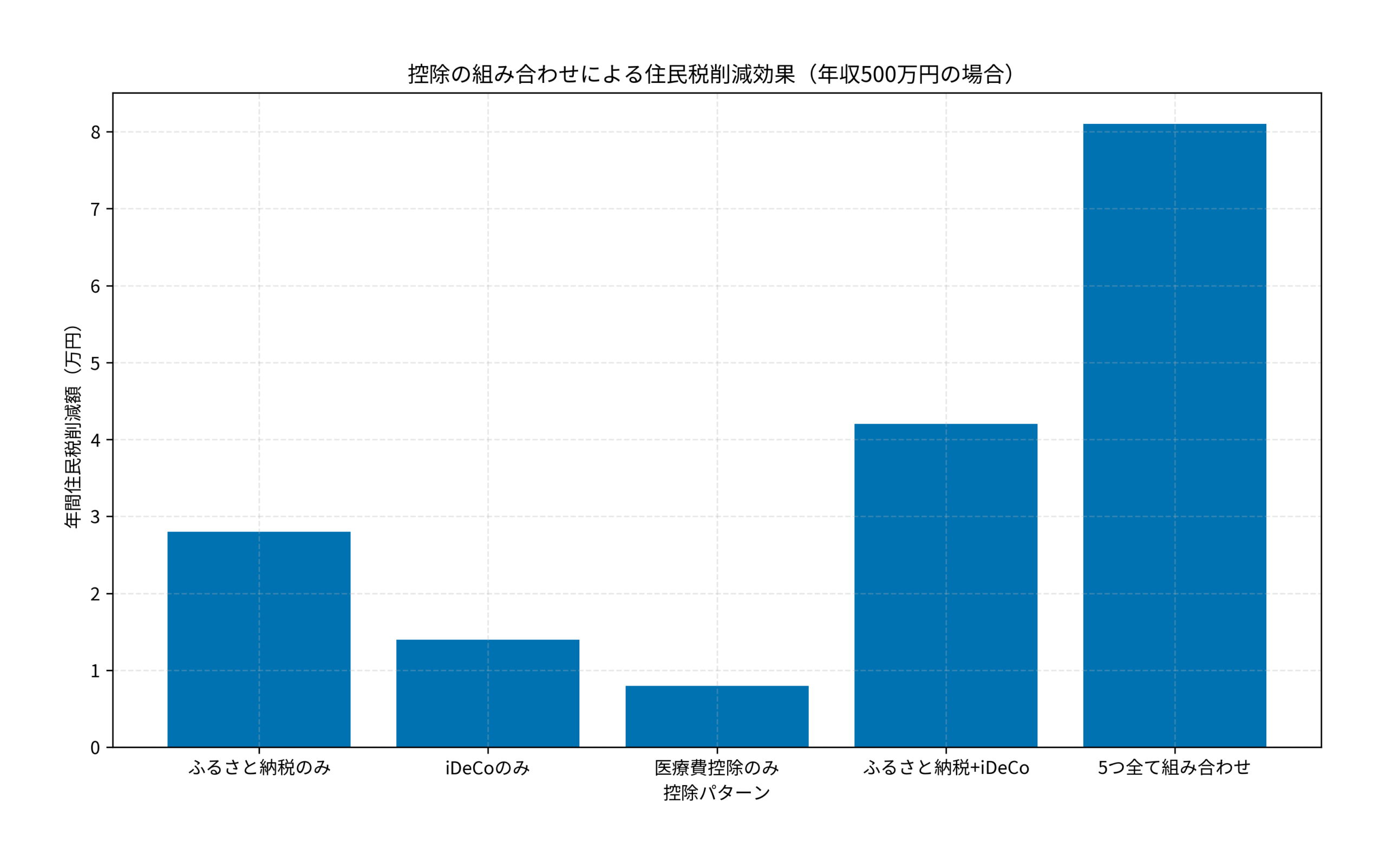

たとえば、年収500万円の会社員がふるさと納税だけを使った場合、控除上限は約6万円で、住民税の削減効果は約2.8万円です。

一方、ふるさと納税とiDeCoを組み合わせると、合計で約4.2万円の削減が可能になります。

さらに医療費控除や生命保険料控除も加えれば、年間8万円以上の削減も現実的です。

確定申告の具体的な手順については、確定申告シーズン到来!会社員がふるさと納税で損しないための申告チェックリストで詳しく解説しています。

テクニック1〜3:ふるさと納税・iDeCo・医療費控除の最適活用

ここからは、住民税削減に効果の大きい3つのテクニックを順番に解説します。

テクニック1:ふるさと納税(効果:年間約2.8万円)

ふるさと納税は、自己負担2,000円で寄付額の全額が住民税から控除される制度です(上限あり)。

年収500万円(独身・扶養なし)の場合、控除上限額は約6万1,000円です。

- 住民税からの控除額: 約5万9,000円(寄付額 − 2,000円)のうち、基本分(10%)+特例分で約2.8万円が住民税から直接控除

- 残りは所得税から還付: 確定申告の場合、所得税分も還付される

- ワンストップ特例: 5自治体以内なら確定申告不要で、全額が住民税から控除

テクニック2:iDeCo(効果:年間約1.4万円)

iDeCo(個人型確定拠出年金)の掛金は、全額が小規模企業共済等掛金控除として所得控除の対象になります。

会社員(企業年金なし)の場合、月額上限は23,000円(年間27.6万円)です。

- 住民税の削減効果: 27.6万円 × 10% = 約1.4万円/年

- 所得税の削減効果: 27.6万円 × 所得税率(10%の場合)= 約2.8万円/年

- 合計の節税効果: 約4.2万円/年

iDeCoの出口戦略については、「iDeCo」受取時に税金で損しないための完全攻略法!改正対応の出口戦略とシミュレーションも参考にしてください。

テクニック3:医療費控除(効果:年間約0.8万円〜)

年間の医療費が10万円(または総所得の5%)を超えた場合、超過分が所得控除の対象になります。

意外と見落とされがちですが、以下の費用も医療費控除の対象です。

- 歯科治療: インプラント、矯正(噛み合わせ改善目的)、セラミック

- 通院の交通費: 電車・バスの運賃(タクシーは緊急時のみ)

- 市販薬: セルフメディケーション税制(スイッチOTC医薬品、年間1.2万円超)

- レーシック・ICL: 視力回復手術は医療費控除の対象

年間医療費が18万円の場合、控除額は8万円(18万円 − 10万円)で、住民税の削減効果は約0.8万円です。

テクニック4〜5:生命保険料控除・住宅ローン控除の見落としポイント

続いて、会社員が見落としがちな2つの控除テクニックを解説します。

テクニック4:生命保険料控除(効果:年間約0.7万円)

生命保険料控除は、年末調整で処理できる控除の1つです。

2012年以降の契約では、以下の3区分でそれぞれ最大2.8万円(住民税)の控除が受けられます。

- 一般生命保険料控除: 死亡保険、収入保障保険など

- 介護医療保険料控除: 医療保険、がん保険など

- 個人年金保険料控除: 個人年金保険(税制適格特約付き)

3区分すべてを活用すれば、住民税の控除額は最大7万円(2.8万円 × 3区分 − 端数調整)で、住民税の削減効果は約0.7万円です。

保険の見直しで控除を最大化する方法は、年間5万円浮く!会社員のための『保険見直し』完全ガイドと、不要な特約3選で詳しく解説しています。

テクニック5:住宅ローン控除(効果:年間最大数十万円)

住宅ローン控除(住宅借入金等特別控除)は、住宅ローン残高の0.7%が最大13年間にわたって税額から直接控除される制度です。

所得税から引ききれない分は、住民税からも控除されます(上限:所得税の課税総所得金額の5%、最大9.75万円)。

- 対象: 住宅ローン残高の0.7%(新築の場合、借入限度額3,000万円〜5,000万円)

- 住民税への影響: 所得税で控除しきれない場合、翌年の住民税から最大9.75万円が控除

- 注意点: 初年度は確定申告が必要。2年目以降は年末調整で処理可能

以下のグラフは、年収500万円の会社員が各控除を組み合わせた場合の住民税削減効果を示しています。

ご覧の通り、5つの控除を組み合わせると年間約8.1万円の住民税削減が可能です。

給与天引きの最適化と合わせれば、さらに手取りを増やせます。この点については会社員が見落としがちな『給与天引き』の最適化術:財形・持株会・団体保険を徹底比較も参考にしてください。

ケーススタディ:年収500万円の会社員が住民税を年間8万円削減した実例

では、実際に5つのテクニックを組み合わせて住民税を削減した会社員の事例を見てみましょう。

【ケーススタディ】

- 状況(Before): Cさん(34歳・IT企業勤務・年収520万円・既婚・子ども1人・持ち家)。毎月の住民税は約2.2万円(年間約26.4万円)。ふるさと納税は「面倒くさそう」と未実施。iDeCoも「よくわからない」と未加入。保険は新卒時に加入した割高な医療保険のみ。住宅ローン控除は初年度の確定申告を済ませたが、それ以外の控除は一切活用していなかった。

- 行動(Action): まず、ふるさと納税で年間6万円を5自治体に寄付(ワンストップ特例を利用)。次に、iDeCoに月23,000円(年間27.6万円)で加入し、全世界株式インデックスファンドを選択。保険は割高な医療保険を解約し、掛け捨ての医療保険+がん保険+個人年金保険に切り替えて3区分の控除枠をフル活用。さらに、年間の医療費(歯科治療+通院交通費)が12万円だったため、確定申告で医療費控除も申請。住宅ローン控除は年末調整で継続適用。

- 結果(After): 翌年の住民税は月額約1.5万円に減少(年間約18.3万円)。年間約8.1万円の住民税削減に成功。さらにiDeCoの所得税控除分(約2.8万円)と保険料の削減分(年間約3万円)を合わせると、実質的な手取り増加は年間約14万円に。Cさんは「こんなに変わるなら、もっと早くやればよかった」と語っている。

Cさんが成功した3つのポイント

- 「面倒くさい」を乗り越えた: ふるさと納税もiDeCoも、最初の手続きさえ済めば毎年自動で控除が適用される。初期コストは1〜2時間の手続きだけ。

- 保険の見直しで「控除枠」を最大化した: 割高な保険を解約し、3区分の控除枠をフル活用できる構成に変更。保険料も下がり、控除も増えるという一石二鳥。

- 確定申告を「年1回のルーティン」にした: 医療費のレシートを年間通じて保管し、毎年2月に確定申告。e-Taxを使えば自宅から30分で完了する。

貯蓄がまとまってきたら、新NISAでの運用も検討しましょう。貯金1000万円で「何もしない」は最大のリスク?新NISAへの安全な移行ロードマップで具体的な移行手順を解説しています。

控除を最大化するための証券口座選び

iDeCoやふるさと納税を始めるには、まず証券口座の開設が必要です。

手数料の安さ、iDeCoの取扱商品、ふるさと納税との連携のしやすさを基準に選びましょう。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

今回は、会社員が住民税を合法的に最小化する5つのテクニックと、その組み合わせ方を解説しました。

- 5つのテクニック: ふるさと納税・iDeCo・医療費控除・生命保険料控除・住宅ローン控除を組み合わせることで、年間8万円以上の住民税削減が可能。

- 優先順位: まずふるさと納税とiDeCoから始めるのが効果的。この2つだけで年間4万円以上の削減効果がある。

- 最初の一歩: 証券口座を開設し、ふるさと納税サイトに登録する。手続きは1〜2時間で完了する。

住民税は「仕方ない出費」ではなく、正しい知識と行動で最適化できる支出です。

控除の組み合わせは、一度仕組みを作ってしまえば毎年自動的に効果が続きます。

まずは今月中に、ふるさと納税サイトへの登録とiDeCoの資料請求から始めてみてください。