お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「コツコツ貯めてやっと1000万円。でも、これをどうすればいいの?」

「投資は怖いけど、このまま銀行に置いておくだけでいいのか不安…」

そんな悩みをお持ちではありませんか?

実は、「貯金1000万円で何もしない」ことこそが、インフレ時代における最大のリスクになりつつあります。

物価が上がれば、現金の価値は実質的に目減りしていくからです。

この記事では、「1000万円を安全に新NISAへ移行するためのロードマップ」を、実際のケーススタディを交えて解説します。

大切な資産を守りながら増やすための「最適解」を、一緒に見ていきましょう。

【実録】「貯金だけ」のリスクに直面したAさんの話

まずは、実際に相談を受けたAさん(40代・会社員)の事例を紹介します。

Aさんは堅実に貯蓄を続け、銀行口座には1000万円がありましたが、投資経験はゼロでした。

【状況(Before)】インフレで「買えないもの」が増えた

- 年齢: 42歳(既婚・子供1人)

- 資産: 銀行預金1200万円(うち1000万円は手付かず)

- 悩み: 「最近、スーパーの食材もガソリンも高い。1000万円あっても、将来の安心感がない」

- 気付き: ニュースで「実質賃金マイナス」や「インフレ」という言葉を聞き、「お金の価値が下がっているのでは?」と不安になった。

【行動(Action)】「3年分割」での移行を決断

Aさんは「一気に1000万円を投資するのは怖い」と感じたため、ファイナンシャルプランナー(FP)のアドバイスを受け、以下のプランを実行しました。

- 1. 生活防衛資金(300万円)を確保: 何かあった時のために銀行に残す。

- 2. 残り700万円を新NISAへ: 月々20万円ずつ、約3年かけて計画的に移行。

- 3. 投資対象は「全世界株式」: 特定の国や企業にリスクを集中させない。

【結果(After)】資産を守りながら増やす体制へ

移行開始から1年経過した現在、Aさんの資産には変化が生まれています。

- 安心感: 「インフレになっても資産が増える仕組み」を持てたことで、将来への漠然とした不安が消えた。

- 資産推移: 移行した240万円部分は、市場の成長とともに約+8%(+19万円)に成長。

- 生活: 「お金が働いてくれている」という感覚が生まれ、仕事にも余裕を持って取り組めるようになった。

1000万円を「銀行放置」してはいけない3つの理由

なぜAさんは「銀行放置」をやめたのでしょうか?

そこには、会社員が見落としがちな3つのリスクがあります。

理由① インフレによる「実質価値」の目減り

現在の日本は、長年のデフレからインフレ局面に転換しています。

食品の値上げや電気代の高騰、ガソリン価格の上昇など、日々の生活で実感している方も多いはずです。

仮に物価が年2%上昇し続けると、1000万円の価値は20年後に約670万円相当まで下がります。

額面は1000万円のままでも、「買えるモノ」は3割以上減ってしまうのです。

これは、今の1000万円で買える新車が、20年後には軽自動車しか買えなくなるような感覚です。

「元本保証」の銀行預金でも、インフレリスクに関しては「元本割れ」と同じような状態になってしまうのです。

理由② 複利効果の機会損失

お金を銀行に置いておくと、金利は0.001%程度(メガバンクの場合)。

一方、世界経済の平均的な成長率(3~5%)で運用できれば、資産は雪だるま式に増えていきます。

ここで「72の法則」を使って計算してみましょう。これは「資産が2倍になるまでにかかる年数」を求める簡易的な計算式です。

- 銀行預金(0.001%): 72 ÷ 0.001 = 7万2000年

- 株式運用(5%): 72 ÷ 5 = 14.4年

銀行に置いているだけでは、生きているうちに2倍になることは絶対にありません。

しかし、投資に回せば十数年で倍増する可能性があります。

この「増えるチャンス」を逃し続けること自体が、大きな損失(機会損失)と言えます。

詳しくは「貯金1000万円」がリスクになる?投資しないだけで失う『機会損失』の正体でも解説しています。

理由③ 日本円への「集中投資」リスク

「貯金=安全」と思われがちですが、これは「日本円という1つの通貨に資産100%を集中投資している」状態です。

円安が進めば、海外製品(iPhoneや輸入食品)を買う力は弱くなります。

資産の一部を「世界」に分散することで、円安リスクへの保険をかけることができます。

【比較】貯金vs投資:20年後の未来予想図

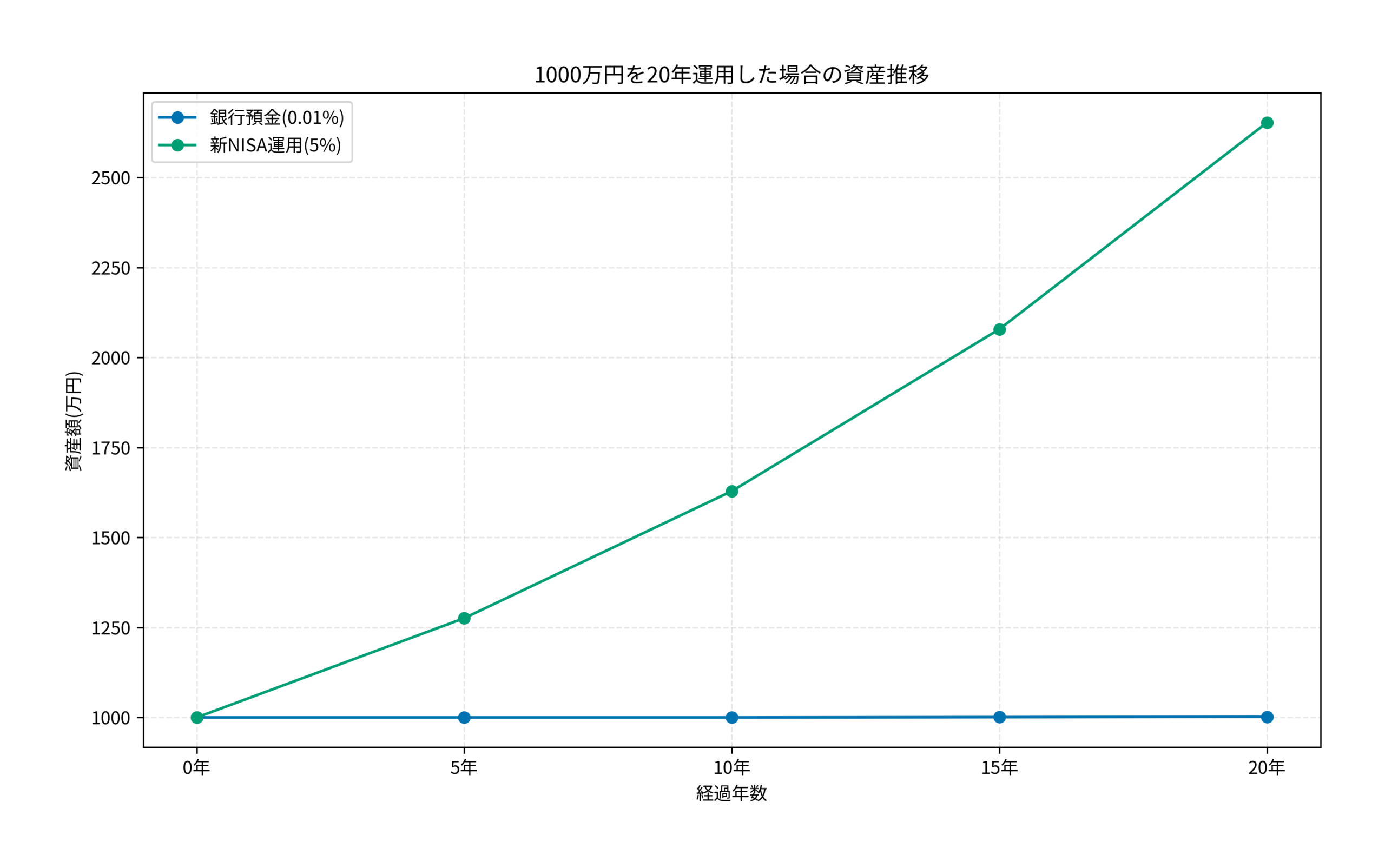

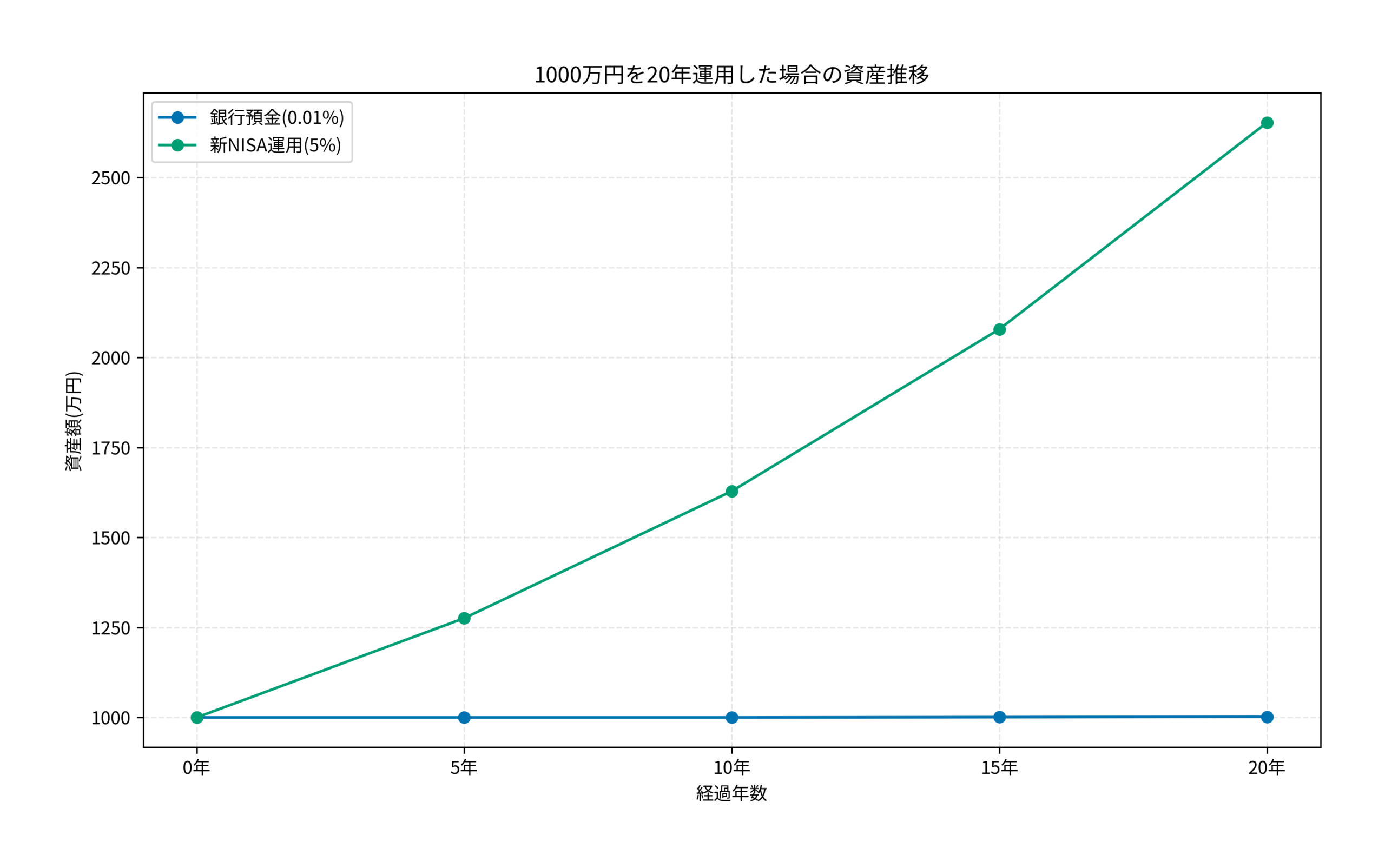

では、具体的に「銀行預金」と「新NISA運用」でどれくらいの差が開くのでしょうか?

1000万円を20年間運用した場合のシミュレーションを見てみましょう。

衝撃の「1600万円」差

- 銀行預金(0.01%): 20年後もほぼ1000万円(+2万円程度)

- 新NISA運用(5%): 20年後に約2653万円(+1653万円)

あくまでシミュレーションですが、複利の力は時間とともに加速します。

特に後半の伸び方は著しく、「時間を味方につける」ことの重要性がよく分かります。

このようなシミュレーションは「iDeCo」受取時に税金で損しないための完全攻略法!でも重要視されています。出口を見据えた計画が大切です。

失敗しない!1000万円を新NISAへ移す黄金ルート

「でも、いきなり1000万円動かすのは怖い…」

その感覚は正しいです。ここでは、Aさんも実践した「失敗しない移行ルート」を解説します。

Step 1. 生活防衛資金を確保する

まずは「生活費の6ヶ月〜1年分」を銀行に残します。

月30万円で生活しているなら、180万円〜360万円は絶対に投資に回してはいけません。

これが「心の安定剤」となり、暴落時でも狼狽売りを防ぐことができます。

Step 2. 移行期間を「3〜5年」に設定する

残り(例:700万円)を一括投資するのではなく、時間をかけて移します。

新NISAの年間投資枠(最大360万円)をフルに使えば最短2年ですが、精神的な負担を減らすなら月10〜30万円ペースで3〜5年かけるのがおすすめです。

Step 3. 新NISA口座を開設する

まだ口座を持っていない場合は、手数料の安いネット証券(SBI証券や楽天証券など)を選びましょう。

銀行の窓口で勧められるファンドは手数料が高いことが多いため、避けるのが無難です。

投資対象の商品(銘柄)に迷ったら、「eMAXIS Slim 全世界株式(オール・カントリー)」通称「オルカン」が王道です。

この一本で、アメリカ、日本、ヨーロッパ、新興国など、世界中の約3000社に分散投資ができます。

管理費用(信託報酬)も年率0.05775%(税込)と業界最安水準で、長期保有に最適です。

「どの国が成長するか分からないから、全部買っておく」というシンプルな戦略こそが、プロにも負けない資産形成の秘訣です。

このあたりの初期ステップの進め方は資産100万円の壁を突破するロードマップでも詳しく解説しています。

【ケーススタディ】Aさんが実践した「3年移行プラン」の全貌

Aさんは具体的にどう動いたのか、詳細なプランを見てみましょう。

移行プランのスケジュール

- 1年目: つみたて投資枠(月10万)+成長投資枠(月10万)=年間240万円

- 2年目: 同ペースで年間240万円

- 3年目: 同ペースで年間220万円(完了)

合計700万円を、約3年かけて「ドルコスト平均法」で移行しました。

これにより、高値掴みのリスクを分散させつつ、精神的にも穏やかに過ごすことができました。

ポートフォリオの組み方については【積立NISA+α】30代会社員が作るべき『最強の放置ポートフォリオ』も参考にしてみてください。

初心者が陥る「一括投資」の罠

最後に、絶対にやってはいけない失敗パターンを紹介します。

タイミングを計ろうとする

「暴落してから買おう」と思って現金を待機させていると、いつまでも買えないまま株価が上がってしまうことがよくあります。

「今日が一番若い日」と考え、機械的に積立設定をするのが正解です。

心理的なハードルについては【投資の断捨離】向いていない投資をやめる勇気で解説しているマインドセットが役立ちます。

以下の表で、自分に合った証券会社を選び、まずは口座開設から始めましょう。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

この記事では、「貯金1000万円の安全な新NISA移行」について解説しました。

ポイントをおさらいしましょう。

- 銀行放置はリスク: インフレで実質価値が目減りする

- 20年の差は歴然: シミュレーションでは1600万円以上の差も

- 3年計画で移行: 一括ではなく、時間を分散してリスクを抑える

- 生活防衛資金は死守: 全額投資はNG。心の安定を最優先に

「1000万円」という大きな資産を作れたあなたなら、それを守り育てる力もきっとあるはずです。

まずは「月3万円」からでも構いません。現金を「働く資産」へと少しずつシフトさせていきましょう。

その一歩が、20年後のあなたと家族の笑顔を守ることにつながります。