お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「新NISAのつみたて投資枠、毎月10万円も積み立てられない…」

「逆に資金はあるから、さっさと枠を埋めてしまいたい」

そんな風に思っていませんか?

結論から言います。新NISAのつみたて投資枠は、制度上は「月額上限」がありますが、「ボーナス設定」という裏ワザを使えば、実質的に「年初に一括投資」が可能です。そして理論上は、毎月コツコツ積み立てるよりも、年初に一括で投資した方が、資産は100万円単位で増える可能性が高いです。

「えっ、つみたて投資枠ってコツコツやるものじゃないの?一括なんて怖くない?」

そう直感したあなたこそ、この記事を最後まで読んでください。

9割の人が誤解している「つみたて投資枠の本当の使い方」と、数十年後に大きな差を生む「数学的な正解」を、具体的な設定手順とともに解説します。知っているか知らないか。たったそれだけで、あなたの資産寿命は大きく変わります。

理論上は「年初一括」が最強である理由

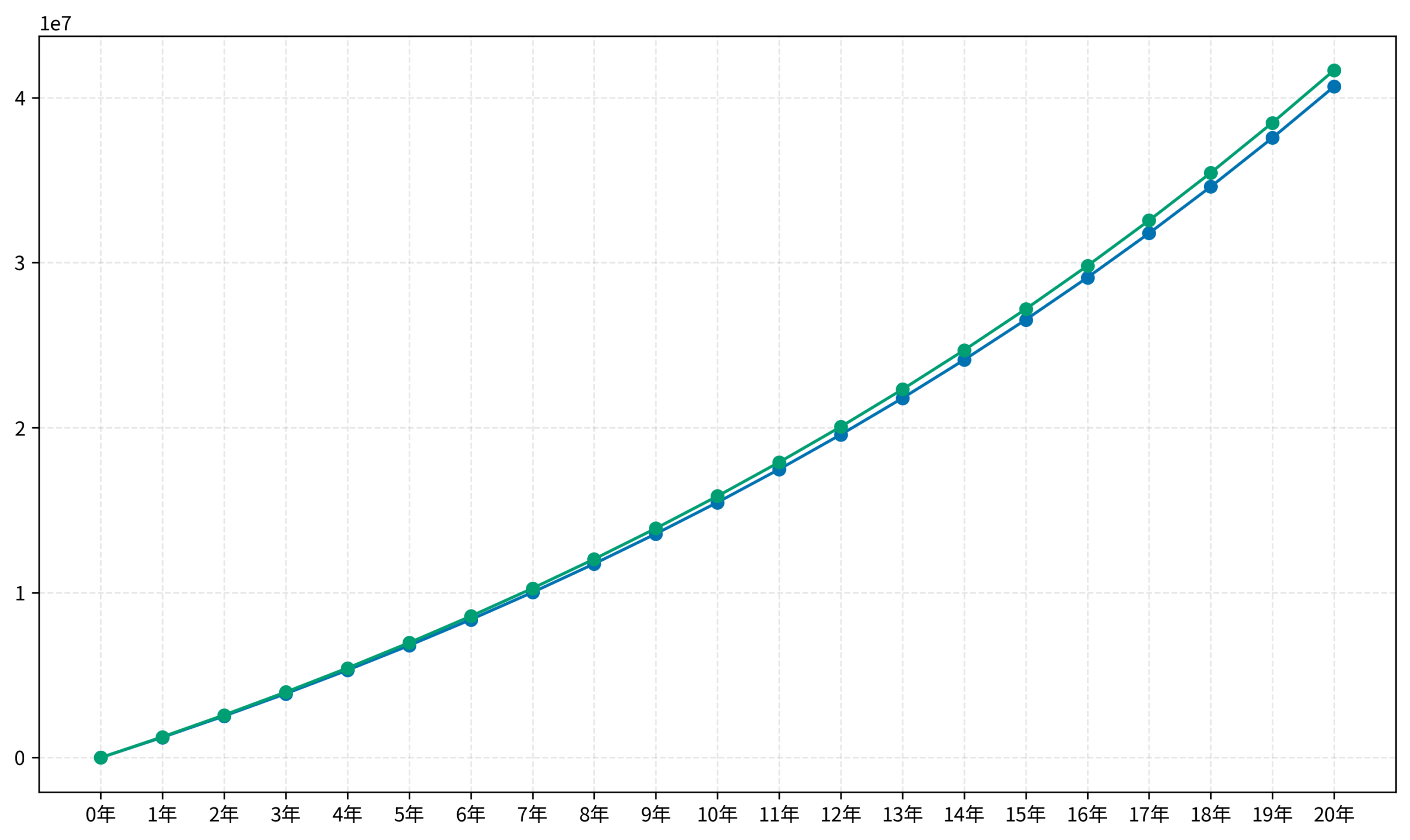

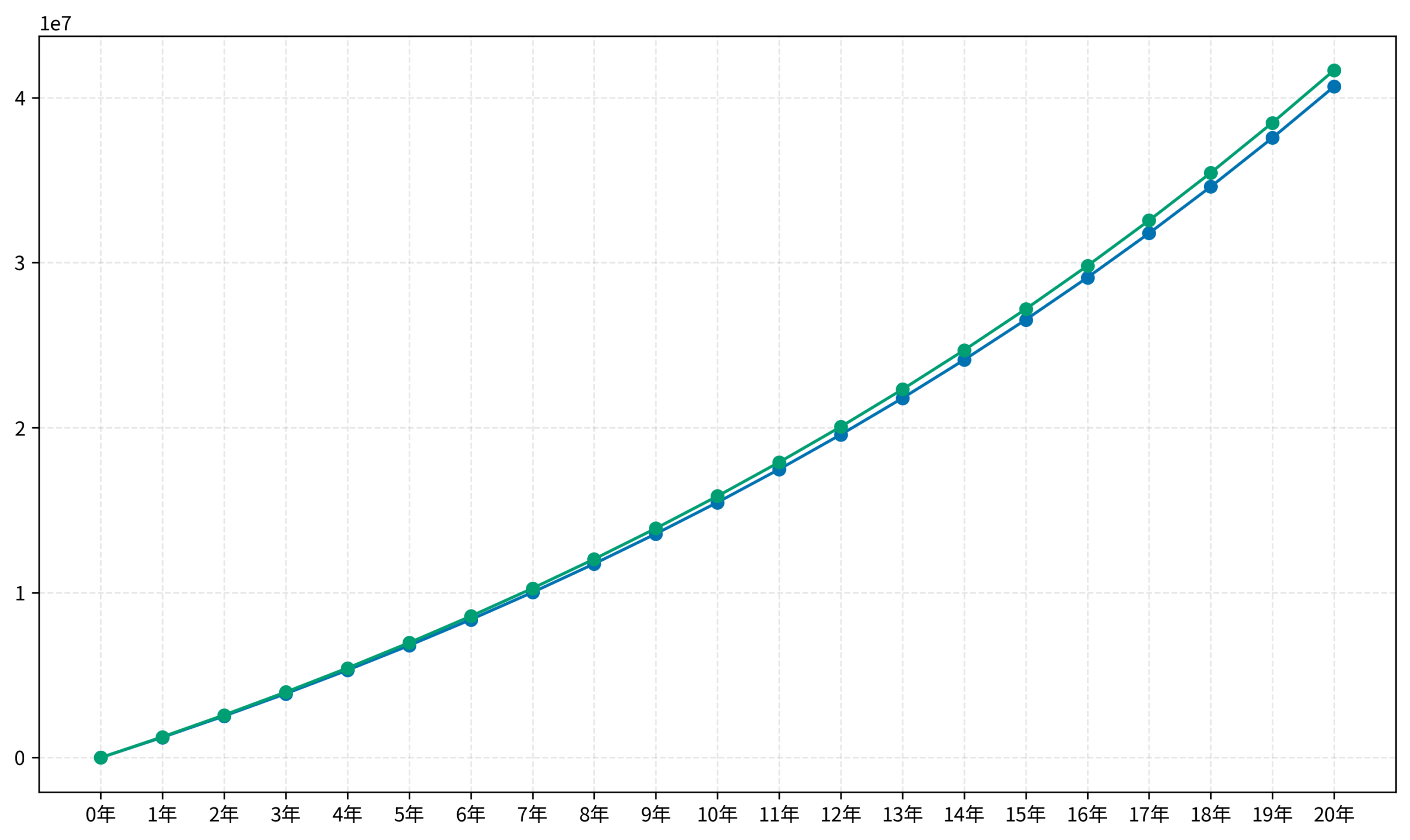

なぜ「毎月分散」ではなく「年初一括」が推奨されるのか。その理由は極めてシンプルです。「株式市場は長期的には右肩上がりである」という前提に立てば、投資資金を市場に晒している時間が長ければ長いほど、リターンは大きくなるからです。

このセクションでは、オルカンとS&P500の比較記事でも触れた「時間の力」について深掘りし、なぜ一括投資が合理的とされるのかを解説します。

「ドルコスト平均法」の本当の意味

「ドルコスト平均法(毎月定額積立)」は、確かに価格変動リスクを平準化する優れた手法として知られています。しかし、これは「手元にまとまった資金がない場合」に、給与から少しずつ投資するための手法であり、「すでに資金がある場合」の最適解ではありません。

過去のS&P500(米国株)のデータを用いたシミュレーション(1950年〜2020年などの長期データ)では、15年〜20年以上の長期投資において、「一括投資」が「分割投資(ドルコスト平均法)」のリターンを上回る確率は約7割と言われています。

理由は単純で、右肩上がりの相場では「早く安いうちに買う」のが正義だからです。時間を分散させると、徐々に値上がりしていく株を「高い値段で買う」ことになり、平均取得単価が上がってしまうのです。

機会損失という「見えない大金」

毎月10万円ずつ積み立てるということは、裏を返せば「残りの資金は現金のまま遊ばせている」ということです。

例えば、手元に120万円ある状態で、1月から毎月10万円ずつ積み立てるとします。

1月時点で投資されているのは10万円だけ。残りの110万円は銀行口座で眠っています。市場がその月に5%上昇したとしても、その恩恵を受けられるのは10万円分だけです。

インフレが進行する現代において、現金をそのまま持っておくことは機会損失のリスクそのものです。

「機会損失」は財布からお金が減るわけではないので気づきにくいですが、本来得られたはずの利益(数万円〜数十万円)をドブに捨てているのと同じです。可能な限り早く、現金を「働く資産」に変える。これが資産形成の鉄則です。

「ボーナス設定」を使った裏ワザ設定手順

では、具体的にどうやって「つみたて投資枠」で一括投資を行うのでしょうか。ここで登場するのが、多くのネット証券に実装されている「ボーナス月設定(増額設定)」という機能です。

仕組み:月100円 + ボーナス1,198,800円

新NISAのつみたて投資枠の年間上限は120万円です。しかし、多くの証券会社ではクレジットカード積立の上限額(5万円や10万円)があるため、通常の設定では一括投資はできません。

そこで、証券口座引き落とし(または銀行引き落とし)を利用し、以下のように設定します。

- 毎月の積立額:システム上の最低金額(例:100円)

- ボーナス月の積立額:残り全額(例:1,198,800円)

- ボーナス月:1月(または設定可能な最短月)

毎月100円×12ヶ月=1,200円

ボーナス月(年2回設定できる場合は1回にまとめるか分ける)=1,198,800円

合計=1,200,000円

これで、実質的に「年初の1月にほぼ全額(119万8900円)」を投資に回すことができます。残りの毎月100円は誤差の範囲です。

主要証券会社での設定方法

設定方法は、ポイント投資のガイドと同様に、証券会社によって細かい操作は異なりますが、基本は同じです。

- SBI証券:「現金決済」を選択し、「ボーナス月コース」で金額と月を指定します。クレカ積立との併用も可能ですが、一括分は現金のみです。

- 楽天証券:「増額設定」機能を使用します。初回購入時に「今年の枠を使い切る」といったオプションが表示されることもあります。

- マネックス証券:同様にボーナス月設定が可能です。

注意点として「クレジットカード決済」ではボーナス設定ができない場合が多いため、一時的に「証券口座引き落とし」に変更するか、現金決済枠で設定する必要があります。ポイント還元(0.5%〜1%)は一括分には付きませんが、年利5%〜7%の運用益を逃すこと(機会損失)に比べれば、ポイントなんて微々たるものです。

ケーススタディ:Bさんの「月10万」vs「年初一括」

ここでは、実際にこの手法を取り入れた30代会社員・Bさんの事例を見てみましょう。彼は「機会損失」の理屈を理解し、思い切った行動に出ました。

【状況(Before)】

- 35歳、IT企業勤務。独身。貯金800万円あり。

- 新NISA開始に合わせて、まずは「つみたて投資枠」で月10万円の積立を設定していた。

- しかし、「貯金はあるのに、投資枠がなかなか埋まらないのがもどかしい。相場が上がっているのを見ていると、早く入れておけばよかったと後悔する」と、上昇相場での機会損失にストレスを感じていた。

【行動(Action)】

- Bさんは翌年の1月、設定を抜本的に見直した。

- 貯金から120万円を証券口座に移し、つみたて投資枠で「月100円+ボーナス119万8800円」の設定を実行した。

- さらに、「成長投資枠」の240万円も使い、同じ銘柄(S&P500連動ファンド)を一括で購入した。

- 合計360万円を一気に市場に投入し、あとは「気絶(放置)」することを決めた。

【結果(After)】

- その年は年初から株高が続き、S&P500の年利回りは+20%を記録するという幸運な年だった。

- 年末時点での評価額比較:

- もし毎月積立(月30万円×12ヶ月)をしていた場合:投資元本360万円に対し、利益は約+39万円(平均残高に対する利回り)。

- 実際に行った年初一括の場合:投資元本360万円に対し、利益は約+72万円(フルインベストメントによる20%上昇)。

- 結果として、約33万円もの差がついた(つみたて枠分だけでも約11万円の差)。

- Bさんは「毎月相場を気にするストレスが消え、1年間放置でいいので仕事に集中できたのが一番の収穫だった」と語っている。

一括投資の「メンタルブロック」と対策

理論的には最強でも、実行するには強いメンタルが必要です。「買った直後に暴落したらどうしよう」という恐怖は、誰にでもあります。

「暴落」は必ず来るものと割り切る

以前、FIREを目指すマインドセットの記事でも触れましたが、市場は常に変動します。年初に一括投資した直後に株価が20%下落することもあるでしょう。その場合、資産はいきなりマイナス72万円(360万円投資の場合)になります。

しかし、そこで狼狽売りさえしなければ、安値で放置することになりますが、保有している口数は変わりません。重要なのは「10年、20年後の株価」です。目先の変動に一喜一憂しない「鈍感力」が一括投資には必要です。

自分のリスク許容度を見極める

もし、「暴落したら夜も眠れない」というのであれば、無理に一括投資をする必要はありません。「半年で分散する(60万円×2回)」や「3ヶ月で分散する(120万円×1回、残りは毎月)」など、自分なりのルールを決めても構いません。

大切なのは、数学的な正解と感情的な安心感のバランスを取ることです。ただ、もしあなたが「20年以上の長期投資」を前提にしているなら、最初の数年の変動など誤差でしかありません。

おすすめの証券会社比較

ボーナス設定(増額設定)が使いやすく、新NISAに対応している主要な証券会社をまとめました。これから口座を開設する、あるいは乗り換えを検討している方は参考にしてください。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

「年初一括投資」は、新NISAの非課税メリットと複利効果を最大化するための、合理的かつ攻撃的な戦略です。

- 理論上の正解:資産があるなら、市場に長く置く「一括投資」が有利。

- 設定方法:「ボーナス設定(増額設定)」を使えば、つみたて投資枠でも疑似的な一括投資が可能。

- 心構え:暴落リスクを受け入れ、長期視点で放置するメンタルが必要。

資金に余裕があるのに「なんとなく」で毎月積立を選んでいるなら、一度設定を見直してみてください。その数クリックの手間が、20年後に100万円、あるいはそれ以上の差となって返ってくるかもしれません。

今日が、あなたにとって一番若い日です。時間を味方につけて、賢く資産を増やしていきましょう。