お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「新NISA、結局『オルカン』一択でいいんですよね?」

最近、職場の後輩からこんな相談をよく受けます。確かに、YouTubeやブログで検索すれば、理論上の正解は「全世界株式(オール・カントリー)やS&P500への長期積立」であるという情報が山のように出てきます。

過去のデータを見れば、最も効率よく資産が増えるのは間違いなくインデックス投資です。これは数学的な事実です。

しかし、実際に投資を始めて数年経つと、多くの人が不思議な「モヤモヤ」を抱え始めます。

「画面上の数字は数百万円増えてるけど、今の生活が楽になった気がまったくしない…」

「相場が暴落した時、ただ資産が減るのを指をくわえて見ているのが辛い…」

この「資産運用の虚無感」を打破する特効薬こそが、「高配当株投資」です。現代の錬金術とも言えるこの手法は、あなたの現在の生活を直接的に豊かにしてくれます。

この記事では、永遠のテーマである「インデックス vs 高配当」について、会社員ならではの視点で「どっちも取る」ための最適解と、具体的な戦略を徹底解説します。

永遠のテーマ「効率」か「キャッシュフロー」か

まず、この2つの投資手法の決定的な違いを深く理解しましょう。どちらが優れているかという議論は無意味です。重要なのは「利益をいつ、どのような形で受け取るか」というタイミングと性質の違いだからです。

インデックス投資:未来の自分への仕送り

インデックス投資(つみたて投資)の最大の武器は、配当金を自動で再投資することによる「複利効果」です。

例えば、S&P500(米国上位500社)に投資する場合、AppleやMicrosoft、NVIDIAといった世界最強企業の成長をまるごと享受できます。

発生した利益はすべて再投資されるため、雪だるま式に資産が増えていきます。しかし、これは「今」のあなたには1円も入りません。利益を確定(売却)する20年後、30年後まで、手元の現金は増えないのです。

いわば、今の自分に我慢を強いて、遠い未来の自分に仕送りをする行為と言えます。

高配当株投資:今の自分へのボーナス

一方、高配当株投資は、定期的に配当金(現金)がチャリンチャリンと振り込まれます。

三菱商事や三井住友フィナンシャルグループ、あるいは米国のコカ・コーラやP&Gといった連続増配企業に投資することで、企業の利益の一部を株主に還元してもらいます。

配当を受け取る分、再投資に回る金額が減るため、資産拡大のスピードはインデックス投資に劣ります。しかし、受け取った現金は自由に使えます。

ちょっと豪華なランチに行ったり、光熱費の支払いに充てたり、子供の習い事代にしたり。投資の恩恵を「今」リアルタイムで実感できるのが最大のメリットです。

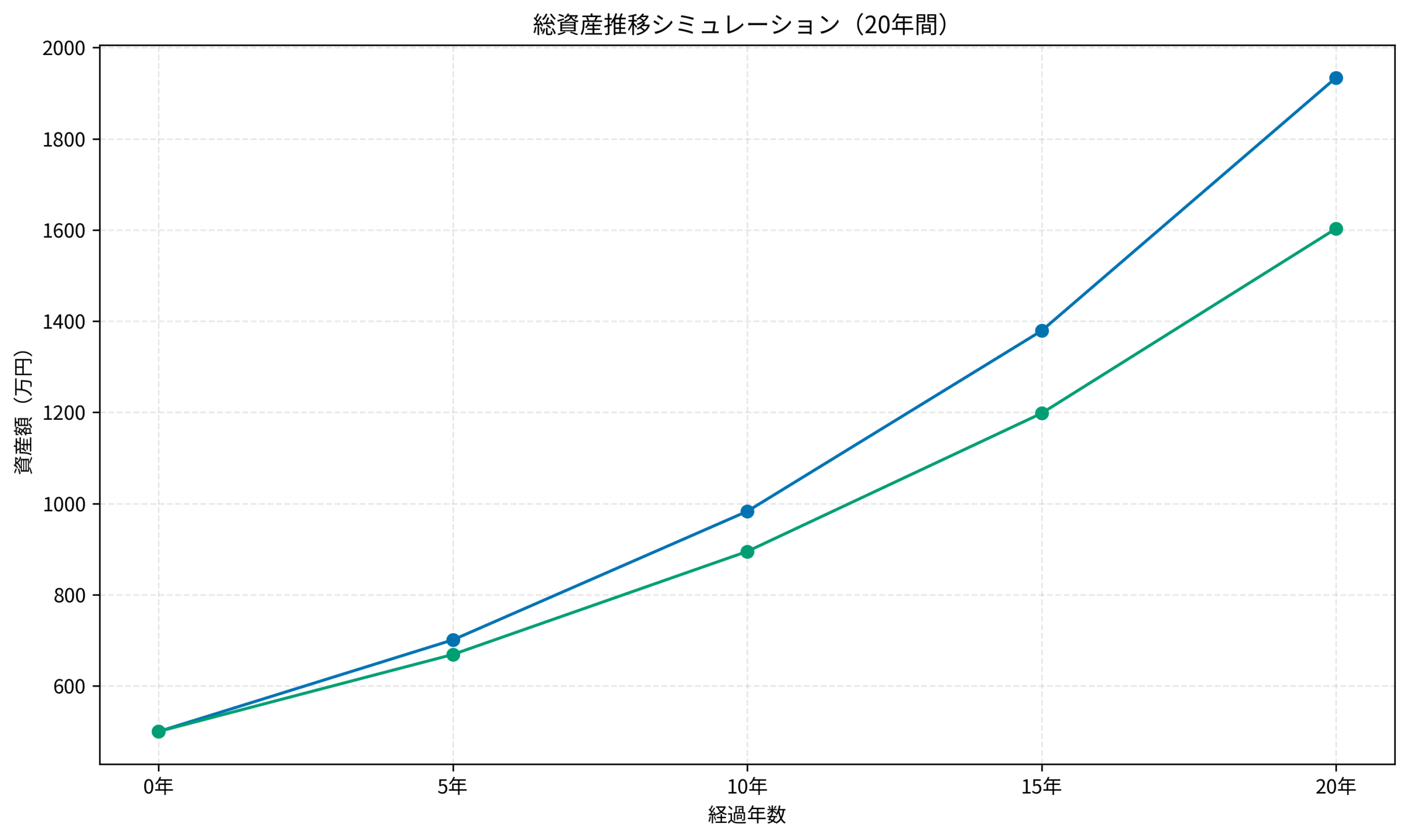

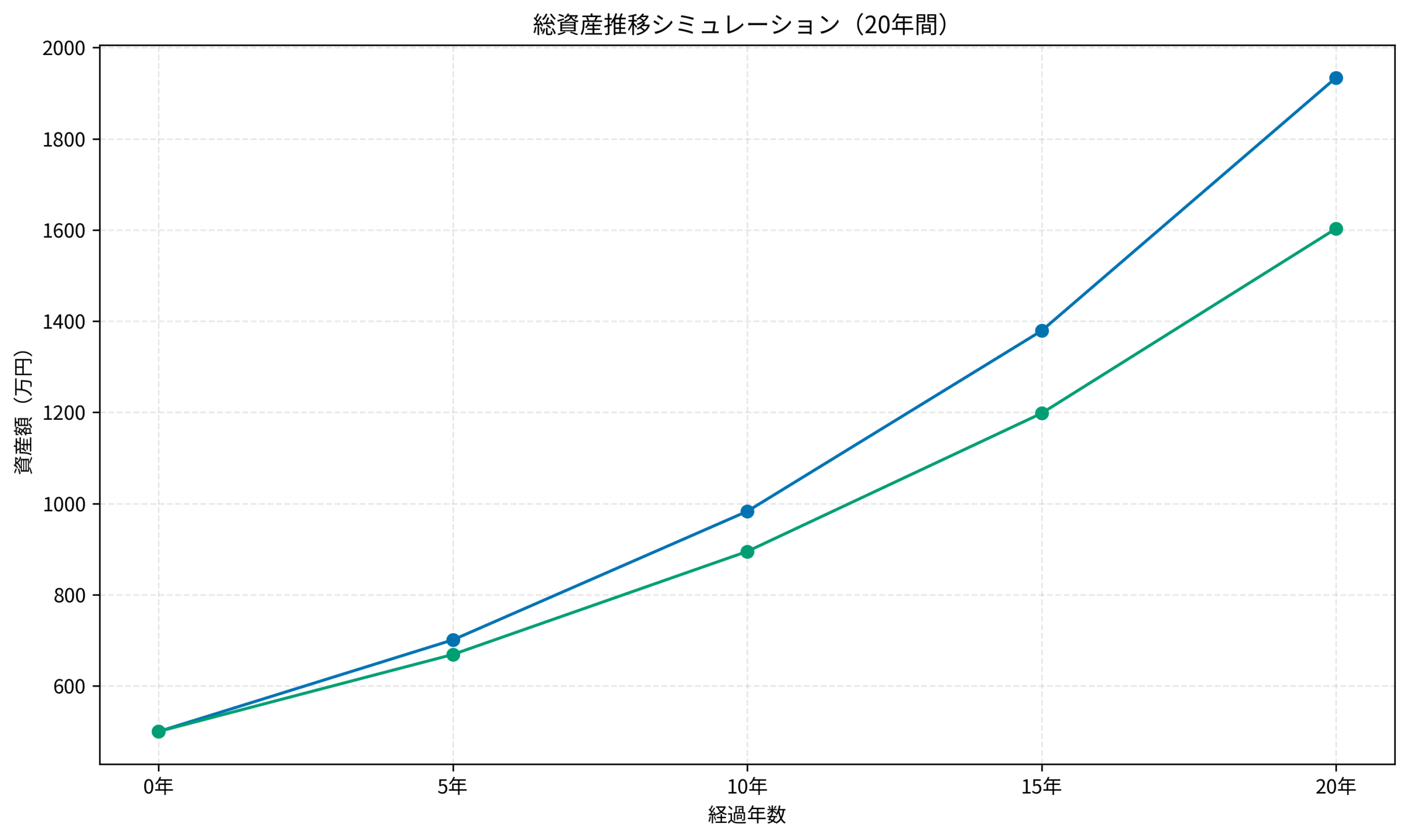

【グラフ解説】総資産はインデックスが勝つ、しかし…

数字だけで見れば、インデックス投資の圧勝です。これは揺るぎない事実です。

元本500万円を20年間運用した場合のシミュレーションを見てみましょう。

・インデックス運用のS&P500:年利7%(配当再投資)

・高配当株運用:年利6%(配当4%は受取、株価成長2%)

※わかりやすく単純化しています

グラフの通り、20年後の資産額には大きな差がつきます。

インデックス運用は約1930万円まで成長するのに対し、高配当株運用(資産評価額)は約750万円程度にとどまるかもしれません(配当を受け取って使ってしまった場合)。

「やっぱりインデックスだけでいいじゃん」「高配当なんて損だ」と思うかもしれません。しかし、このグラフには「受け取った配当金の満足度(効用)」は反映されていません。

高配当株の場合、資産額(株価)の伸びは緩やかですが、その代わり20年間で合計数百万円もの現金を「ボーナス」として受け取り続けています。

その現金で家族と旅行に行ったり、自己投資をしてスキルアップしたり、あるいは再投資してさらに配当を増やしたりできます。

「20年後に大金持ちになるけど、それまでずっとカツカツの節約生活」

「資産残高はそこそこだけど、毎年数回の家族旅行に行ける余裕がある生活」

あなたは、どちらの人生を歩みたいでしょうか?正解はありませんが、選択する必要があります。

【ケーススタディ】インデックス投資に疲れたAさんが「高配当」で救われた話

実際に、インデックス投資特有の「手ごたえのなさ」に悩み、高配当株を取り入れて成功したAさんの事例を紹介します。

【状況(Before)】

- 32歳会社員。将来の不安から「S&P500」に月10万円の積立を開始。教育資金と老後資金のため、手取りの多くを投資に回していた。

- 3年で資産は500万円を超えたが、ある年の株価暴落で資産評価額が一時400万円まで減少。「今の楽しみを我慢して節約して入金したのに、100万円も減った…」と絶望した。

- 画面上の数字が減るストレスに耐えられず、積み立てをやめて全額売却しようかと本気で悩んでいた。

【行動(Action)】

- 投資のすべてをやめる前に、方針を転換。投資信託の一部(約200万円分)を売却し、日本の高配当株(商社・通信・銀行など)の個別株への投資を採用した。

- ポートフォリオを変更し、配当利回り約4%の銘柄群を構築。年2回、合計8万円程度の配当金が現金として入る仕組みを設定した。

- 届いた「配当金計算書」と入金通知を見て、そのお金で妻と高級焼肉に行くことにした。

【結果(After)】

- 「株価が下がっても、企業が利益を出していれば配当金は振り込まれる」という体験が強烈な成功体験となり、投資へのモチベーションが劇的に回復した。

- 「暴落して株価評価額が下がっても、配当金さえ出ればOK。むしろ安く買い増しできてラッキー」と思えるようになり、結果としてS&P500の積立も再開・継続できるようになった。

- 現在は「インデックス7:高配当3」のバランスで、将来の資産最大化と現在のキャッシュフローの両方を追求している。

Aさんのように、高配当株は「暴落時の精神安定剤」として機能します。

資産形成は20年続く長いマラソンです。ゴールの水(老後資金)だけを目指して、一切水を飲まずに走り続けるのは困難です。途中で「給水所(配当金)」があるからこそ、渇きを癒やし、最後まで完走できるのです。

会社員におすすめの実践的「コア・サテライト戦略」

では、会社員は具体的にどう配分すべきでしょうか。

おすすめなのは、「コア(守り):サテライト(攻め)=70:30」の「コア・サテライト戦略」です。

コア(中核):インデックス投信(70%)

資産の土台は、あくまで「eMAXIS Slim 全世界株式(オール・カントリー)」や「S&P500」で作ります。新NISAの「つみたて投資枠」はここに使います。

これにより、世界経済の成長に合わせて資産を最大化させ、老後資金の不安を消します。ここは淡々と自動積立を行い、基本的には「忘れておく」部分です。

サテライト(衛星):高配当株(30%)

残りの30%(成長投資枠)を使って、高配当株を買います。ここは「楽しむ」部分です。

- 日本の高配当株:NTT、三菱商事、三菱UFJフィナンシャルグループなど、馴染みのある大型株。日本円で配当が入るので使い勝手が良く、為替リスクがないのが強みです。

- 米国高配当ETF:VYMやSPYDなど。数十〜数百社に一括で分散投資できます。ドルで配当が入るので、将来の海外旅行用や、ドル資産の保有として魅力です。

まずは「月3万円(年間36万円)」の配当金を目標にしましょう。

利回り4%なら本来900万円の元手が必要ですが、いきなりそこを目指す必要はありません。

まずは「月1万円(年間12万円)」を目指すなら、300万円の投資で達成可能です。これなら現実的ではないでしょうか?

月1万円あれば、毎月のスマホ代とNetflixなどのサブスク代が実質タダになります。

これだけで、「生活コストの一部を資本収益で賄えている」という自信がつき、人生の自由度は劇的に上がります。

もちろん、資金に余裕ができたら比率を変えても構いませんが、会社員のうちは「給与」という安定した債券のような収入があるため、株式比率を高めても問題ありません。

自分に合った証券会社でスタートする

高配当株投資を始めるなら、以下の証券会社がおすすめです。

特に日本株を1株(数百円〜数千円)から買える「単元未満株(ミニ株・S株)」サービスが充実している会社を選ぶのがコツです。

通常、日本株は100株単位(数十万円)でしか買えませんが、ミニ株ならお小遣いの範囲で少しずつ買い集めることができます。

少額からコツコツと「自分年金」を育てていきましょう。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

「効率」だけを追い求めると、投資はただの「数字合わせ」になりがちで、人生の豊かさを置き去りにしてしまうことがあります。

人生を豊かにするために、キャッシュフロー(配当金)という視点を取り入れてみてください。

- 資産拡大の効率なら「インデックス」、今使えるお金と精神的安定なら「高配当株」。

- 高配当株は暴落時の精神安定剤になり、投資継続のモチベーションを高める「給水所」になる。

- 会社員は「インデックス7割:高配当3割」のハイブリッド(コア・サテライト)戦略がおすすめ。

月3万円の配当金があれば、毎月の小遣いが倍増するようなものです。

それは単なるお金ではなく、あなたの人生の「選択肢」そのものです。

まずは少額から、不労所得の蛇口を作ってみませんか?