お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「新NISAを始めたいけど、オルカン(全世界株式)とS&P500(米国株式)、結局どっちがいいの?」

これは投資を始める人が必ずぶつかる、最大の難問です。

SNSやYouTubeを見ても、「米国株一択!」という意見もあれば、「オルカンが正解!」という意見もあり、混乱してしまっている方も多いのではないでしょうか。

どちらも正解であることは間違いありませんが、あなたの性格やリスク許容度によって「ベストな選択」は確実に変わります。

この記事では、両者の決定的な違いをデータで比較し、20年後の資産推移をシミュレーションします。

さらに、迷いに迷って決められない人のための「最終的な判断基準」もお伝えします。

これを読めば、もう迷うことなく自信を持って積立設定ができるようになりますよ!

決定的な3つの違い:国・リスク・リターン

まずは、両者の基本的な違いを整理しましょう。

どちらも「三菱UFJアセットマネジメント」が運用する「eMAXIS Slim」シリーズの看板商品ですが、中身は別物です。

手数料(信託報酬)はどちらも業界最安クラスですが、投資対象が全く異なります。

① 投資対象の国と地域

最大のちがいは、投資する国の数です。

- オルカン(全世界株式):日本を含む先進国・新興国あわせて約50カ国・約3000銘柄に分散投資。これ一本で「地球買い」ができます。構成比率はアメリカが約60%を占めますが、残りの40%は欧州や新興国などに分散されています。

- S&P500(米国株式):アメリカを代表する優良企業500社に集中投資。Apple、Microsoft、Amazon、NVIDIAなど、世界を牽引する企業が中心です。構成銘柄は時代の変化に合わせて自動的に入れ替わります。

② リスクとリターン

一般的に、分散範囲が広いオルカンの方がリスク(値動きの幅)はマイルドです。

一方、S&P500はアメリカ1国に集中しているため、アメリカが好調な時はオルカンを上回るリターンを出しますが、アメリカがコケればダメージも大きくなります。

ITバブル崩壊やリーマンショックの時、S&P500は半値近くまで暴落しました。その「激しさ」を許容できるかがカギとなります。

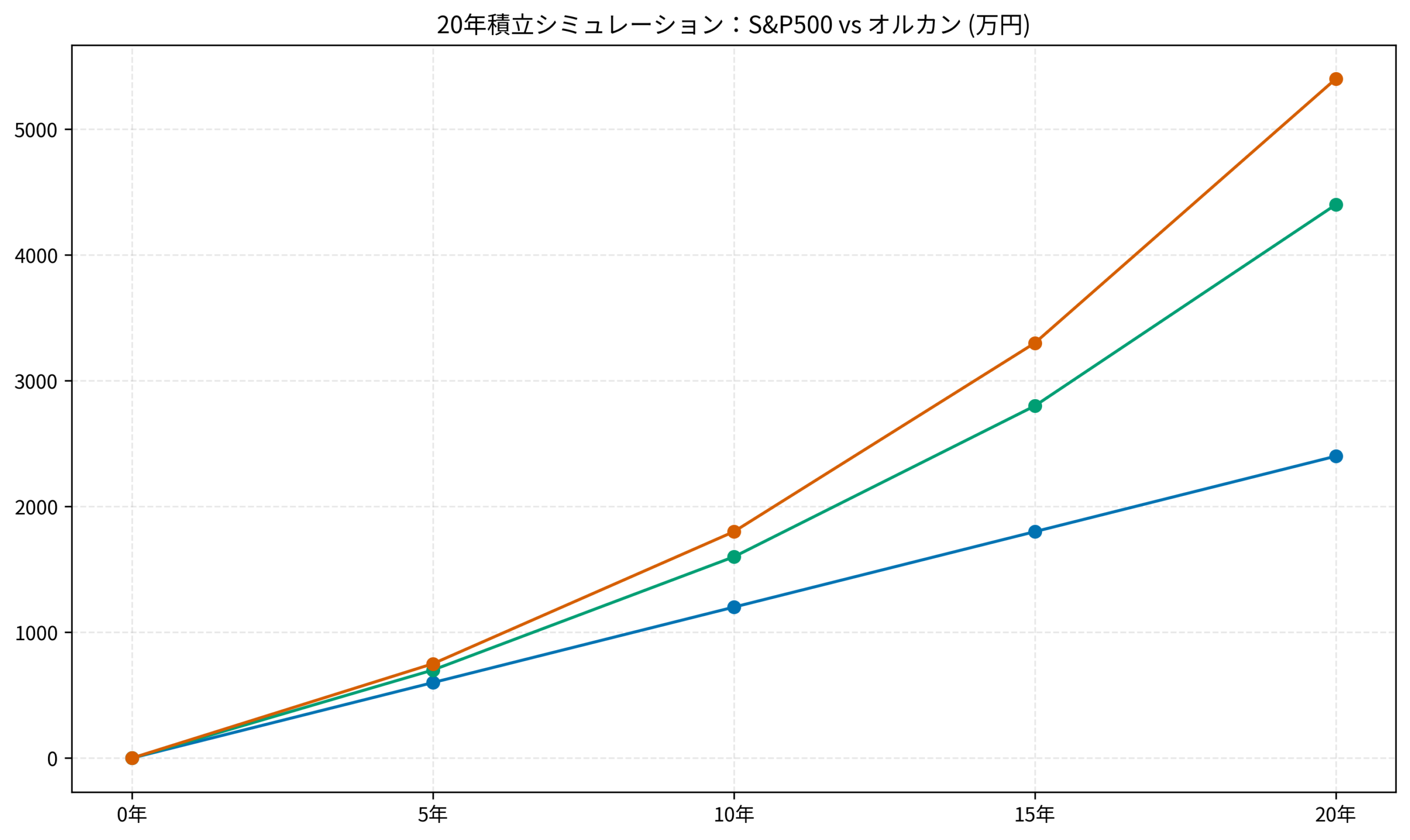

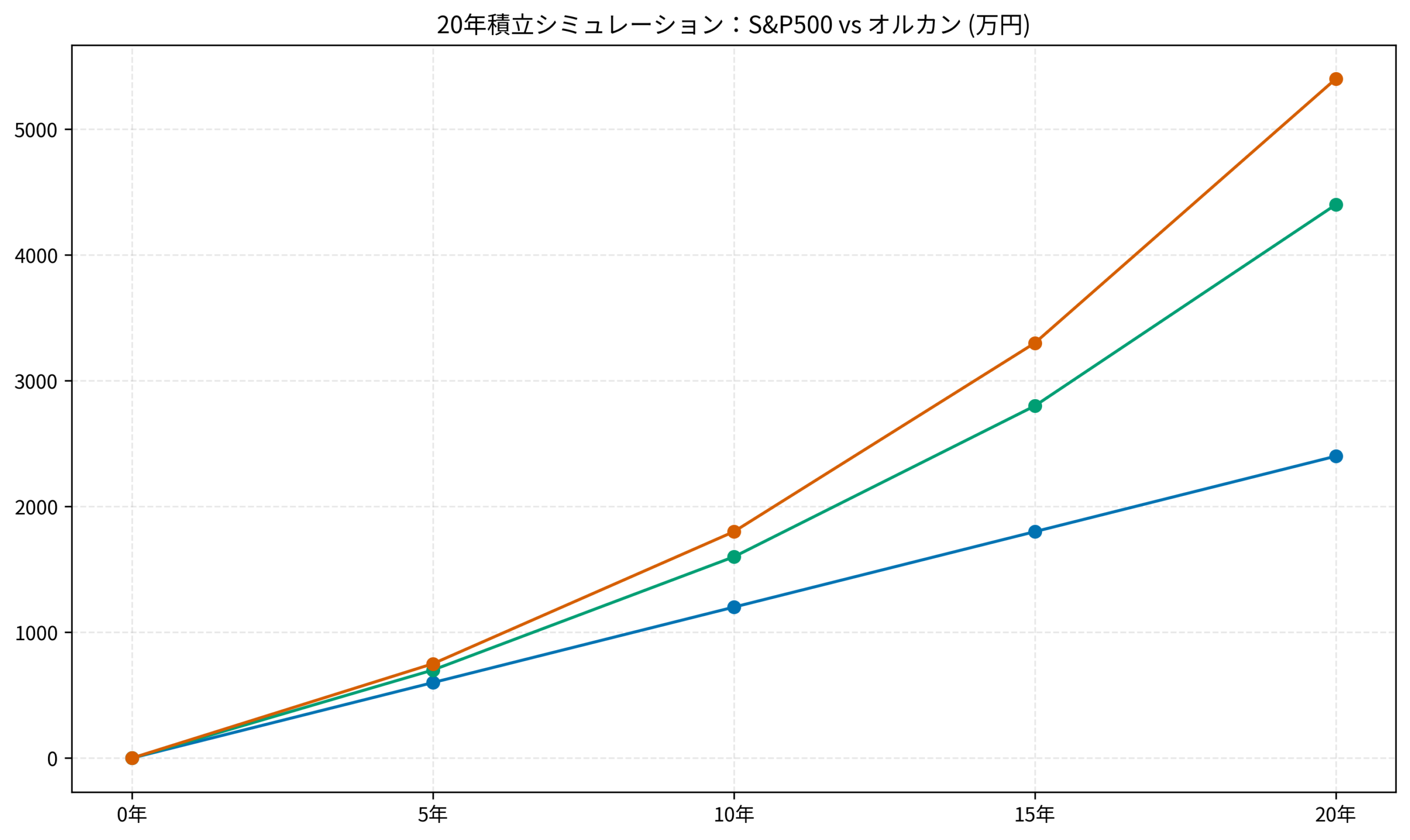

【シミュレーション】20年後の差はどれくらい?

では、実際にどれくらいのリターンの差が出るのでしょうか?

S&P500の期待リターンを年利8%、オルカンを年利6%と仮定し、毎月5万円を20年間積み立てた場合のシミュレーションを見てみましょう。

(※過去の実績に基づく仮定であり、将来を保証するものではありません)

- 貯金のみ:1200万円(元本)

- オルカン(6%):約2300万円(+1100万円)

- S&P500(8%):約2900万円(+1700万円)

20年間で約600万円もの差が開く可能性があります。

「たった2%」の違いが、複利効果によってこれほどの差を生むのです。

数字だけ見れば「S&P500一択!」と思うかもしれません。しかし、ここに落とし穴があります。

「理論値」通りにはいかない現実

このシミュレーションは、あくまで「右肩上がりで推移した場合」の計算です。

実際には、途中で暴落があり、資産が半分になる時期もあるでしょう。

その時、S&P500の方が下落幅が大きくなる傾向があります。

「600万円の差」を得るためには、その恐怖に20年間耐え続ける「精神力」が必要なのです。

途中で怖くなって売ってしまえば、リターンどころか元本割れで終わる可能性さえあります。

精神的安定を優先するなら「オルカン」

シミュレーションではS&P500が勝つことが多いですが、投資初心者には「オルカン」をおすすめすることが多いです。

その理由は「続けやすさ」にあります。

「アメリカだけで大丈夫?」という不安から解放される

今後20年、アメリカが最強であり続ける保証はどこにもありません。

かつて日本が「ジャパン・アズ・ナンバーワン」と言われた時代があったように、覇権国は移り変わる可能性があります。

もしアメリカ経済が停滞し、インドや中国が台頭した場合、S&P500を持っているあなたは「乗り換えるべきか?」と毎日悩むことになります。

しかしオルカンなら、自動的にその時代の強い国に投資比率を調整してくれます(リバランス機能)。

もしインドが成長すれば、オルカンの中のインド比率が勝手に増えていきます。

「どの国が勝っても資産は増える」という安心感は、暴落時の狼狽売りを防ぐ最強のお守りになります。

投資のことを考えずに、本業や趣味に集中したい人にとって、これほど優れた金融商品は他にありません。

為替リスクの分散

S&P500は米ドル資産100%です。

極端な円高ドル安が進んだ場合、資産価値が大きく目減りする可能性があります。

オルカンも外貨資産が中心ですが、ユーロやポンドなど複数の通貨に分散されているため、特定通貨の暴落リスクを多少なりとも軽減できます。

ケーススタディ:CさんとDさんの20年後

では、実際に性格の違う二人がそれぞれの選択をした結果どうなったか、架空の事例で見てみましょう。

「自分ならどちらに近いか」を想像しながら読んでみてください。

Cさん:心配性なので「オルカン」を選択

【状況(Before)】

30歳会社員。貯金500万円。

ニュースで「米国経済の減速」を聞くたびに不安になる性格。「老後資金は増やしたいが、ほったらかしで安心したい」と考えていた。

【行動(Action)】

新NISAのつみたて投資枠で、eMAXIS Slim全世界株式(オール・カントリー)に月5万円の積立を開始。

「世界経済全体は成長し続ける」という前提だけを信じ、日々の株価ニュースを見るのをやめた。

【結果(After)】

途中、米国株の暴落局面もあったが、新興国の成長がカバーし、資産は順調に増加。

20年後、元本1200万円は2400万円に成長。

「何も考えずに済んだのが一番良かった」と語り、老後資金の不安から解放された。

一方、Dさんは「リターン重視」でS&P500を選びましたが、暴落時に耐えられず一部売却してしまい、結果的にオルカンのパフォーマンスを下回ってしまいました。

自分の性格に合った商品を選ぶことが、結果を左右するのです。

どっちが正解?迷った時の判断フローチャート

まだ迷っている方のために、シンプルな判断基準を提示します。

以下の質問に答えてみてください。

- Q1. 今後20年、アメリカが世界最強であり続けると確信していますか?

- はい → Q2へ

- いいえ/わからない → オルカン

- Q2. 資産が一時的に半分になっても、平気で積立を続けられますか?

- はい → S&P500

- いいえ → オルカン

非常にシンプルですが、これが本質です。

S&P500は「アメリカへの集中投資」というリスクを取る分、リターンが高くなる可能性があります。

そのリスク(不確実性)を許容できる人だけが、S&P500を選ぶ資格があると言えます。

「よくわからないけど、みんな買ってるからS&P500」というのが一番危険です。

おすすめの証券会社比較

オルカンもS&P500も、購入する証券会社によってポイント還元率などが異なります。

長期投資なら、少しでもお得なネット証券を選びましょう。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

結局、どちらを選べばいいのでしょうか?

結論は以下の通りです。

- S&P500がおすすめの人:

- 今後もアメリカ経済が世界最強だと信じている

- 多少の暴落には動じず、リスクをとって最大リターンを狙いたい

- オルカンがおすすめの人:

- どの国が伸びるか考えるのが面倒

- リターンよりも精神的な安定(ほったらかし)を優先したい

- 「これ1本でOK」というシンプルさが好き

迷ったら「迷う理由がなくなる」オルカンを選んでおけば間違いありません。

オルカンにはS&P500(アメリカ株)も約60%含まれているので、アメリカが成長すればその恩恵も十分受けられます。

一方で、他国が伸びれば自動的にそちらを取り込んでくれます。

「最強の平均点」を取り続けることこそが、会社員の資産形成における最適解だと私は考えます。

大切なのは「どちらを買うか」悩んで足踏みすることではなく、「今日から一日でも早く市場に居続けること」です。

さあ、あなたも自分に合った一本を選んで、資産形成の旅を始めましょう!