お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「新NISA、やったほうがいいのは分かるけど、何から始めればいいか分からない…」

「銀行窓口で勧められた商品を買っていいの? 損しない?」

周りがNISAを始めているのを見て、焦りを感じていませんか?

最初は「投資なんてギャンブルだ」「手続きが面倒くさそう」と思ってしまいがちですが、正しい手順で始めれば、会社員の資産形成においてこれほど強力なツールはありません。

会社員が新NISAを始めるなら、「ネット証券」で口座を開き、「全世界株式(オール・カントリー)」などの低コストなインデックスファンドを積み立てる。これが唯一にして最強の正解です。

この記事では、まだ口座を持っていない方でも今日から迷わず始められるよう、完全に失敗しない新NISAの始め方を5つのステップで解説します。

2026年の今から始めても決して遅くありません。まずは最初の「口座開設」という一歩を踏み出しましょう!

結論:ネット証券×インデックス投資一択!銀行窓口には行くな

記事の冒頭で結論を述べましたが、改めて強調します。

新NISAを始めるにあたって、銀行や証券会社の対面窓口に行くことは絶対に避けてください。

なぜネット証券以外はNGなのか

理由は単純です。手数料が高すぎるからです。

対面型の金融機関は、人件費や店舗家賃がかかるため、どうしても「手数料が高い商品(=金融機関が儲かる商品)」を勧める傾向にあります。

一方、ネット証券であれば手数料は多くの商品で無料、あるいは極限まで低く抑えられています。

インデックス投資が最強な理由

個別株(特定の企業の株)を選ぶのはプロでも難しいですが、インデックス投資(市場全体に分散投資)なら、市場平均のリターン(年率4〜7%程度)を誰でも享受できます。

特に忙しい会社員にとって、頻繁に売買する必要がなく、「設定したら放置」できるインデックス積立は相性抜群です。詳しくは30代会社員がiDeCoを始めるべき理由:税制優遇シミュレーションと『受け取り方』の落とし穴でも解説していますが、長期運用こそが資産形成の鍵となります。

Step 1:金融機関を選ぶ(ポイント還元で差をつける)

まずはNISA口座を開設する金融機関を選びます。

おすすめは主要ネット証券

選択肢は実質的に以下の2択(あるいは3択)です。

- 楽天証券: アプリが使いやすく、楽天ポイントが貯まる・使える。「楽天経済圏」の人はこれ一択。

- SBI証券: 投信マイレージなどでポイント還元率が高い。取扱商品数もNo.1。

- マネックス証券 or auカブコム証券: 特定のカード利用でお得になる場合も。

これらは口座開設料も管理料も完全無料です。

迷ったら、自分が普段貯めているポイント(楽天ポイント、Vポイント、Pontaポイントなど)に合わせて選ぶのが正解です。こちらの記事、クレジットカード選びの決定版:年会費無料でポイント還元率1%以上のおすすめカード比較も参考にしながら、自分に合った証券会社を選んでみてください。

Step 2:口座開設の申し込み手順(スマホで完結)

金融機関が決まったら、口座開設を申し込みます。現在はスマホとマイナンバーカードがあれば、最短翌日から取引開始できる場合も多いです。

申し込み時の最大の注意点

申し込み画面で必ず聞かれるのが「口座の種類(特定口座・一般口座)」です。

ここでは必ず「特定口座(源泉徴収あり)」を選んでください。

- 特定口座(源泉徴収あり): 利益が出た場合、証券会社が自動で税金を計算・納税してくれる(確定申告不要)。←初心者は絶対これ!

- 特定口座(源泉徴収なし): 自分で計算して確定申告が必要。

- 一般口座: 自分で計算して確定申告が必要。

NISA口座だけでなく、課税口座(特定口座)も同時に開設されるのが一般的です。NISA枠を超えて投資する場合に備えて、面倒な手続きが不要な「源泉徴収あり」を選んでおきましょう。

参考情報として、具体的な資産の作り方については資産100万円の壁を突破するロードマップ:会社員が最初の『雪だるま』を作るまでの全記録もあわせてご確認ください。

Step 3:【重要】積立設定と銘柄選びの鉄則

口座ができたら、いよいよ商品を選びます。ここが一番の悩みどころですが、正解は決まっています。

買うべきは「eMAXIS Slim 全世界株式(オール・カントリー)」

通称「オルカン」。これ1本で世界中の株式に分散投資できます。手数料(信託報酬)も業界最安水準です。

もしアメリカの成長力に賭けたいなら「eMAXIS Slim 米国株式(S&P500)」でもOKですが、どちらか選べないならオルカンが無難です。

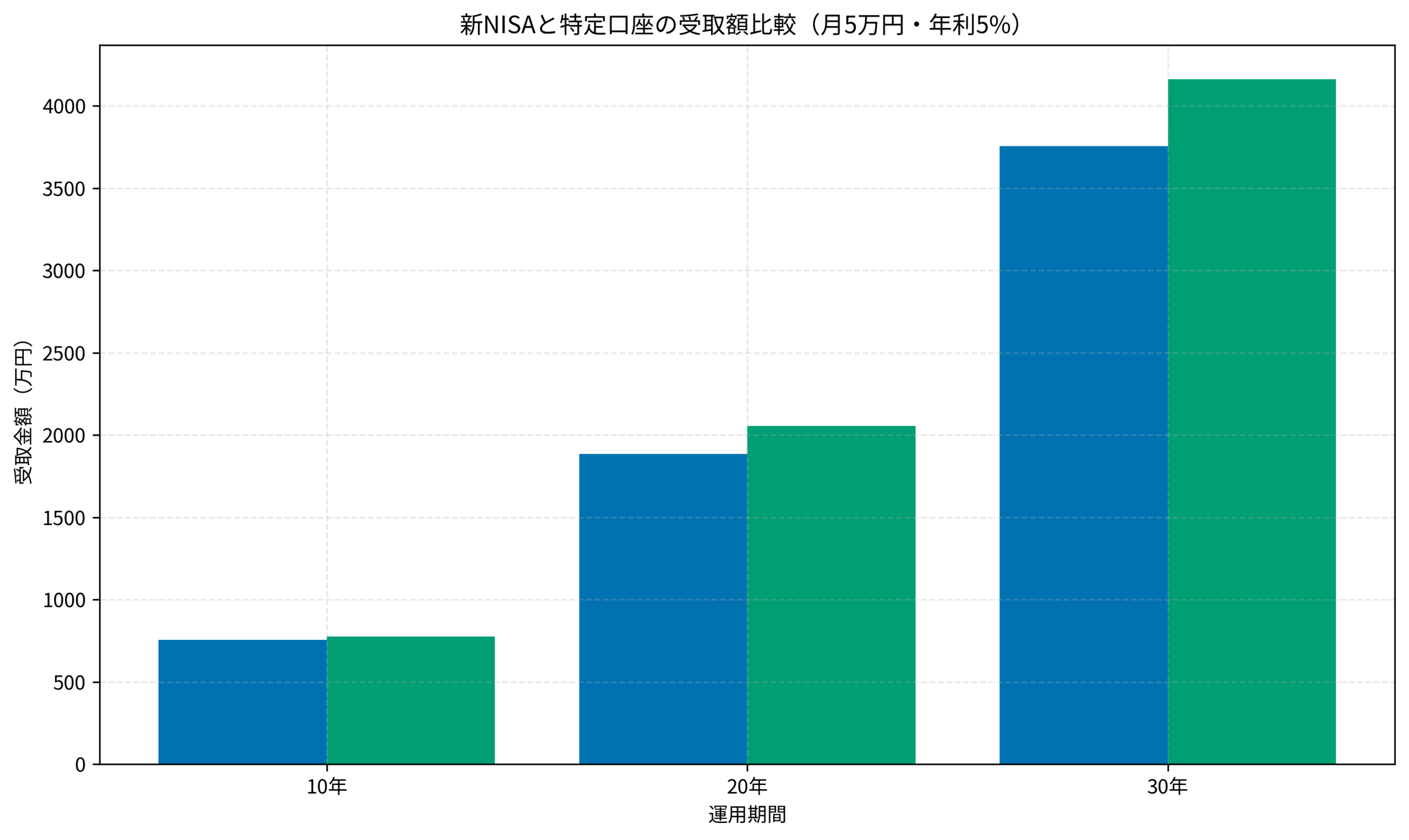

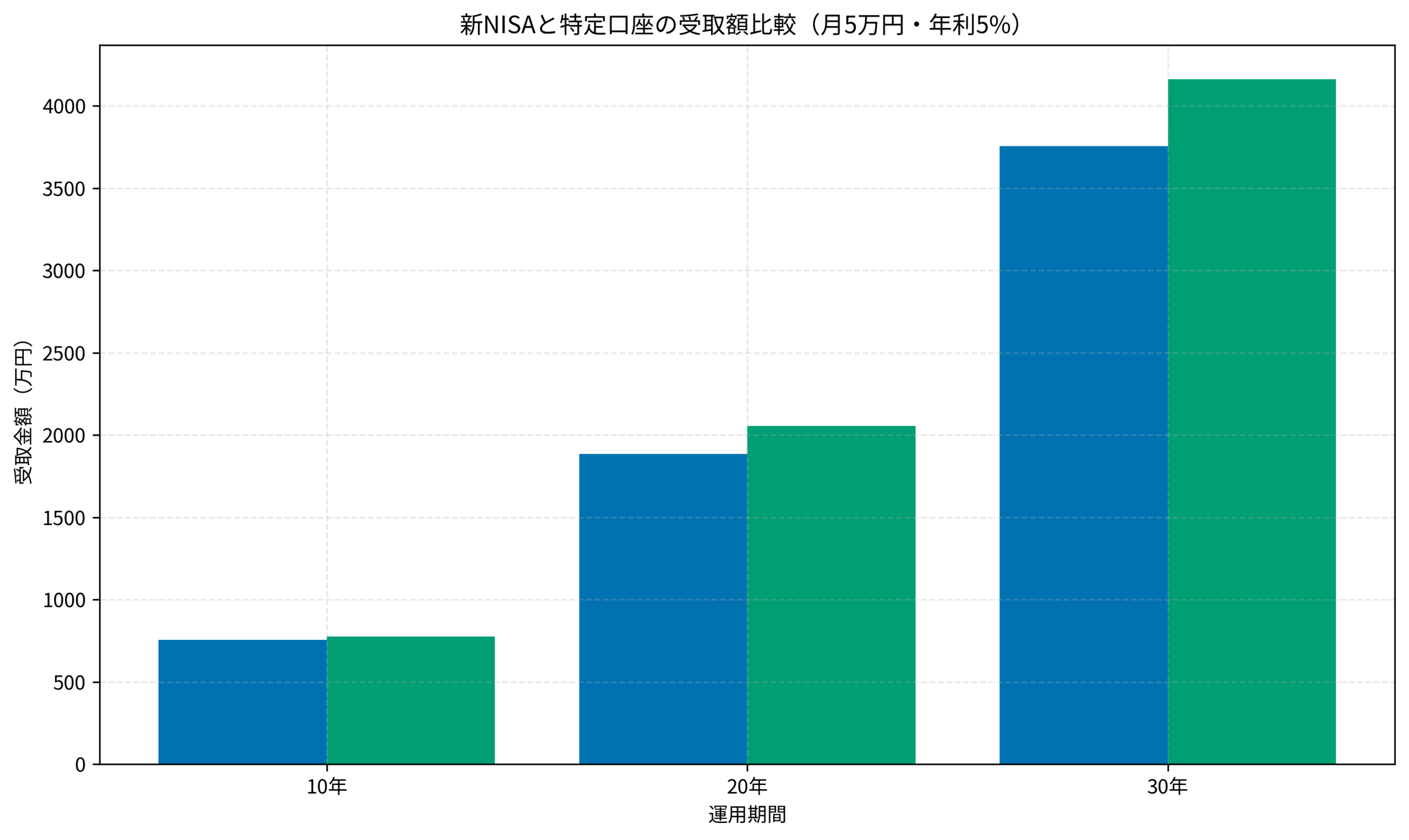

非課税のパワーを知る

なぜNISAでやるべきなのか。それは非課税のメリットが長期で莫大になるからです。

以下は、毎月5万円を年利5%で20年間運用した場合のシミュレーションです。

通常の口座(特定口座)では利益の約20%が税金として引かれますが、新NISAならまるまる手取りになります。20年後には約170万円もの差がつきます。これがNISAをやるべき最大の理由です。制度の詳細は企業型確定拠出年金(企業型DC)とiDeCoの違いを会社員向けに解説:マッチング拠出とiDeCo併用はどちらが得か?もあわせてご覧ください。

Step 4:入金設定(クレカ積立が正解)

積立設定をする際、引き落とし方法を選びますが、ここでも「クレジットカード決済」を選びましょう。

- 証券口座に入金: 手間がかかる、忘れる。

- 銀行引落: 楽だがポイントがつかない。

- クレカ積立: 自動で決済され、積立額に応じてポイントが貯まる。月5万円なら年間数百〜数千ポイントが自動で手に入ります。

Step 1で選んだ証券会社指定のカード(楽天証券なら楽天カード、SBIなら三井住友カードなど)を用意して設定しましょう。一度設定すれば、あとは何もしなくてOKです。ポイントについては給与口座をネット銀行に変えるだけで年間1万円相当の差!会社員のための『自動貯金』システム構築術でも触れています。

Step 5:そして「放置」する(これが一番難しい)

設定が完了したら、やることは一つです。「忘れること」です。

気絶投資法

相場は上がったり下がったりします。始めた直後に暴落するかもしれません。

しかし、そこで怖くなって売ってしまっては負けです。

インデックス投資の本質は「15年、20年という長期で世界経済の成長に乗る」ことにあります。

- ログインパスワードを忘れるくらいで丁度いい

- 日々の株価チェックはしない

- SNSの「暴落!」「逃げろ!」という声は無視する

これができれば、あなたは将来、確実に資産を増やしているはずです。以下の記事、暴落相場でパニックにならないために:会社員投資家が守るべき『狼狽売り防止』3つのルールも心の支えになるはずです。

ケーススタディ:新NISAを1年続けたAさん(32歳)の変化

ここで、実際に重い腰を上げて新NISAを始めたAさんの事例を紹介します。

Situation(以前の状況)

都内の中小企業勤務。手取り28万円。貯金は銀行に300万円ほどあったが、超低金利で全く増えないことに虚しさを感じていた。「投資は怖い」というイメージが強く、一歩踏み出せずにいた。

Action(行動)

同僚に勧められ、意を決して楽天証券で口座開設し、新NISAを導入しました。

「eMAXIS Slim 全世界株式」に月3万円のクレカ積立を設定し、つみたて投資へ切り替えました。最初は値動きが気になり毎日チェックしていたが、3ヶ月目からは自動で引き落とされるのを通知で見るだけにしました。

Result(結果)

1年後、元本36万円に対し、評価額は約39万円に(+8%の含み益)改善しました。

「銀行に置いていたら数十円しか増えていなかったのに、なにもせず3万円も増えた」という事実に感動。

何より、「自分は将来のために行動している」という自信がつき、無駄な浪費も減って家計が筋肉質になりました。

おすすめ証券会社の比較

最後に、主要なネット証券の特徴を比較表でまとめます。

自分に合った証券会社を選ぶ参考にしてください。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

新NISAの始め方、5つのステップを解説しました。

- 金融機関を選ぶ:ネット証券(楽天・SBI)一択。

- 口座開設:「特定口座(源泉徴収あり)」を選ぶ。

- 銘柄選び:「オルカン」で世界に分散投資。

- 積立設定:クレカ決済でポイントもゲット。

- 放置:日々の値動きに惑わされず淡々と続ける。

一番大変なのは、最初の「口座開設」です。ここさえ乗り越えれば、あとは自動で資産が積み上がっていくシステムが完成します。

明日やろう、ではなく、今日、スマホで申し込みだけでも済ませてしまいましょう。10年後のあなたが、今のあなたに感謝するはずです。