お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「年会費無料のクレジットカードはたくさんあるけど、結局どれが一番お得なの?」

この疑問、私も会社員時代にずっと抱えていました。ポイント還元率、特約店、電子マネー連携など、比較軸が多すぎて選べない。結局、適当に作ったカードを使い続けて、年間数万円分のポイントを取りこぼしていたんです。

あるとき、カードを1枚見直しただけで年間1万2,000円相当のポイントが増えました。年会費無料なのに、です。

この記事では、年会費無料かつポイント還元率1%以上のクレジットカードを徹底比較し、あなたの生活スタイルに合った最適な1枚を見つける方法を解説します。

年会費無料×高還元率カードを選ぶべき3つの理由

クレジットカードを「なんとなく」で選んでいませんか?年会費無料で高還元率のカードには、会社員の資産形成を加速させる3つのメリットがあります。

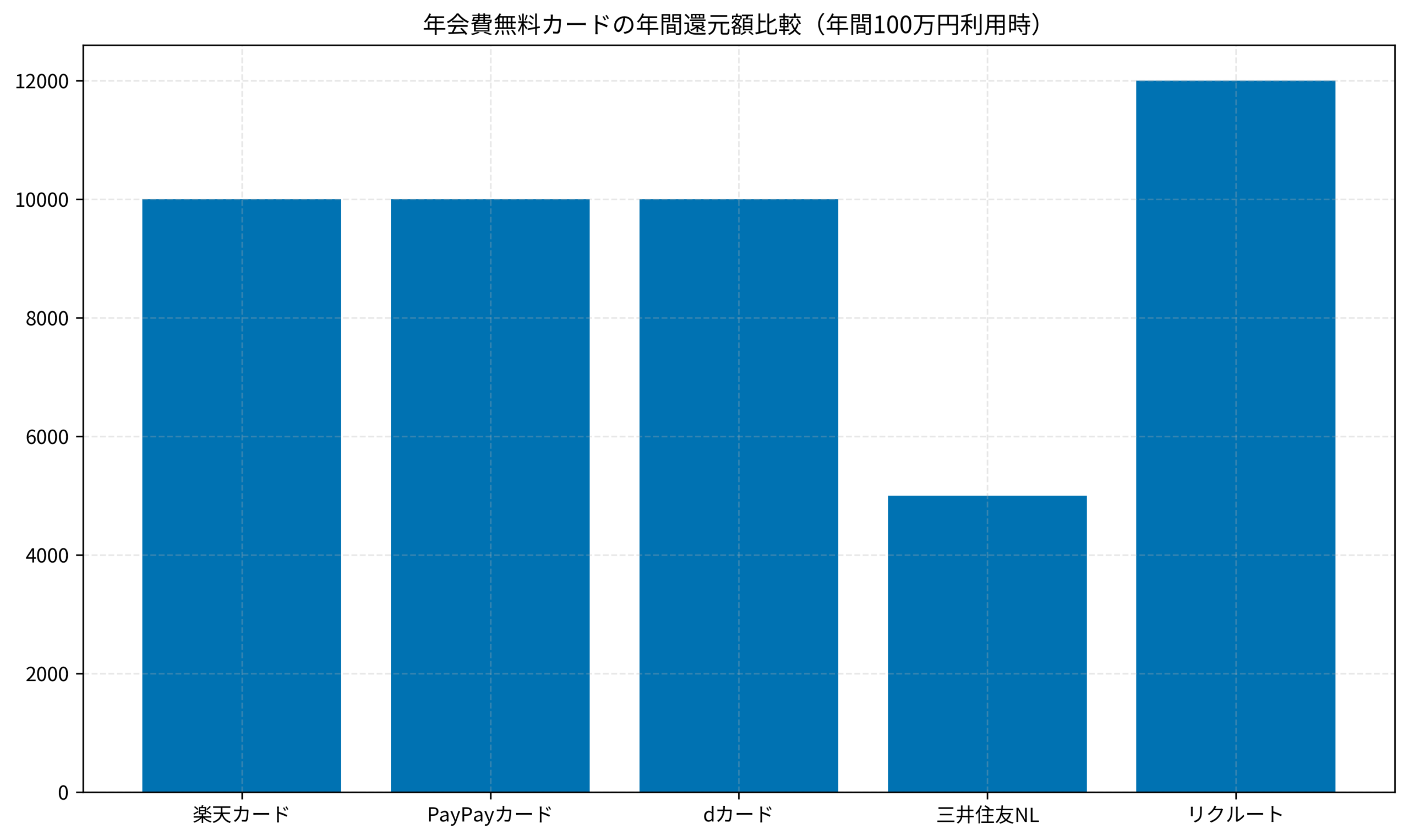

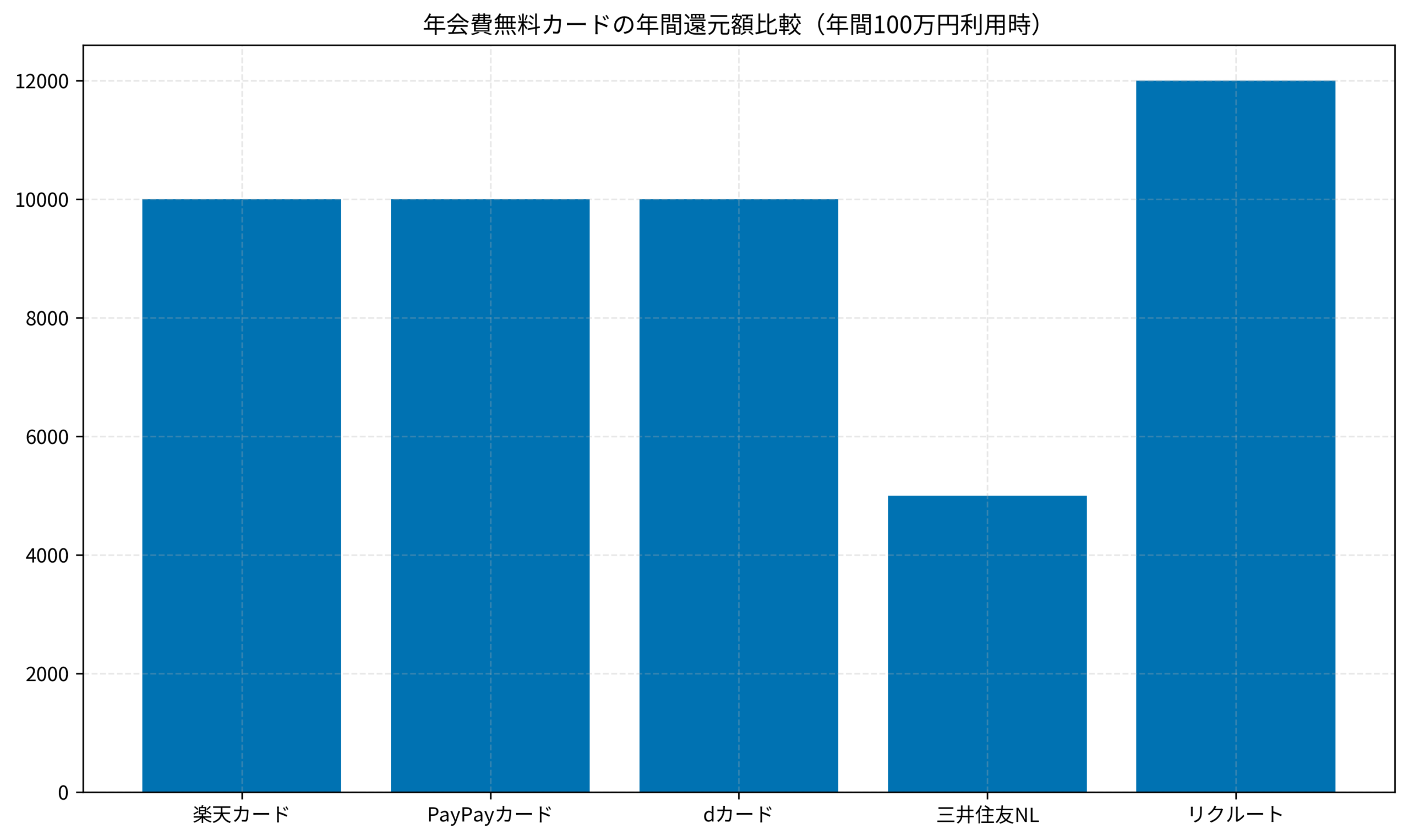

理由1:年間利用額100万円なら1万円以上のポイント差

総務省の家計調査によると、2人以上世帯の月間消費支出は約30万円。年間360万円のうち、クレジットカード決済できる支出を100万円と仮定すると:

- 還元率0.5%のカード:年間5,000ポイント

- 還元率1.0%のカード:年間10,000ポイント

- 還元率1.2%のカード:年間12,000ポイント

たった0.5%の差が、10年で5万円以上の違いになります。年会費無料ならコストゼロでこの恩恵を受けられます。

理由2:特約店を活用すれば還元率2〜5%も可能

多くの高還元カードは、特定の店舗やサービスで還元率がさらにアップします。例えば:

- コンビニ・ファストフードで5%還元

- 特定のネット通販で2%還元

- 公共料金・サブスクで1.5%還元

自分がよく使う店舗で還元率が上がるカードを選べば、実質還元率は1%を大きく超えます。

理由3:ポイント投資で「使うお金」を「増やすお金」に変換

楽天ポイント、Vポイント、dポイントなど、貯まったポイントは投資に回せる時代です。ポイント投資なら元手ゼロで投資を始められ、資産形成のハードルが下がります。

年間1万ポイントを毎年投資に回し、年利5%で運用すると、10年後には約13万円になる計算です。カード選びは資産形成の入口とも言えます。

クレジットカードの選び方については、サブスク整理術:年間3万円を節約するための見直しチェックリストの視点も参考になります。

年会費無料×還元率1%以上のおすすめカード5選

ここからは、年会費無料で還元率1%以上のクレジットカードを具体的に比較します。それぞれの特徴を理解し、自分に合った1枚を見つけましょう。

楽天カード:楽天経済圏なら最強の還元率

- 基本還元率:1.0%(100円につき1ポイント)

- 楽天市場での還元率:最大3.0%以上(SPU併用時)

- ポイントの使い道:楽天市場、楽天ペイ、楽天証券で投資

- おすすめの人:楽天市場でよく買い物する人、楽天モバイルユーザー

楽天経済圏でまとめている人には、事実上の最強カード。楽天証券でのポイント投資も簡単に始められます。

PayPayカード:PayPay決済派の必携カード

- 基本還元率:1.0%(200円につき2ポイント)

- PayPay決済時:1.0〜1.5%(PayPayステップ達成時)

- ポイントの使い道:PayPay残高、PayPay証券

- おすすめの人:スマホ決済をPayPayに統一している人

PayPayの利用頻度が高い人には必須。クレジットチャージでさらに効率よくポイントが貯まります。

dカード:ドコモユーザー以外にもおすすめの万能カード

- 基本還元率:1.0%(100円につき1ポイント)

- 特約店:マツモトキヨシ、スターバックスなどで3%以上

- ポイントの使い道:d払い、日興フロッギーで投資

- おすすめの人:特約店をよく使う人、ドコモユーザー

ドコモ回線がなくても作れて、特約店が豊富。dポイントは日興フロッギーで株式投資にも使えます。

三井住友カード(NL):コンビニ派なら還元率最大7%

- 基本還元率:0.5%(通常時)

- 対象コンビニ・飲食店:最大7%(タッチ決済時)

- ポイントの使い道:Vポイント、SBI証券で投資

- おすすめの人:コンビニ・マクドナルドをよく使う人

基本還元率は0.5%ですが、セブン-イレブン・ローソン・マクドナルドなどでは最大7%還元。コンビニ利用が多い会社員には圧倒的にお得です。

リクルートカード:還元率1.2%の業界最高水準

- 基本還元率:1.2%(どこで使っても)

- リクルートサービス:じゃらん、ホットペッパーで最大4.2%

- ポイントの使い道:Pontaポイントに交換、auカブコム証券で投資

- おすすめの人:どこでも高還元を求める人、旅行・外食が好きな人

特約店を意識せず、どこでも1.2%還元が欲しい人には最適解。Pontaポイント経由でauカブコム証券での投資も可能です。

各カードの還元額を比較すると、リクルートカードが最も高い年間12,000円を達成。自分の利用パターンに合わせて選びましょう。

今使っているカードを見直すことは、資産形成と同じくらい重要です。確定拠出年金で預金を選ぶ人が多い理由と損している可能性の記事でも、運用商品の選び方について解説しています。

目的別おすすめカードの選び方チャート

「結局どれを選べばいいの?」という方のために、目的別の選び方を整理しました。

パターン1:楽天経済圏でまとめたい人

- 最適カード:楽天カード

- 理由:楽天市場+楽天銀行+楽天証券+楽天モバイルで最大限のSPU倍率

- 期待還元率:楽天市場で3〜10%、それ以外1%

パターン2:コンビニ・外食が多い人

- 最適カード:三井住友カード(NL)

- 理由:対象店舗でタッチ決済なら最大7%還元

- 期待還元率:対象店舗7%、その他0.5%

パターン3:どこでも高還元を求める人

- 最適カード:リクルートカード

- 理由:業界最高水準の1.2%還元がどこでも適用

- 期待還元率:常時1.2%、リクルートサービスで4.2%

パターン4:PayPayをメイン決済にしている人

- 最適カード:PayPayカード

- 理由:PayPay残高へのチャージでポイント二重取り

- 期待還元率:PayPay決済1〜1.5%、カード決済1%

パターン5:ドコモ回線+日常の買い物が多い人

- 最適カード:dカード

- 理由:特約店の幅広さとdポイント投資の手軽さ

- 期待還元率:特約店1.5〜3%、その他1%

複数のカードを使い分ける「2枚持ち」も有効な戦略です。詳しくは見直しだけで年間5万円浮いた!会社員が入るべき保険・不要な保険の判断基準の固定費見直しの視点も参考にしてください。

ケーススタディ:Aさん(32歳会社員)がカードを見直した結果

ここでは、実際にクレジットカードを見直して節約に成功した事例を紹介します。

状況(Before)

- 32歳、都内IT企業勤務の会社員。年収550万円

- 使っていたカード:銀行系カード(還元率0.5%)

- 月間クレジット利用額:約12万円(年間144万円)

- 年間獲得ポイント:約7,200円相当

- ポイントは期限切れで失効することも多かった

行動(Action)

- 家計簿アプリ「Money Forward ME」で支出分析:過去3ヶ月分のクレジット利用明細をダウンロードし、カテゴリ別に支出を集計

- 利用パターンの特定:コンビニ利用が月1.5万円、楽天市場が月2万円と判明。その他はスーパー・ドラッグストア・公共料金が中心

- 2枚持ち戦略を採用:メインを楽天カード(SPU活用)、コンビニ用に三井住友NL(タッチ決済7%)を追加

- 楽天証券でポイント投資を設定:毎月獲得ポイントを13日に自動で「楽天・S&P500インデックスファンド」に積立する設定を完了

- カード切り替え後の初月:スマホのウォレットに2枚のカードを登録し、店舗によって使い分ける運用を開始

結果(After)

- 楽天カード:楽天市圴24万円×3%+その他96万円×1%=17,200ポイント

- 三井住友NL:コンビニ18万円×7%=12,600ポイント

- 年間合計:約29,800ポイント(見直し前の4倍以上)

- 失効ポイントもゼロに(ポイント投資で自動消化)

「カード1枚の見直しで年間2万円以上の違いが出るとは思わなかった」とAさん。ポイント投資で元本ゼロから資産形成も始められたそうです。

証券会社比較:ポイント投資におすすめの口座

ポイント投資に対応している証券口座を比較しましょう。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

年会費無料で還元率1%以上のクレジットカードは、会社員の資産形成を加速させる「隠れた武器」です。

- 年間100万円利用で1万円以上のポイント獲得が可能

- 特約店や電子マネー連携で実質還元率は2〜7%に

- ポイント投資で「使うお金」を「増やすお金」に変換できる

- 生活スタイルに合わせた選択が最も重要

まずは自分の月間消費パターンを把握し、今使っているカードの還元率を確認してみてください。今日から始められる、最も手軽な資産形成の第一歩です。