お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

インデックス投資だけで億り人になることは「不可能ではないが、多くの会社員にとっては時間がかかりすぎる」という現実をご存知でしょうか。

「インデックス投資を続ければ誰でも億り人になれる」という主張をSNSで見かけることが増えました。

しかし、実際に計算してみると、月3万円の積立では30年かけても資産は約2,500万円。

1億円に到達するには月10万円以上の積立を30年間継続するか、より長い期間が必要になります。

この記事では、インデックス投資の「現実的な期待値」をシミュレーションで示しながら、会社員が億り人を目指す場合に取るべき戦略を解説します。

最初に言っておくと、億り人だけがゴールではありません。

3,000万円、5,000万円といった「準富裕層」への到達でも、人生の選択肢は大きく広がります。

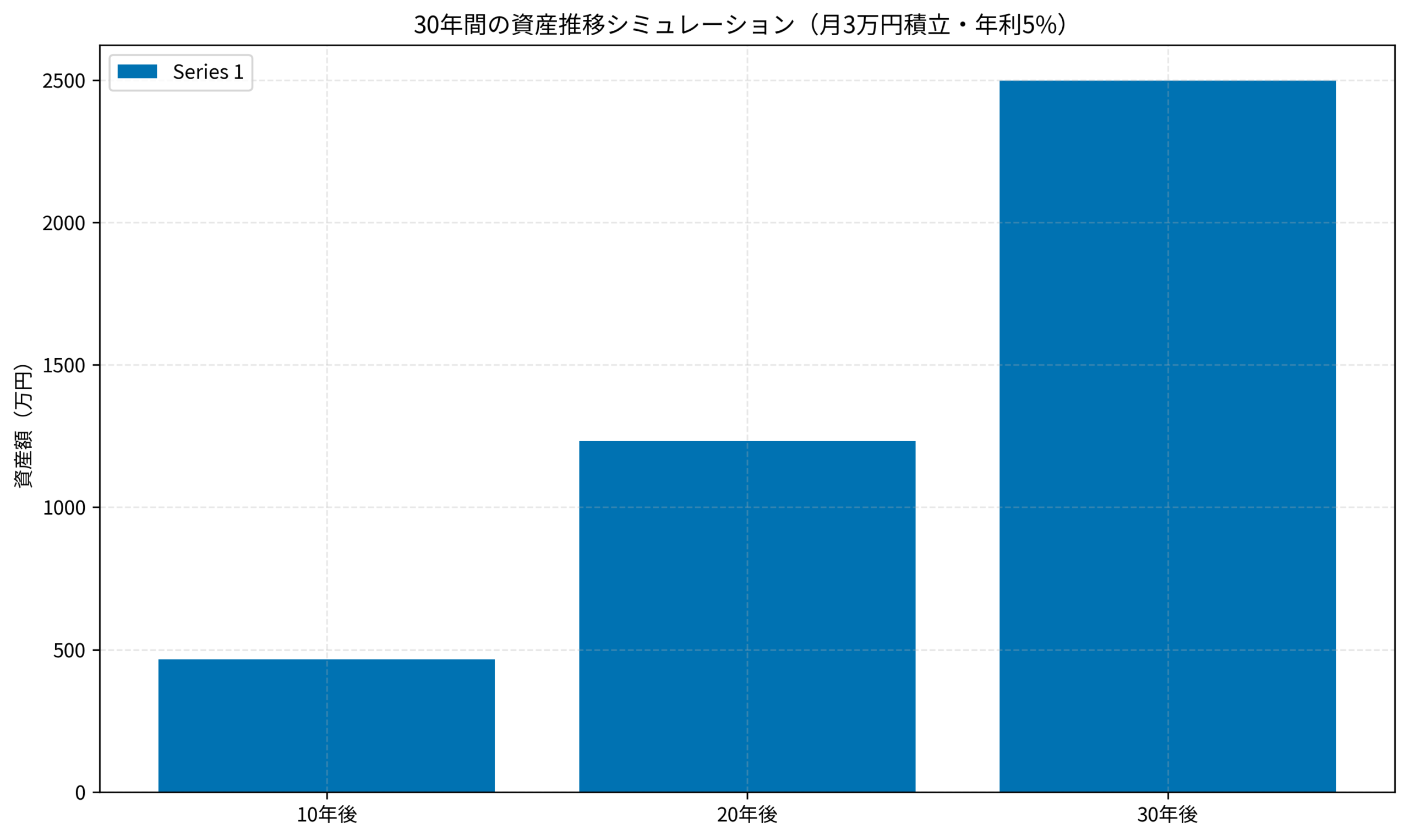

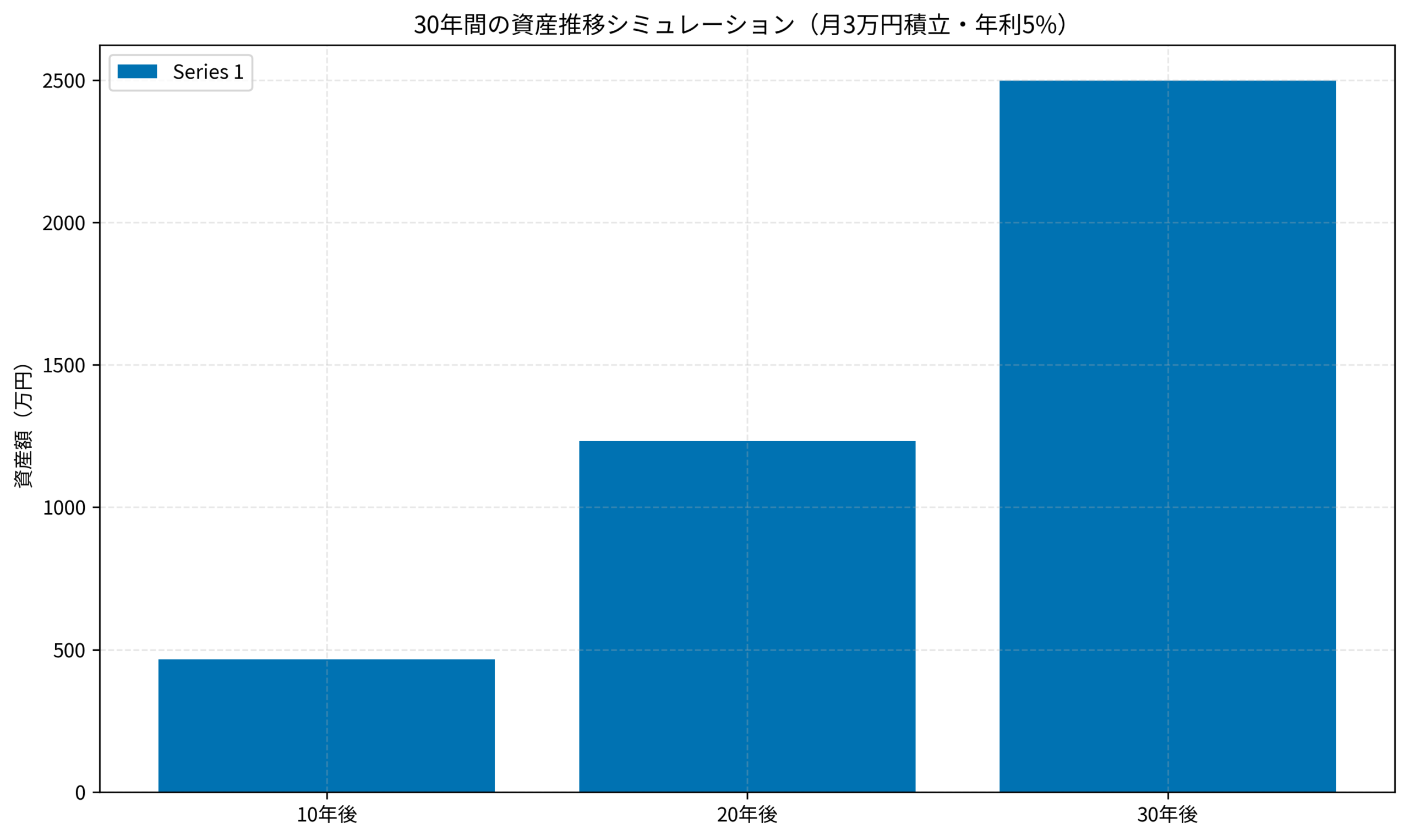

インデックス投資の「億り人」シミュレーション

まずは、インデックス投資で1億円に到達するために必要な条件を、具体的な数字で確認しましょう。

前提として、年利5%(過去の世界株式インデックスの平均的なリターン)で計算します。

月3万円積立の場合

- 10年後:約466万円(元本360万円+運用益106万円)

- 20年後:約1,233万円(元本720万円+運用益513万円)

- 30年後:約2,498万円(元本1,080万円+運用益1,418万円)

月3万円の積立を30年続けても、1億円には遠く及ばないという現実が見えてきます。

月10万円積立の場合

- 10年後:約1,553万円

- 20年後:約4,110万円

- 30年後:約8,323万円

- 35年後:約1億1,300万円

月10万円を毎月積み立てても、1億円到達には35年以上が必要です。

25歳から始めたとしても、億り人になるのは60歳。

多くの会社員にとっては「定年間際にやっと達成」というペースになります。

インデックス投資の複利効果については、会社員が資産5,000万円を目指すロードマップでも詳しく解説しています。

なぜ「億り人」の話題が増えているのか

近年、SNSでインデックス投資による億り人の話題が増えています。

しかし、その多くには見落とされがちな前提条件があります。

億り人になった人の共通点

- 投資期間が非常に長い:20年、30年以上の継続投資

- 入金力が高い:月10万円以上の積立、またはボーナス一括投資

- 相場の上昇局面に恵まれた:2010年代〜2020年代前半の上昇相場を経験

- 暴落時に売らなかった:リーマンショックやコロナショックでも継続

「生存者バイアス」に注意

SNSで発信している「億り人」は、成功した人だけが可視化されています。

一方で、途中で売却してしまった人、リスク許容度を超えた投資で損失を出した人は表に出てきません。

また、インデックス投資が一般に広まったのは2018年のつみたてNISA開始以降です。

つまり、現時点で「インデックス投資だけで億り人になった」という人の多くは、投資歴20年以上のベテランか、入金力が非常に高い人に限られます。

FIRE後の4%ルールを検討するにしても、まずは現実的な資産目標を設定することが先決です。

会社員が現実的に取るべき3つの戦略

億り人を目指すこと自体は悪いことではありませんが、現実的な時間軸と入金力を踏まえた戦略を立てることが重要です。

戦略1:入金力を上げる

インデックス投資のリターンを大きくする最も確実な方法は、毎月の投資額を増やすことです。

年収アップや副業収入、固定費削減などで入金力を高めれば、資産形成のスピードは大きく変わります。

具体的なアクション例:

- 固定費見直し:サブスク整理で月3,000円〜5,000円の削減

- 転職・昇進:年収を50万円上げれば、月4万円の追加投資が可能

- ボーナス活用:ボーナス月に10万円をまとめて投資

戦略2:ゴールを「億り人」から「準富裕層」に再設定する

1億円ではなく、3,000万円〜5,000万円をゴールに設定すると、達成可能性が大きく上がります。

- 月3万円 × 20年:約1,233万円(生活防衛資金として十分)

- 月5万円 × 25年:約2,977万円(準富裕層の入口)

- 月7万円 × 25年:約4,168万円(セミリタイアの選択肢)

3,000万円あれば、年間4%の取り崩しで月10万円の不労所得が得られます。

「働かなくてもいい」ではなく、「働き方を選べる」状態を目指すのが現実的です。

戦略3:コア・サテライト戦略で一部をリスク投資に回す

資産の80%をインデックス投資(コア)、残り20%を個別株やETFなど(サテライト)に配分する方法もあります。

ただし、サテライト部分は損失リスクも高いため、余剰資金の範囲内で行うことが前提です。

NISA成長投資枠の活用戦略では、高配当株やセクターETFの選び方も解説しています。

ケーススタディ:Bさんが「準富裕層」を目指して行動を変えた話

Bさん(35歳・会社員・年収550万円)は、SNSで見た「億り人」に憧れて投資を始めましたが、途中で現実に気づき、目標を再設定しました。

状況(Before)

- 投資開始時:30歳、月2万円でつみたてNISAを開始

- 目標:60歳までに1億円

- シミュレーション結果:月2万円 × 30年 × 年利5% = 約1,665万円(1億円に届かない)

- 心境:「1億円は無理では」と投資へのモチベーションが低下

行動(Action)

Bさんは目標を5,000万円に再設定し、以下の行動を取りました。

- 入金力アップ:転職で年収を50万円アップし、月の投資額を2万円→5万円に増額

- 固定費削減:保険見直しとサブスク整理で月1万円を追加投資に回す

- ボーナス活用:年2回のボーナスから各10万円を一括投資

- 合計:月6万円+年20万円 = 年間92万円の投資

結果(After)

- シミュレーション:月6万円 × 25年 × 年利5% ≒ 3,570万円

- ボーナス分:年20万円 × 25年 × 年利5% ≒ 953万円

- 合計見込み:約4,500万円(60歳時点)

- 心境変化:「これなら達成できる」とモチベーション回復

Bさんは「億り人じゃなくても、4,500万円あれば60歳以降の選択肢が広がる。定年後も働くかどうかを自分で決められるのが大きい」と話しています。

インデックス投資の心理的ハードルを乗り越える

インデックス投資を長期間継続するうえで、最も難しいのは心理面のコントロールです。

相場が下落すると「このまま続けて大丈夫だろうか」と不安になりますし、上昇が続くと「もっと投資額を増やすべきでは」と焦りが生まれます。

暴落時に売らないための準備

リーマンショック(2008年)やコロナショック(2020年)では、インデックスファンドも一時的に30〜50%下落しました。

このとき「狼狽売り」をした人は、その後の回復局面で大きな機会損失を被っています。

暴落時に売らないための心構えとして、以下を意識しておきましょう。

- 投資は余剰資金で行う:生活費や緊急予備資金は別に確保しておく

- 下落時は「安く買える機会」と捉える:積立投資なら平均取得単価が下がるメリットがある

- 過去の回復実績を確認しておく:S&P500やMSCI ACWIは過去のすべての暴落から回復している

情報との付き合い方

SNSでは「今が買い時」「暴落が来る」といった情報が毎日のように流れてきます。

しかし、インデックス投資の基本は「市場のタイミングを読まないこと」です。

短期的なノイズに惑わされず、淡々と積立を続ける姿勢が重要です。

マーケットの動向に一喜一憂しないためにも、資産形成中のお金の使い方を明確にしておくと心理的な安定につながります。

おすすめの証券口座

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

インデックス投資だけで億り人になることは、不可能ではありませんが、多くの会社員にとっては非現実的な時間とコストがかかるという現実があります。

本記事のポイントを整理します。

- 月3万円の積立では30年かけても約2,500万円、億り人には届かない

- 億り人になった人の多くは、高い入金力か長い投資期間が前提にある

- 会社員は「準富裕層(3,000〜5,000万円)」を目標にするのが現実的

- 入金力アップ・固定費削減・ボーナス活用で投資額を増やす戦略が有効

大切なのは、「億り人」という言葉に振り回されず、自分のペースで着実に資産を積み上げることです。

3,000万円でも5,000万円でも、将来の選択肢は確実に広がります。

今日からできる一歩を踏み出してみてください。