お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「なんとなく契約しているサブスクが多いけど、どれを解約すればいいか分からない…」そんな悩みを抱えている会社員の方は多いのではないでしょうか。

実は、平均的な会社員は月に5,000〜8,000円のサブスク費用を払っていると言われています。その中には、ほとんど使っていないサービスや、重複しているサービスが含まれていることも珍しくありません。

この記事では、サブスクリプションサービスを整理して年間3万円以上を節約するための具体的なチェックリストと判断基準をお伝えします。削減した固定費は資産形成に回せば、将来の自分への投資になります。実際にこの記事で紹介するAさんの事例では、約2時間の見直し作業で年間約5万円の削減に成功しています。

サブスク見直しが家計に与えるインパクト

サブスクリプションサービスは「月額500円」「月額1,000円」と一見少額に見えますが、年間で計算すると大きな金額になります。これが「固定費削減」で最も効果が出やすいカテゴリと言われる理由です。

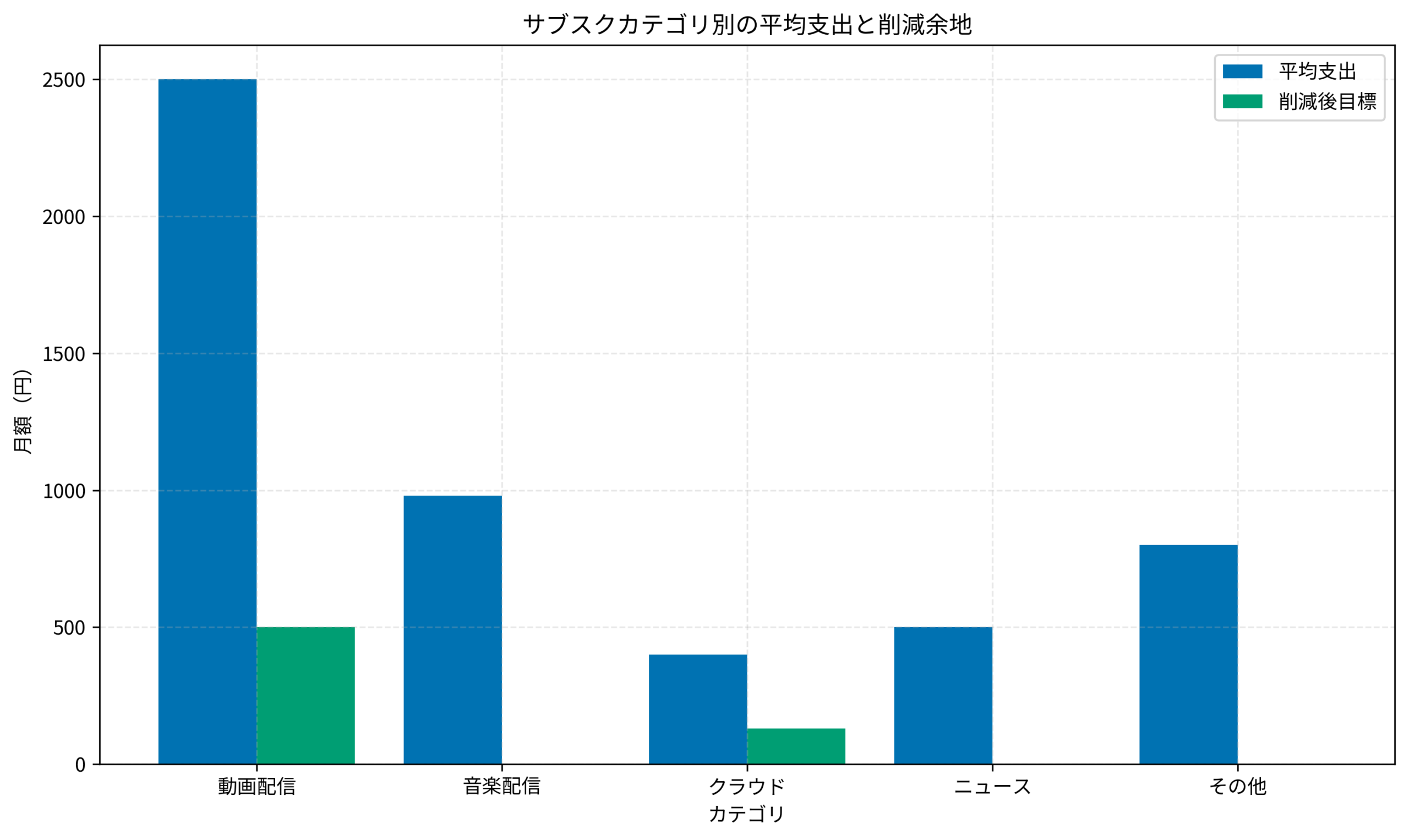

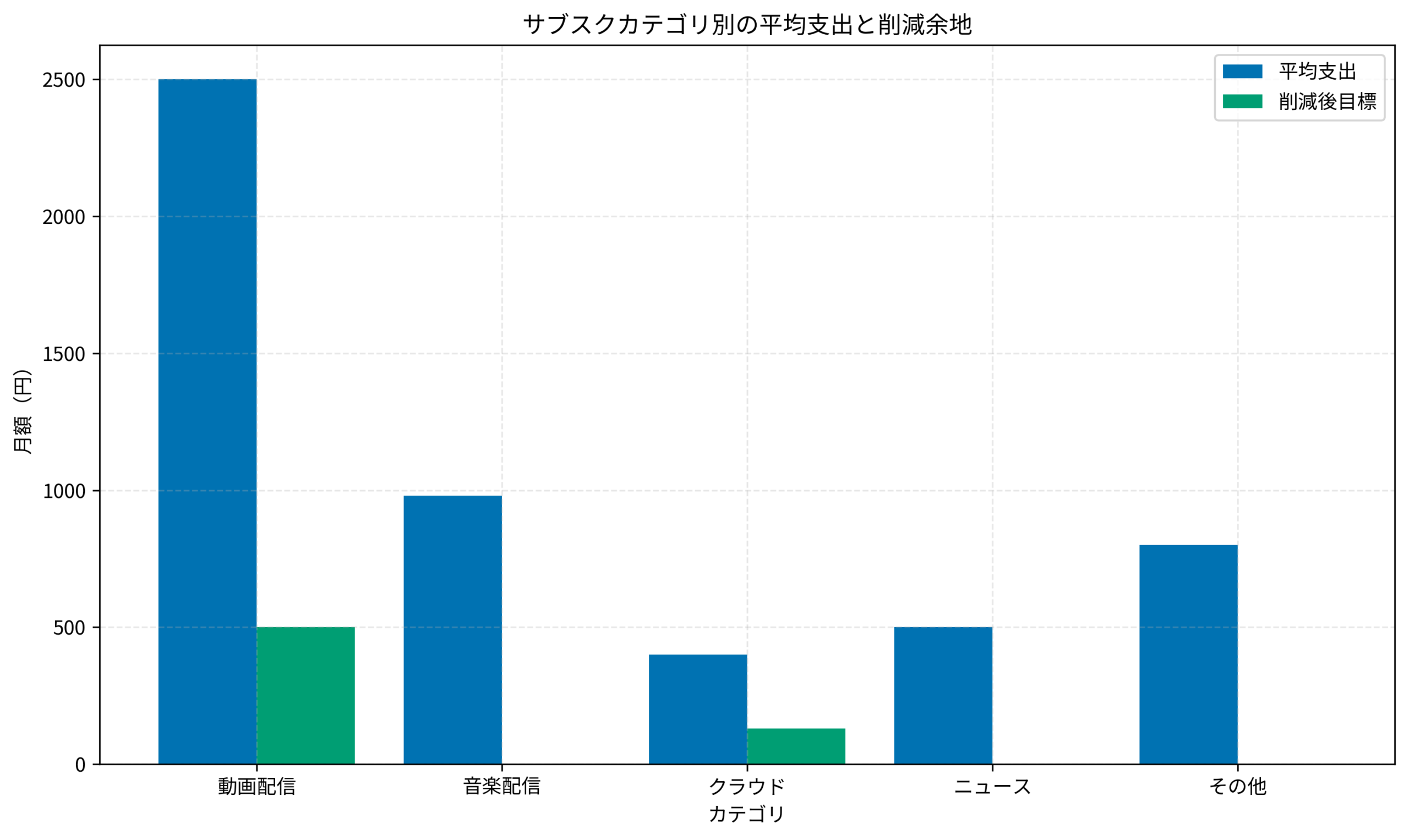

たとえば、以下のようなサービスに加入しているケースを考えてみましょう。

- 動画配信サービス:月額1,500円 × 12ヶ月 = 年間18,000円

- 音楽配信サービス:月額1,000円 × 12ヶ月 = 年間12,000円

- クラウドストレージ:月額400円 × 12ヶ月 = 年間4,800円

- ニュースアプリ:月額500円 × 12ヶ月 = 年間6,000円

- その他(ゲーム・健康管理等):月額800円 × 12ヶ月 = 年間9,600円

合計すると年間約50,000円です。このうち半分でも削減できれば、年間25,000円の節約になり、iDeCoや積立NISAに回す原資を確保できます。

見落としがちなサブスクリストの洗い出し方法

まずは現在契約しているサブスクをすべて洗い出すことから始めましょう。意外と忘れているサービスがあるものです。実際、多くの人が「契約していたことすら忘れていた」というサービスを1〜2個発見しています。

クレジットカード明細を3ヶ月分チェック

クレジットカードの利用明細を過去3ヶ月分確認し、毎月同じ金額が引き落とされているものをリストアップします。年払いのサービスも見逃さないよう、可能であれは12ヶ月分を確認するのがベストです。多くのカード会社はWeb明細を提供しているので、スマホアプリから簡単に確認できます。

スマホの「サブスクリプション管理」機能を活用

iPhoneなら「設定」→「Apple ID」→「サブスクリプション」、Androidなら「Google Play」→「お支払いと定期購入」→「定期購入」から、アプリ経由で契約しているサブスクを一覧で確認できます。

見落としやすいサブスクの例

以下のようなサービスは特に見落としやすいので注意が必要です。

- 年払いにしたまま忘れているサービス

- 無料期間終了後に自動課金が始まったサービス

- 家族が契約して共有しているサービス(重複の可能性)

- ECサイトのプライム会員系サービス

- オンラインストレージや写真バックアップ

銀行口座の使い分けと同様に、支出の「見える化」がサブスク整理の第一歩です。

カテゴリ別の見直し判断基準

洗い出したサブスクは、カテゴリごとに「継続」「解約」「ダウングレード」を判断していきます。以下の基準を参考にしてください。判断に迷ったら「過去1ヶ月で何回使ったか」を思い出すのがポイントです。1回も使っていなければ解約候補、週1回以上使っていれば継続と考えましょう。

動画配信サービス(Netflix・Amazon Prime・Disney+など)

- 継続:週に2時間以上視聴している

- 解約検討:月に1〜2本しか見ていない

- ダウングレード:広告ありプランで十分な場合

複数の動画配信サービスに加入している場合は、1つに絞って月ごとに乗り換えるという方法も有効です。たとえば「Netflixを解約してDisney+に切り替え、衛派の見たい作品がなくなったらまたNetflixに戻る」といった選び方もできます。

音楽配信サービス(Spotify・Apple Music・Amazon Musicなど)

- 継続:毎日の通勤で聴いている

- 解約検討:月に数回しか使わない

- 代替案:無料プランやYouTube Musicの無料版で代用

クラウドストレージ(iCloud・Google One・Dropboxなど)

- 継続:仕事や写真バックアップで必須

- 解約検討:無料枠(5GB〜15GB)で収まる使い方

- ダウングレード:不要なファイルを削除して容量を減らす

生活改善アイテムに投資する前に、まずは無駄な支出を減らすことが優先です。

ケーススタディ:Aさんが年間3.6万円を削減した方法

Aさん(32歳・会社員・年収450万円)は、なんとなく契約していたサブスクを一度見直すことにしました。

状況(Before)

- 動画配信:Netflix(月1,490円)+Amazon Prime(月500円)+Disney+(月990円)= 月2,980円

- 音楽配信:Spotify Premium(月980円)

- クラウド:iCloud 50GB(月130円)+Google One 100GB(月250円)= 月380円

- その他:ニュースアプリ(月500円)、フィットネスアプリ(月480円)= 月980円

- 合計:月5,320円(年間約64,000円)

行動(Action)

Aさんは以下のように整理しました。約2時間かけてリストアップから解約手続きまで完了しました。

- 動画配信をAmazon Primeのみに統一し、Netflix・Disney+を解約(月2,480円削減)

- Spotifyを無料プランに切り替えました(月980円削減)

- クラウドはiCloudのみに統一し、Google Oneを解約しました(月250円削減)

- ニュースアプリを解約し、無料ニュースサイトで代用することで節約(月500円削減)

結果(After)

結果として、Aさんの固定費は大幅に改善されました。

- 月額:5,320円 → 1,110円になりました(月4,210円削減)

- 年間削減額:約50,500円を達成

- 削減分のうち月3,000円を積立NISAに回すようになりました

- 年間36,000円が資産形成に回るようになりました

Aさんは「動画は1つあれば十分だし、音楽も無料プランで不便を感じなかった。もっと早く見直せばよかった」と振り返っています。

削減した固定費を資産形成に回す仕組み

サブスク整理で浮いたお金は、そのまま使わずに資産形成に回す仕組みを作ることが大切です。「浮いたお金がいつの間にか消えていた」では意味がありません。最も効果的なのは、給料日に自動的に投資口座に振り込まれる設定をすることです。一度設定すれば意志力に頼らず自動的に資産が積み上がります。

自動積立設定のすすめ

削減した金額分を、毎月自動的に投資に回す設定をしておきましょう。たとえば月3,000円を積立NISAで20年間運用した場合、年利5%なら約120万円になります。「たった月3,000円」と侵りがちですが、20年という時間と複利の力が加わると、元本の約2倍に成長する可能性があります。

おすすめの振り分け方

- 月1,000円〜2,000円:積立NISAの追加投資

- 月1,000円:iDeCoの掛金増額(余裕があれば)

- 残り:生活防衛資金の積み増し

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

サブスクリプションサービスは便利ですが、放置すると家計を圧迫する「見えない固定費」になりがちです。本記事のポイントを整理すると、以下の3点です。

- まずは全サブスクをリストアップし、カード明細とスマホ設定を確認する

- カテゴリごとに「継続・解約・ダウングレード」を判断する(使用頻度が基準)

- 削減した固定費は自動積立で資産形成に回す仕組みを作る

年間3万円の節約は、決して難しいことではありません。むしろ、今回紹介したAさんのように年間5万円以上の削減も十分に可能です。今日から始められる「サブスク整理」で、家計をスッキリさせてみてください。