お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「今年こそは100万円貯めるぞ」

毎年のようにお正月にそう誓っては、年末に「あれ、今年も全然貯まってない……」とため息をつく。そんな経験はありませんか?

かつての僕もそうでした。「なんとなく頑張れば貯まるだろう」という甘い考えで、具体的な計画もないまま1年を過ごし、結局いつも通りの口座残高を見てガッカリする繰り返し。

お正月特有の「やる気」は、日常生活に戻るとすぐに消え去ってしまうのです。

しかし、ある年から「3つの数字」だけを管理するようにしたところ、驚くほどスムーズに資産が増え始めました。気合や根性ではなく、仕組みで管理することで、ストレスなく目標を達成できるようになったのです。

心理的ハードルを極限まで下げた「会社員のための」メソッドです。

本記事では、過去の僕のような失敗を繰り返さないために、会社員が新年に資産形成を加速させるための「正しい年間目標の立て方」を解説します。

会社員の目標設定が「絵に描いた餅」に終わる3つの理由

なぜ、多くのお金の目標は達成されないのでしょうか。意志が弱いからではありません。目標の立て方そのものに問題があるケースがほとんどです。

人間の脳は「遠くの大きな利益」よりも「目の前の小さな快楽」を優先するようにできています(現在バイアス)。これに対抗するには、正しい設計が必要です。

目標が「具体的」ではないから

「できるだけ貯金する」「無駄遣いを減らす」といった目標は、行動指針になりません。

「できるだけ」とはどのくらいでしょうか?「無駄遣い」の定義は何でしょうか?

脳は曖昧な指示を無視します。「いつまでに」「いくら」「何のために」という具体的な数字が必要です。

例えば「旅行のために」ではなく「8月のハワイ旅行のために30万円」と決めることで、初めて脳は「毎月いくら必要か」を計算し始めます。

「月単位」の管理に落とし込めていないから

「年間100万円」という目標は遠すぎます。1年後のゴールだけを見ていると、1月や2月の時点では「まだ時間があるから大丈夫」と油断してしまいます。

これを「月8.3万円」と分解し、さらに「給料から○万円、ボーナスから○万円」とブレイクダウンしなければ、日々の行動は変わりません。

今日のランチ代を節約することが、年間目標にどう繋がっているのかが見えなければ、節約のモチベーションは続きません。

モニタリング(振り返り)をしていないから

一度立てた目標を、手帳に書いたまま忘れていませんか?定期的に進捗を確認し、修正するプロセス(PDCA)がないと、ズレに気づいたときには手遅れになります。

ビジネスの現場では当たり前に行っている「予実管理」を、家計でも行う必要があります。

「今月は少し使いすぎたから、来月は少し引き締めよう」という微調整を繰り返すことでしか、ゴールには到達できません。

新年を飛躍させる目標は「3つの数字」だけでいい

複雑な家計簿をつける必要はありません。管理すべき核心となる数字は3つだけです。

これらさえ決めてしまえば、あとは日々の細かい支出に神経質になる必要はありません。

毎月の「先取り貯蓄額」

これが最も重要です。収入が入ったら即座に別口座に移す金額。これを死守することで、残りの金額で生活する習慣が身につきます。

経済学には「パーキンソンの法則」というものがあり、「支出は収入の額まで膨張する」と言われています。

つまり、「生活費が余ったら貯金」しようとしても、人間は無意識にお金を使い切ってしまうのです。

強制的に天引きすることで、最初から「なかったこと」にするのが最強の攻略法です。

年間の「貯蓄率」

「貯蓄額 ÷ 手取り収入 × 100」で算出されるパーセンテージです。

金額だけだと、昇給して生活レベルが上がったことに気づきにくいですが、率で管理すれば「収入増=資産形成加速」に直結します。

例えば手取り300万円で貯金30万円なら貯蓄率10%。手取り500万円になっても貯金30万円なら貯蓄率は6%に下がっています。

これは生活レベルが肥大化している証拠です。

まずは20%を目指し、慣れてきたら黄金比率と言われる25%〜30%を目指しましょう。

運用資産の「期待利回り(目安)」

投資をしている場合は、現実的な利回り(例えば年率4〜5%)を想定しておきます。これを含めて「年末の資産着地見込み」を計算します。

ただし、市場環境はコントロールできないので、あくまで「長期計画の前提」として扱います。

過度な利回り(年利20%など)を目標にすると、無理なハイリスク投資に手を出し、逆に資産を減らす原因になります。

インデックス投資の平均的なリターンをベースに、堅実な数字を置きましょう。

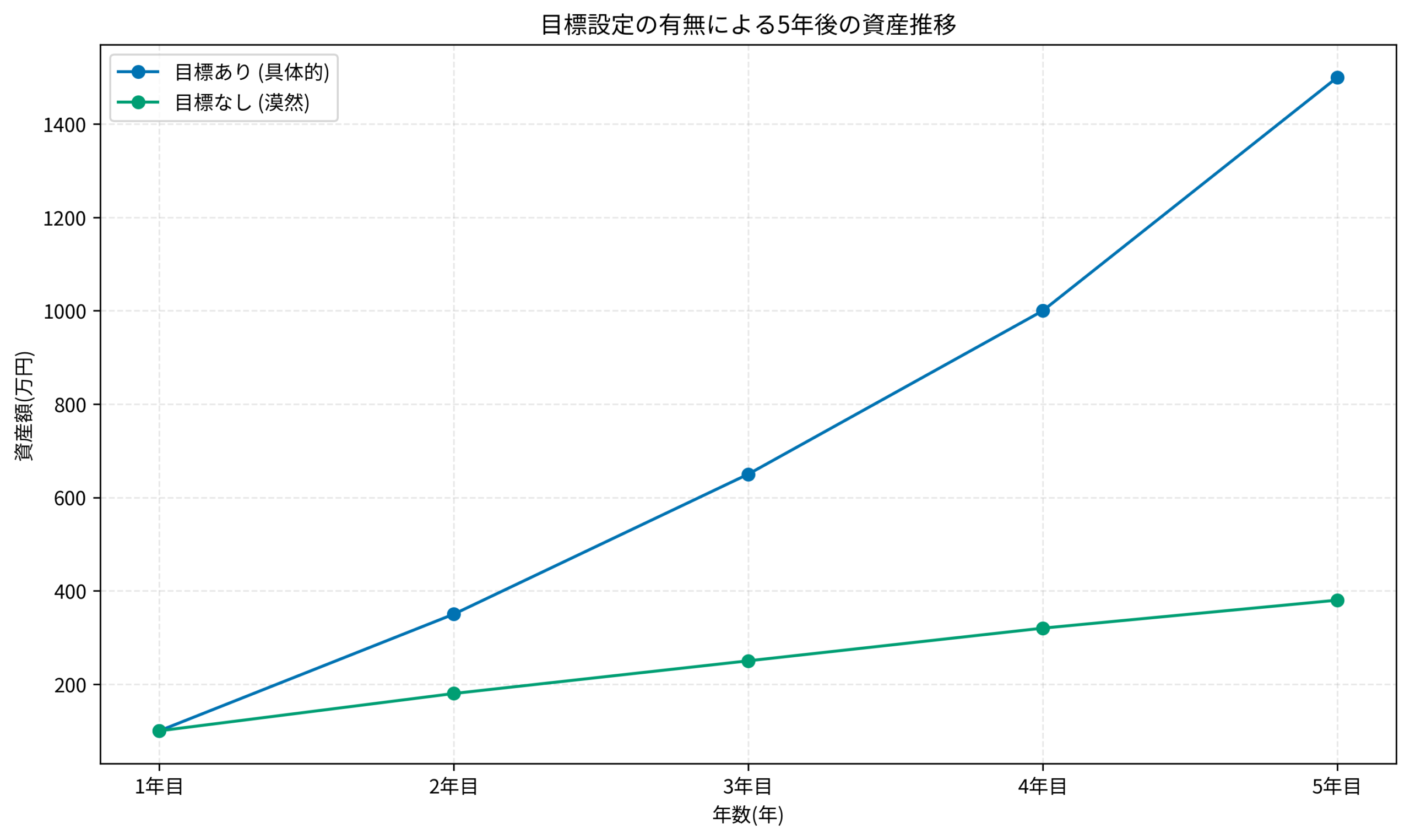

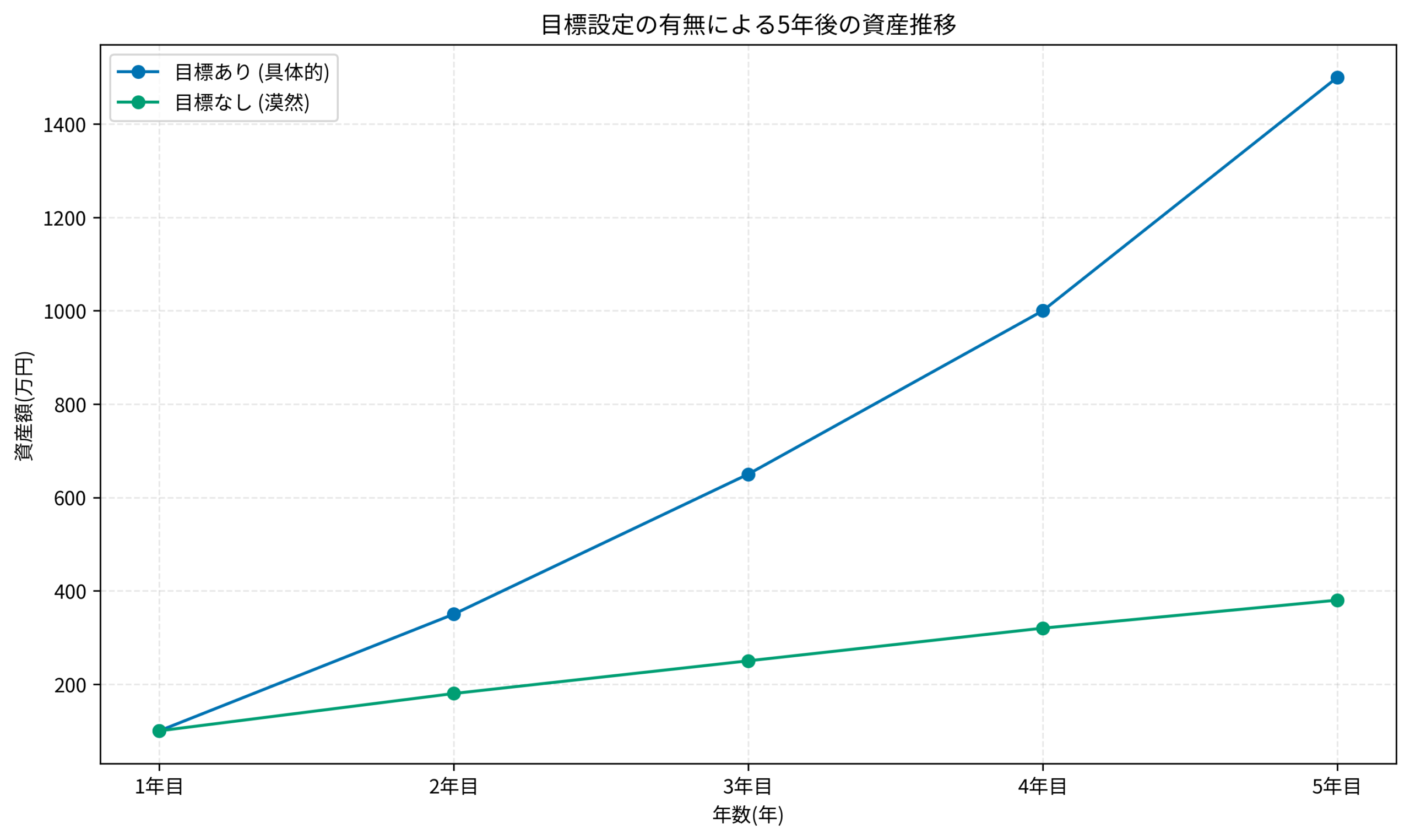

以下は、目標を明確にした場合としなかった場合の、5年後の資産推移のシミュレーションです。

目標を設定し、毎月の積立額と利回りを管理するだけで、数年後にはこれだけの差が開きます。

目標がない場合(青線)は、年によって貯金額がバラバラで、複利の効果も薄いため、資産の伸びが鈍化しています。

一方、目標あり(オレンジ線)は、計画的な入金と複利効果で指数関数的に伸びていきます。

【ケーススタディ】漠然とした「貯金」をやめたら年間100万円増えた話

ここで、実際に目標設定を変えることで成果が出たAさん(32歳・会社員)の事例を紹介します。

Aさんは真面目に働いていましたが、マネーリテラシーは高くなく、「入ってきたお金はあるだけ使う」タイプでした。

Before(見直し前)

- 年収: 450万円(手取り約350万円)

- 貯蓄状況: 年間20〜30万円程度(余った分だけ)

- 悩み: 「飲み会や趣味に使ってしまい、気づくと給料日前はカツカツ。ボーナスもクレジットカードの支払いで消えていく。」

- 心理状態: 「将来が不安だけど、何をどうすればいいかわからない」

Action(実行したこと)

- 先取り貯蓄額の設定: 手取り月23万円のうち、月5万円を強制的に証券口座へ自動送金設定。

- ボーナス配分: 年2回の手取り各40万円のうち、20万円ずつ(計40万円)を絶対に手を付けない定期預金と投資へ。

- 見える化: 3ヶ月に1回、Excelで資産残高を入力し、前月比を確認する「資産管理デー」を設けた。夫婦でケーキを食べながら行うことでポジティブなイベントにした。

After(1年後)

- 月積立: 5万円 × 12ヶ月 = 60万円

- ボーナス: 20万円 × 2回 = 40万円

- 運用益: つみたてNISAでの順調な運用益を含め、年間資産増加額は約110万円に!

- 変化: 「自分でも100万円貯められた!」という自信がつき、無駄な飲み会を断る基準ができた。

Aさんは「最初に引かれるので、残りのお金で工夫して遊ぶようになった。意外とストレスはなかった。むしろ、通帳の数字が増えていくのが楽しくて、もっと節約したくなった」と語っています。

これが「仕組み化」の威力です。意思の力で我慢するのではなく、環境を変えることで自然と行動が変わるのです。

意志力に頼らない「自動化システム」の構築手順

目標を決めたら、あとは実行を「自動化」します。毎月手動で振替作業をしていては、意志力が消耗し、いつかサボってしまいます。

一度設定するだけで、あとは全自動で資産が増えていく「マネーマシン」を作りましょう。

給与振込口座から自動入金

給与が入る口座と、貯蓄・投資用の口座を分けている人は多いと思います。しかし、毎月ATMで引き出して入金していませんか?

住信SBIネット銀行の「定額自動入金」などを使うと、他行の口座から指定金額を毎月自動で引き落とし、入金してくれます。手数料は無料です。

これにより、「うっかり使い込んでしまった」というリスクをゼロにできます。

クレジットカード積立

新NISAのつみたて投資枠はクレカ積立一択です。ポイントも貯まりますし、一度設定すれば自動で投資が続きます。

証券口座にお金を入金する手間さえ不要になります。

SBI証券×三井住友カード、楽天証券×楽天カードなどが代表的です。まだ設定していない方は、この正月に必ず設定しましょう。

固定費の引き落とし管理

サブスクや光熱費はマネーフォワードMEなどで一元管理し、無駄が出たら即解約できる検知体制を作ります。

「使っていないのに払い続けているサブスク」はありませんか?

家計簿アプリと連携させておけば、「今月は通信費が高いな」とすぐに気づけます。気づくことさえできれば、対策は簡単です。

この「仕組み」さえ作ってしまえば、あとは毎月ほったらかしで目標に向かって進んでいきます。

忙しい会社員こそ、お金の管理に時間をかけるべきではありません。

3ヶ月に一度の「進捗確認」が成否を分ける

年始に立てた目標も、放置すれば忘れます。人間の記憶力やモチベーションはそこまで強くありません。

おすすめは「四半期(3ヶ月)ごとのチェック」です。スマホのカレンダーに「資産チェック」と予定を入れておきましょう。

- 3月末:1〜3月の貯蓄額は計画通りか?想定外の出費はなかったか?

- 6月末:ボーナスは計画通り配分できたか?上半期の達成率は50%を超えているか?

- 9月末:年末に向けてラストスパートの準備。ふるさと納税の枠確認など。

- 12月末:年間の総括と、来年の目標設定。

このとき、もし進捗が遅れていても自分を責める必要はありません。「なぜ遅れたか(突発的な出費?使いすぎ?)」を分析し、リカバリープランを立てれば良いのです。

例えば「3月は車検があったから貯金できなかった。その分、夏のボーナスから多めに補填しよう」といった柔軟な対応が可能です。

不安な場合は、定期的にFPなどの専門家に相談し、軌道修正のアドバイスをもらうのも有効です。自分一人で抱え込まず、プロの知見を借りることで、より確実なルートを選ぶことができます。

保険の見直しで月々の固定費を大幅に削減できる可能性があります。

| 比較項目 | みんなの生命保険 | 保険ガーデン |

|---|---|---|

| 特徴 | 何度でも相談無料FP紹介実績45万件 | 貯蓄・家計プラン学資保険にも強い |

| 相談形式 | オンライン/カフェ/自宅 | オンライン/訪問 |

| FPの質 | ストップコール制度あり | 人柄重視の採用 |

| おすすめ度 | 保険料を下げたいなら | 教育費相談なら |

| 公式サイト | 無料相談する | 無料相談する |

まとめ

新年を「資産形成の飛躍の年」にするためには、気合ではなく「明確な目標(3つの数字)」と「自動化システム」が必要です。

- 目標を「先取り額」「貯蓄率」「期待利回り」で数値化する。

- 数値を達成するための仕組み(自動振替・NISA設定)を作る。

- 定期的に振り返り、ズレを修正する。

このサイクルを回すだけで、あなたの資産は着実に増えていきます。

未来の自分のために、今すぐにできることから始めましょう。まずは手帳を開き、今年の「3つの数字」を書き出すことです。

その小さな一歩が、数年後には大きな資産となってあなたを助けてくれるはずです。

見直しだけで年間5万円浮いた!会社員が入るべき保険・不要な保険の判断基準

会社員が知っておくべきFIRE後の出口戦略:4%ルールの仕組みと注意点

会社員が資産5,000万円を目指す『準富裕層』到達ロードマップ

おすすめの参考書籍:

年収200万円からの貯金生活宣言