お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

FIRE後の出口戦略で最も重要なのは「いつ・いくら取り崩すか」のルールを決めておくことです。

「4%ルール」は、その指標として世界中で参考にされている取り崩し戦略の一つなんですね。

「資産形成を頑張っているけど、いざFIREしたらどうやってお金を使えばいいの?」

「せっかく貯めた資産が減っていくのが怖くて使えない気がする…」

こんな不安を抱えている方、意外と多いのではないでしょうか。

実は、資産を「貯める」のと「使う」のでは、全く違う心理的ハードルがあるんです。

この記事では、会社員のうちに知っておきたいFIRE後の出口戦略と、4%ルールの仕組み・注意点をわかりやすく解説します。

4%ルールとは?FIRE後の資産取り崩しの基本

4%ルールとは、毎年、資産残高の4%を取り崩しても、30年間は資産が枯渇しないという研究結果に基づいた取り崩し戦略です。

1994年にアメリカのファイナンシャルプランナー、ウィリアム・ベンゲン氏が発表した「トリニティ・スタディ」という研究がもとになっています。

4%ルールの基本的な仕組み

具体的には、次のような計算になります。

- 5,000万円の資産があれば、年間200万円(月約16.6万円)を取り崩せる

- 7,500万円の資産があれば、年間300万円(月25万円)を取り崩せる

- 1億円の資産があれば、年間400万円(月約33万円)を取り崩せる

この研究は、株式と債券を50:50で保有し、インフレ調整しながら取り崩すことを前提としています。

過去のデータでは、この方法で30年間資産を維持できた確率は約95%とされています。

4%ルールが生まれた背景

もともとアメリカでは「いつまで資金が持つか分からない」という老後の不安が大きな問題でした。

特に長寿化が進む中、「資産寿命」をいかに延ばすかは切実なテーマだったんですね。

4%ルールは、その答えの一つとして広く受け入れられました。

日本でもFIREブームとともに注目されるようになり、資産形成の「出口」を考える際の目安として参考にされています。

インデックス投資の出口戦略についてはこちらの記事で詳しく解説しています。

4%ルールを日本で適用する際の注意点

4%ルールはアメリカの研究に基づいているため、そのまま日本に適用するには注意が必要です。

日本特有の事情を考慮しないと、想定より早く資産が減ってしまう可能性があります。

注意点①:為替リスク

日本人が海外資産(米国株など)に投資している場合、円高になると資産の評価額が目減りします。

例えば、1ドル=150円のときに買った資産が、1ドル=100円になると、円換算で約33%も価値が下がってしまうんですね。

FIRE後に生活費を円で支払う場合、為替の変動は無視できないリスクです。

注意点②:インフレ率の違い

4%ルールの研究はアメリカのインフレ率を前提にしています。

日本は長らくデフレ・低インフレが続いてきましたが、2022年以降は物価上昇が顕著になっています。

今後、インフレが継続する場合、4%では足りなくなる可能性があることを頭に入れておきましょう。

注意点③:税金と社会保険料

日本では、株式の売却益に約20%の税金がかかります。

さらに、FIRE後は国民健康保険や国民年金の負担も自分で支払う必要があります。

取り崩し額の20〜30%は税金や社会保険料でなくなると考えると、実際の手取りは少なくなることを計算に入れるべきです。

社会保険料の仕組みについてはこちらの記事で詳しく解説しています。

4%ルールのシミュレーション:資産はどう推移する?

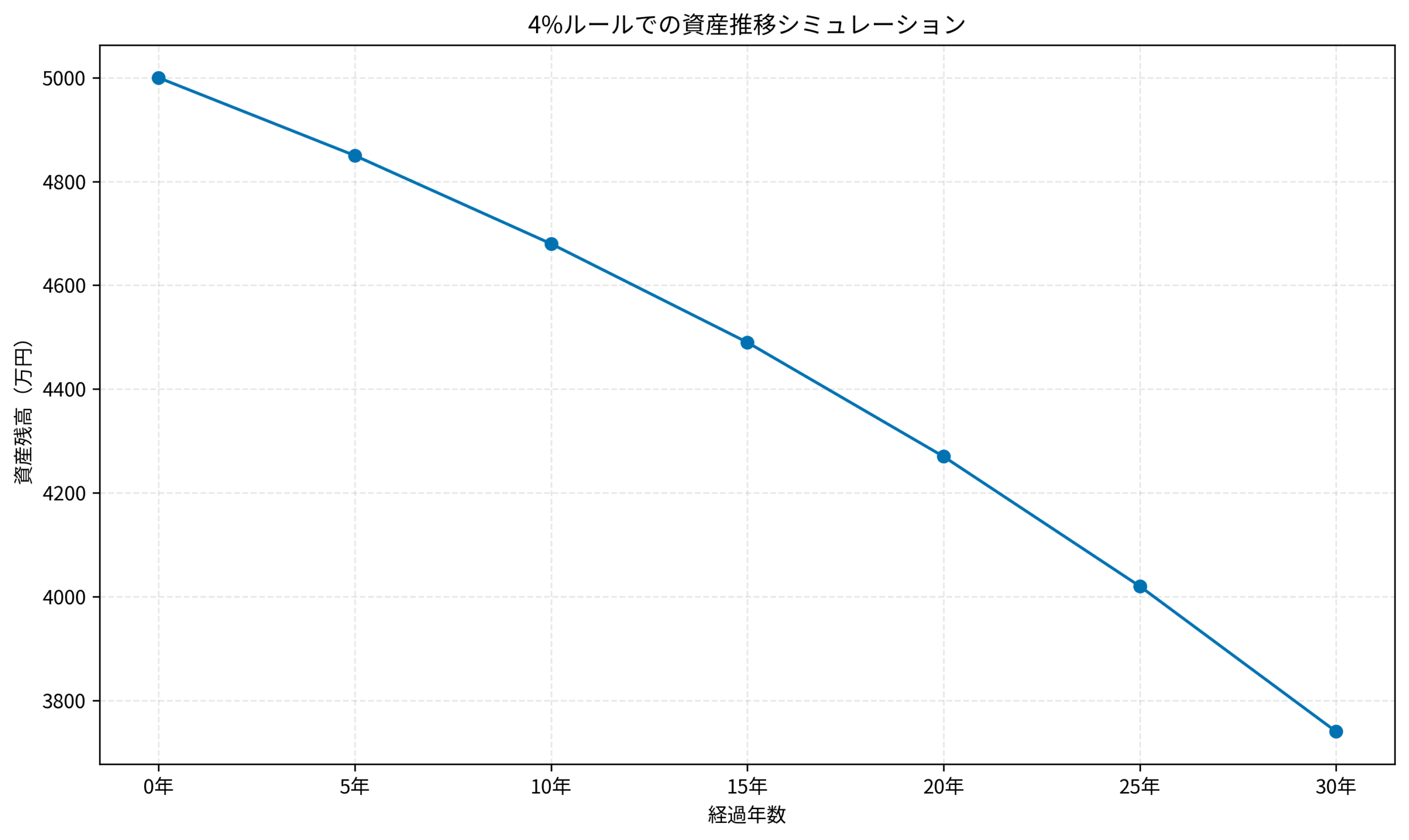

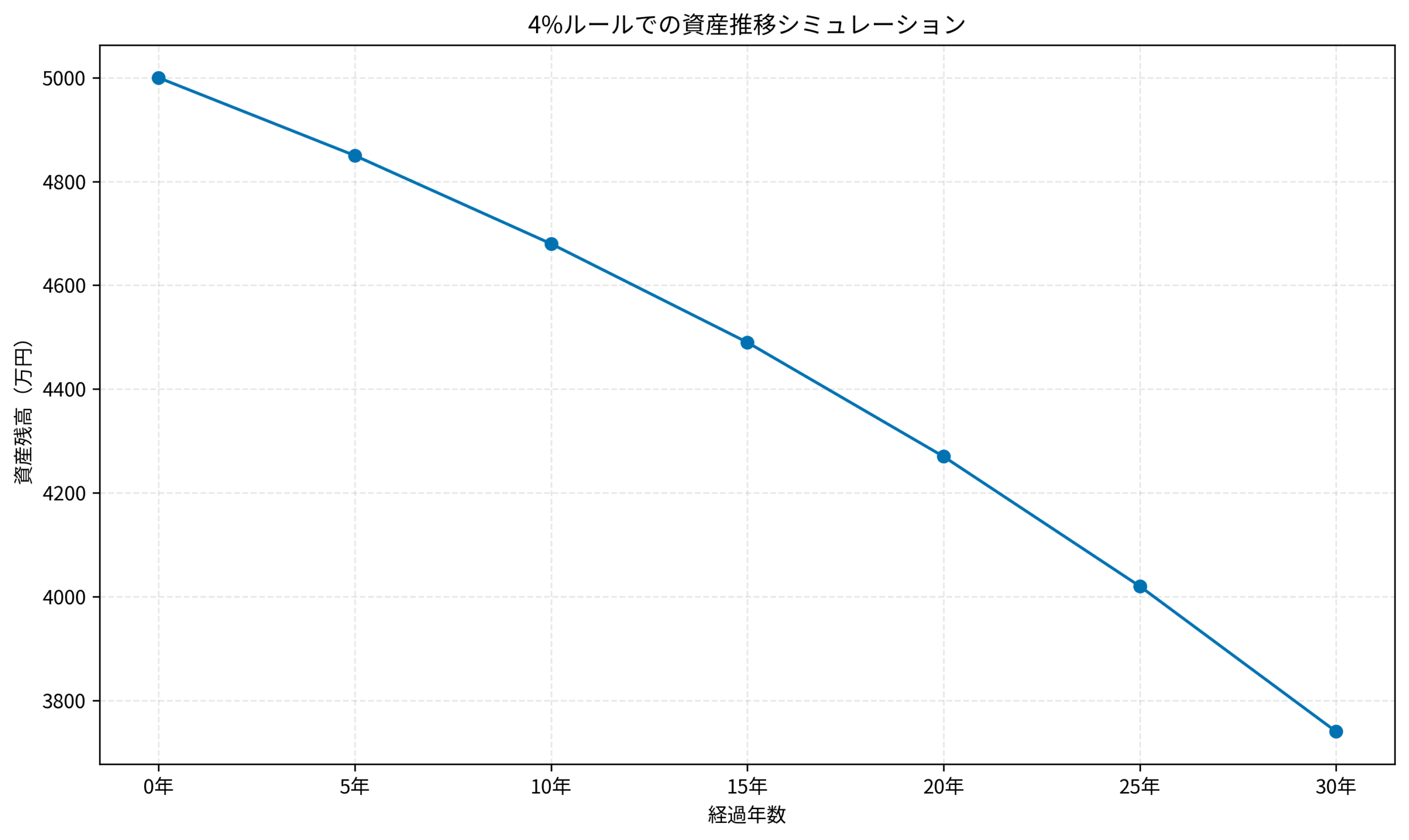

ここで、実際に4%ルールで取り崩した場合の資産推移をシミュレーションしてみましょう。

初期資産5,000万円で、年間200万円(4%)を取り崩すケースを考えます。

上のグラフを見ると、取り崩しのみ(運用しない場合)は30年後に約3,740万円まで減少します。

一方、年利3%で運用を続けながら取り崩す場合は、30年後でも6,400万円以上を維持できる可能性があります。

運用を続けることの重要性

この差は、FIRE後も資産運用を続けるかどうかで大きく変わってきます。

「もう働かないから安全資産に全振り」ではなく、一定割合をインデックス投資で運用し続けることで、資産寿命を延ばせるんですね。

もちろん、リスク許容度は個人差があるので、株式100%である必要はありません。

自分のリスク許容度に合わせて、株式と債券(または現金)のバランスを調整することが大切です。

シーケンス・オブ・リターンズ・リスク

ただし、注意点があります。

FIRE直後に暴落が来ると、資産の回復が難しくなるという「シーケンス・オブ・リターンズ・リスク」があります。

例えば、5,000万円からスタートして初年度に30%暴落すると、3,500万円に減ってしまいます。

そこから200万円を取り崩すと3,300万円。

元の5,000万円に戻るには約50%の上昇が必要で、単純計算では数年かかることも。

この対策として、2〜3年分の生活費を現金で確保しておく「バケツ戦略」が有効です。

相場の下落に対するマインドセットについてはこちらの記事で詳しく解説しています。

ケーススタディ:Aさん(40代会社員)の出口戦略準備

ここでは、実際にFIREを目指している会社員Aさんのケーススタディを紹介します。

状況(Before)

- 年齢:42歳、独身

- 年収:650万円(手取り約500万円)

- 資産:3,800万円(インデックス投資80%、現金20%)

- 目標:50歳までに5,000万円を貯めてサイドFIRE

- 月の生活費:18万円(年間216万円)

Aさんは「5,000万円あれば4%ルールで年200万円取り崩せるから、月16万円は確保できる」と考えていました。

残りはパートや副業で補えばいいという計画です。

行動(Action)

しかし、出口戦略を詳しく調べるうちに、Aさんは次のことに気づきました。

- 税金と社会保険料を考えると、手取りは160万円程度になる

- 為替リスクを考えると、3.5%ルールで計算したほうが安全

- FIRE直後の暴落リスクに備えて、現金比率を上げたほうがいい

そこでAさんは、楽天証券のシミュレーションツールを導入し、Excelで自作した取り崩し計算シートに切り替えて複数パターンの資産推移を比較しました。

その結果、次のように計画を修正することにしました。

- 目標資産を6,000万円に上方修正(3.5%で年210万円を確保)

- ポートフォリオを株式70%・現金30%に変更し(2〜3年分の生活費を確保)

- 毎月の積立額を3万円から5万円に変更し(目標達成までの期間を短縮)

- 50歳でサイドFIREではなく、52〜53歳に延期

結果(After)

計画を見直したことで、Aさんは次のような安心感を得ました。

- 税金・保険料込みでも年180万円の手取りを確保できる見込み

- FIRE直後に暴落が来ても、3年は現金で生活できる

- 目標が明確になり、モチベーションが維持しやすくなった

「最初は5,000万円でFIREできると思っていましたが、出口戦略を詳しく考えると6,000万円は欲しいと気づきました。

でも、その2年間を追加で働くことで、FIRE後の不安がかなり減りました」とAさんは語っています。

サイドFIREの計画についてはこちらの記事で詳しく解説しています。

会社員のうちにやっておくべき出口戦略の準備

FIREはゴールではなく、新しい生活のスタートです。

会社員のうちから出口戦略を考えておくことで、より現実的で安心なFIRE計画を立てられます。

準備①:取り崩しシミュレーションをしてみる

Excelやスプレッドシートで、自分の目標資産額・取り崩し率・運用利回りを入れてシミュレーションしてみましょう。

「30年後に資産がいくら残るか」を可視化することで、目標額が妥当かどうかを確認できます。

準備②:税金・社会保険料を計算しておく

FIRE後は、健康保険料・国民年金・住民税などを自分で支払う必要があります。

これらのコストを把握しておかないと、「思ったより手取りが少ない」ということになりかねません。

特に、住民税は前年所得に基づいて課税されるため、FIRE初年度は会社員時代の高い税金を払う必要があります。

この「1年目の罠」に注意しましょう。

準備③:現金クッションを確保する

FIRE時には、2〜3年分の生活費を現金や短期債券で確保しておくのがおすすめです。

これにより、FIRE直後に暴落が来ても、慌てて安値で売却する必要がなくなります。

生活防衛資金の考え方についてはこちらの記事で詳しく解説しています。

資産形成に役立つ証券口座を比較する

FIRE達成には長期投資が不可欠です。

手数料の安い証券口座で効率的に資産を増やしましょう。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

この記事では、FIRE後の出口戦略として広く知られる「4%ルール」の仕組みと注意点を解説しました。

- 4%ルールは、毎年資産の4%を取り崩しても30年間持つという研究結果に基づいた戦略

- 日本で適用する際は、為替リスク・税金・社会保険料を考慮して「3〜3.5%」で計算するのが安全

- FIRE後も運用を続けることで、資産寿命を大きく延ばせる可能性がある

- シーケンス・オブ・リターンズ・リスクに備えて、2〜3年分の現金クッションを確保しておく

- 会社員のうちから出口戦略を考え、取り崩しシミュレーションや税金計算をしておくことが大切

資産を「貯める」ことに集中しがちですが、「使う」ことも同じくらい重要です。

今日から出口戦略を意識して、より安心できるFIRE計画を立ててみてください。