お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「節約しないといけないのは分かっているけど、生活の質を下げたくない…」

そんな気持ち、とてもよく分かります。

実際、ある30代会社員のBさんは、毎月の給料日前になると口座残高が数千円になることが続いていました。

「このままではマズい」と思い節約を始めたものの、食費を削ったり趣味を我慢したりする生活に疲れてしまい、3ヶ月と続かなかったそうです。

しかしBさんは、視点を変えて「固定費の見直し」を中心にした節約に切り替えたところ、生活の質を全く下げることなく月3万円の節約に成功しました。

この記事では、Bさんのような事例を参考に、会社員が無理なく月3万円を節約する具体的な方法と、それを継続するコツを解説します。

節約の9割は「固定費」で決まる

多くの人が節約と聞くと「食費を減らす」「外食を控える」といった変動費の削減を思い浮かべます。

しかし、変動費の削減は日々の我慢が必要で、ストレスが溜まりやすいという問題があります。

一方、固定費の削減は一度見直すだけで毎月自動的に効果が続くのが最大のメリットです。

固定費削減の優先順位

固定費の中でも、特に効果が大きいのは以下の3つです。

- 通信費:大手キャリアから格安SIMへの乗り換えで月5,000〜8,000円削減可能

- 保険料:必要な保障を見直すことで月5,000〜10,000円削減できるケースも

- サブスクリプション:使っていないサービスの解約で月2,000〜5,000円削減

これら3つを見直すだけで、月1万円〜2万円の削減は十分に現実的な数字です。

大切なのは、「どこから手をつけるか」を明確にすること。

おすすめの順番は、通信費 → 保険料 → サブスクの順です。

通信費は比較的短時間で見直せて効果が大きく、保険料は専門家に相談すれば效率的に進められます。

関連記事も参考にしてみてください:手取りを増やす!会社員が年末年始に見直すべき『固定費』3選

Bさんの事例:月3万円節約に成功した3つのステップ

ここで、冒頭でご紹介した30代会社員Bさん(年収450万円)の具体的な事例を見てみましょう。

状況(Before)

- 年収:450万円(手取り約28万円/月)

- 貯蓄:50万円程度(ほぼ増えない状態)

- 固定費の内訳:

- スマホ代:月8,500円(大手キャリア)

- 生命保険:月12,000円(入社時に勧められたまま)

- サブスク:月5,000円相当(動画2社、音楽1社、雑誌読み放題)

行動(Action)

Bさんは以下の3ステップを実行しました。

ステップ1:スマホを格安SIMに乗り換え(所要時間:約2時間)

大手キャリアから楽天モバイルに乗り換え。

月8,500円 → 月2,000円で、月6,500円の削減に成功。

ステップ2:生命保険をFPに相談して見直し(所要時間:約3時間×2回)

独身のBさんには過剰だった死亡保障を減らし、必要な医療保障だけに絞り込み。

月12,000円 → 月3,000円で、月9,000円の削減。

ステップ3:サブスクの棚卸し(所要時間:約30分)

動画サービスを1社に絞り、使っていなかった雑誌読み放題を解約。

月5,000円 → 月1,500円で、月3,500円の削減。

結果(After)

3つのステップを完了するのにかかった時間は、合計約8時間程度。

これで月19,000円の固定費削減を達成しました。

さらにBさんは、浮いたお金を「なかったこと」にして、毎月自動で積立投資に回す設定をしました。

食費や交際費など、日々の生活は一切変えていません。

ここで重要なのは、Bさんが「削減したお金を先に投資に回す」という仕組みを作ったことです。

毎月「余ったら貯金しよう」ではなく、「先に貯めて、残りで生活する」という「先取り貯蓄」の考え方が、確実に資産を増やす確実な方法です。

貯金1000万円あるけど投資を始められない会社員が最初の一歩を踏み出す方法も参考になります。

月3万円を達成するための追加テクニック

Bさんの事例では約2万円の削減でしたが、月3万円を目指すなら、もう少し工夫が必要です。

ここでは、生活の質を下げずに追加で1万円を生み出すテクニックを紹介します。

ふるさと納税の活用

ふるさと納税は、実質2,000円の負担で返礼品がもらえる制度です。

年収450万円の場合、上限は約5万円程度。

お米や日用品を返礼品として受け取れば、年間で数万円分の支出を抑えられます。

詳しくは12月末に会社員がやるべき『ふるさと納税』駆け込み攻略ガイドをご覧ください。

キャッシュレス決済のポイント還元

普段の支払いをクレジットカードや○○Payに統一するだけで、1〜2%のポイント還元が得られます。

月の支出が20万円なら、年間で2〜5万円相当のポイントが貯まります。

おすすめは、生活費決済用のクレジットカードを1枚決めて、できるだけそれにまとめること。

複数のカードを使い分けるとポイントが分散してもったいないので、「1枚集中」を意識しましょう。

電気・ガス会社の切り替え

電力自由化により、電気会社の切り替えで年間1〜2万円節約できるケースも珍しくありません。

ガスとセットにすると、さらに割引が適用されることもあります。

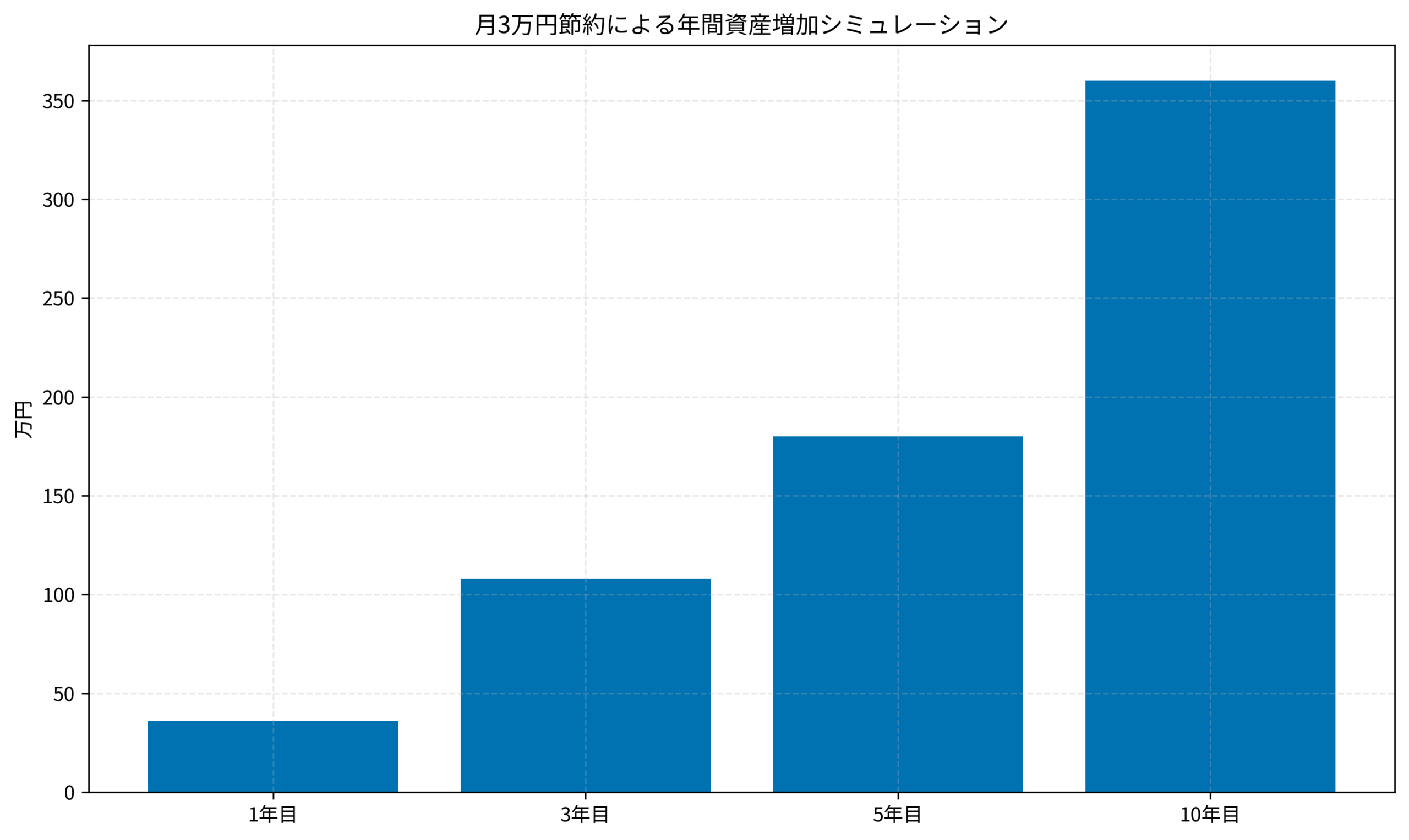

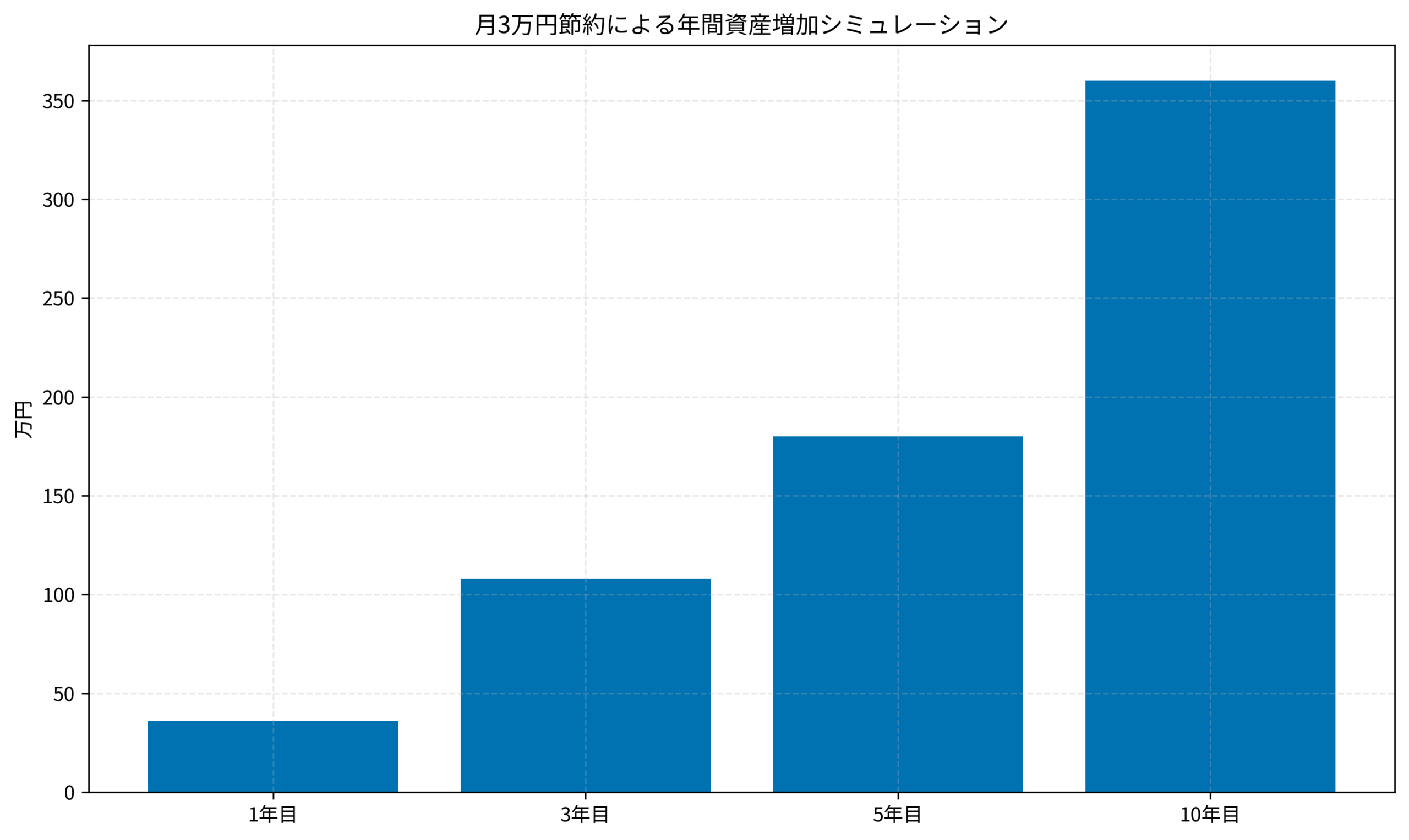

上のグラフは、月3万円の節約を10年間続けた場合の資産増加シミュレーションです。

投資に回さず貯金だけでも10年で360万円。

年利5%で運用すれば、複利効果でさらに大きな資産になります。

節約を継続するための3つのマインドセット

節約は始めることより続けることが難しいものです。

ここでは、節約を習慣化するためのマインドセットを3つご紹介します。

「我慢」ではなく「最適化」と考える

節約を「我慢」と捉えると、ストレスが溜まって長続きしません。

「本当に必要なものにお金を使い、不要なものは削る」という最適化の視点を持つことが大切です。

目的を明確にする

「なぜ節約するのか」という目的が曖昧だと、モチベーションが続きません。

「5年後に500万円貯めてセミリタイアの土台を作る」「住宅購入の頭金を貯める」など、具体的なゴールを設定しましょう。

目標が明確であれば、ちょっとした素を我慢することにも納得感が生まれます。

「なんとなく節約したほうがいい気がする」ではなく、「この節約が、43歳でのリタイアには必要なた」と考えることで、継続力が大幅に上がります。

「仕組み化」で意志力に頼らない

毎月給料日に手動で貯金や投資をするのは、意志力が必要で続けにくいものです。

給与天引きや自動振替を設定して、「お金が入ったら自動で貯まる」仕組みを作りましょう。

具体的には、証券口座の自動積立設定や、銀行の定額自動送金サービスを活用するのがおすすめです。

一度設定すれば、あとは何もしなくても毎月自動で投資や貯金が進んでいきます。

意志の力に頼らず、仕組みの力で着実に資産を積み上げていきましょう。

資産形成がつまらない?「中だるみ」を乗り越えて継続する3つの処方箋も参考になります。

本当に困ったらプロに相談するのもアリ

「固定費の見直しって、どこから手をつければいいか分からない…」

そんな方は、FP(ファイナンシャルプランナー)への無料相談を活用するのも一つの手です。

特に保険の見直しは専門知識が必要なため、プロの意見を聞くことで大幅な削減につながることがあります。

Bさんも保険の見直しでFPに相談し、月9,000円の削減に成功しています。

相談は無料なので、まずは話を聞いてみるだけでも価値があります。

特に「何から手をつけていいか分からない」という方は、FPに家計全体を見てもらうことで、優先順位が明確になります。

「保険を売りつけられるのでは」と不安に感じるかもしれませんが、「本当に必要な保障だけを選ぶ」という姿勢で臨めば大丈夫です。

利回りを追うな、入金力を増やせ:会社員が確実に資産を拡大するための『攻め』の家計戦略も合わせて読むと、節約と投資の両輪が理解できます。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

今回は、生活の質を下げずに月3万円を節約するための実践テクニックと継続のコツをご紹介しました。

今回のポイントを振り返ってみましょう。

- 節約は「変動費」より「固定費」から見直すのが効果的

- 通信費・保険料・サブスクの3つで月1〜2万円は削減可能

- ふるさと納税やポイント還元を活用すれば、さらに上乗せできる

- 「我慢」ではなく「最適化」のマインドセットで継続する

- 仕組み化で意志力に頼らない節約を実現する

今日からできる最初の一歩として、まずはスマホの契約内容を確認してみてください。

大手キャリアを使っている方は、格安SIMへの乗り換えだけで月5,000円以上の節約になることも珍しくありません。

月3万円の節約は、10年で360万円、20年で720万円になります。

無理なく続けられる方法で、着実に資産形成を進めていきましょう。