お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「新NISAで株を始めたけど、暴落が来たらどうしよう…」

「株価の変動を見るたびに、心がざわざわして仕事に集中できない…」

そんな悩みを抱えていませんか?

筆者自身、資産形成の初期は株式投資一本槍で、日々の値動きに一喜一憂していました。しかし、ある時「ポートフォリオ(資産の組み合わせ)」の重要性に気づき、不動産投資を組み入れたことで、資産全体の値動きが安定し、精神的な余裕が生まれました。

この記事では、株式投資だけでは不安を感じている会社員の方に向けて、不動産投資をポートフォリオに加えるべき3つの理由と、失敗しないためのリスク管理術を解説します。

株式投資の弱点と不動産投資の強み

株式投資の最大のリスクは、価格変動の激しさ(ボラティリティ)です。

リーマンショックやコロナショックのように、数日で資産が数十パーセント減ることも珍しくありません。

一方、不動産価格は株価に比べて値動きが緩やかで、家賃収入(インカムゲイン)は景気変動の影響を受けにくいという特徴があります。

株価が暴落している時でも、毎月決まった家賃が入ってくることは、投資を続ける上で大きな心の支えになります。

筆者自身、プロジェクトマネージャー(PjM)として現場で働いていますが、資産形成も一つの「プロジェクト」と捉えています。

プロジェクトにおいて重要なのは、特定のリスク要因(例えば特定のメンバーや技術)に依存しすぎないことです。

株だけに依存することは、まさに「単一障害点(SPOF)」を作ってしまうようなものです。

FIREの最大リスクは健康?会社員が今日から始める『ヘルスケア投資』でも触れましたが、資産形成においてメンタルの安定は非常に重要です。

インフレに強い「実物資産」

株式(ペーパーアセット)とは異なり、不動産は「現物」が存在する実物資産です。

一般的に、インフレ(物価上昇)が起きると、現金の価値は下がりますが、実物資産である不動産の価格や家賃は上昇する傾向にあります。

将来的なインフレリスクへの備えとして、ポートフォリオの一部を実物資産で持っておくことは理にかなっています。

他人資本(融資)を活用できる「レバレッジ効果」

不動産投資の最大の強みは、銀行からの融資(ローン)を使って、自己資金以上の資産を持てることです。

これを「レバレッジ(てこの原理)効果」と呼びます。

会社員という「信用力」を活かして融資を引き、入居者からの家賃収入でローンを返済していく。この仕組みを使えば、少ない自己資金で効率的に資産を拡大できます。

システム開発における外部リソースの活用(アウトソーシング)と同様、自分以外の力を借りて成果を最大化するアプローチです。

ポートフォリオに不動産を加える3つの理由

資産クラスの分散によるリスク低減

「卵を一つのカゴに盛るな」という投資の格言があります。

株式だけに資産を集中させていると、株式市場全体が低迷した時に資産全体が大きなダメージを受けます。

値動きの異なる資産(株と不動産)を組み合わせることで、ポートフォリオ全体のリスクを抑えながら、安定したリターンを目指すことができます。

プロジェクトのリスク管理と同様、特定の要因に依存しない体制を作ることが重要です。進捗遅れを挽回するためにリソースを追加するように、資産クラスを分散させることで全体のパフォーマンスを安定させます。

積み立てた資産、いつ使う?インデックス投資の「出口戦略」と4%ルールの現実でも解説している通り、出口戦略を見据えたリスク分散は必須です。

安定したキャッシュフローの確保

株式投資(特にインデックス投資)は、資産を取り崩すまで現金収入(キャッシュフロー)が得にくいのが難点です。

一方、不動産投資は毎月の家賃収入という形で、定期的な現金収入をもたらしてくれます。

このキャッシュフローを再投資に回したり、生活費の一部に充てたりすることで、家計の安定性が高まります。

これはプロジェクトにおけるマイルストーンごとの成果物納品と似ており、定期的な成果が見える化されることで安心感につながります。

生命保険代わりになる(団信の活用)

不動産投資ローンを組む際、多くの場合は団体信用生命保険(団信)に加入します。

万が一、契約者が死亡したり高度障害状態になったりした場合、ローンの残債が保険金で完済され、遺族には借金のない不動産(と家賃収入)が残ります。

これにより、既存の生命保険を見直して保険料を削減できる可能性があります。

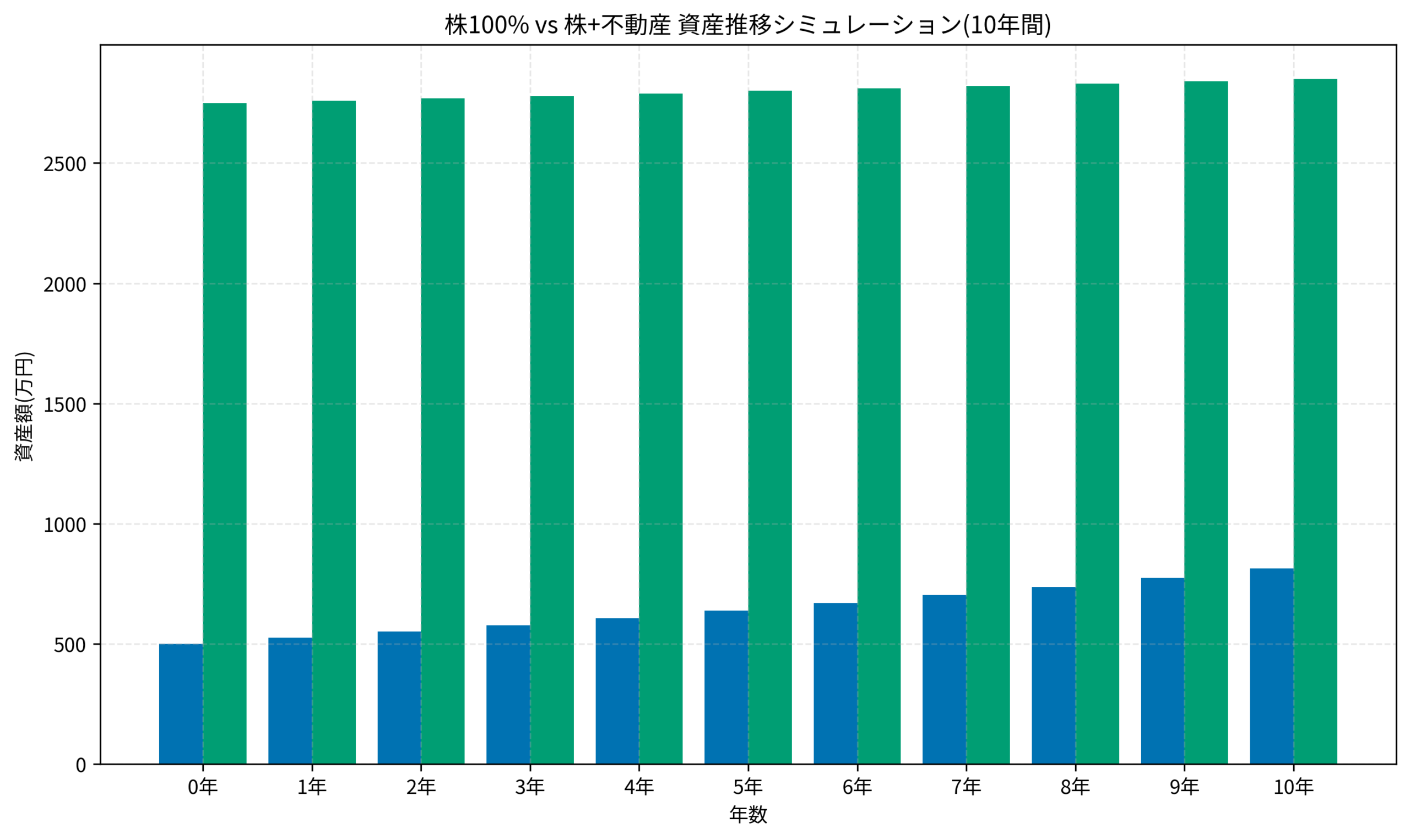

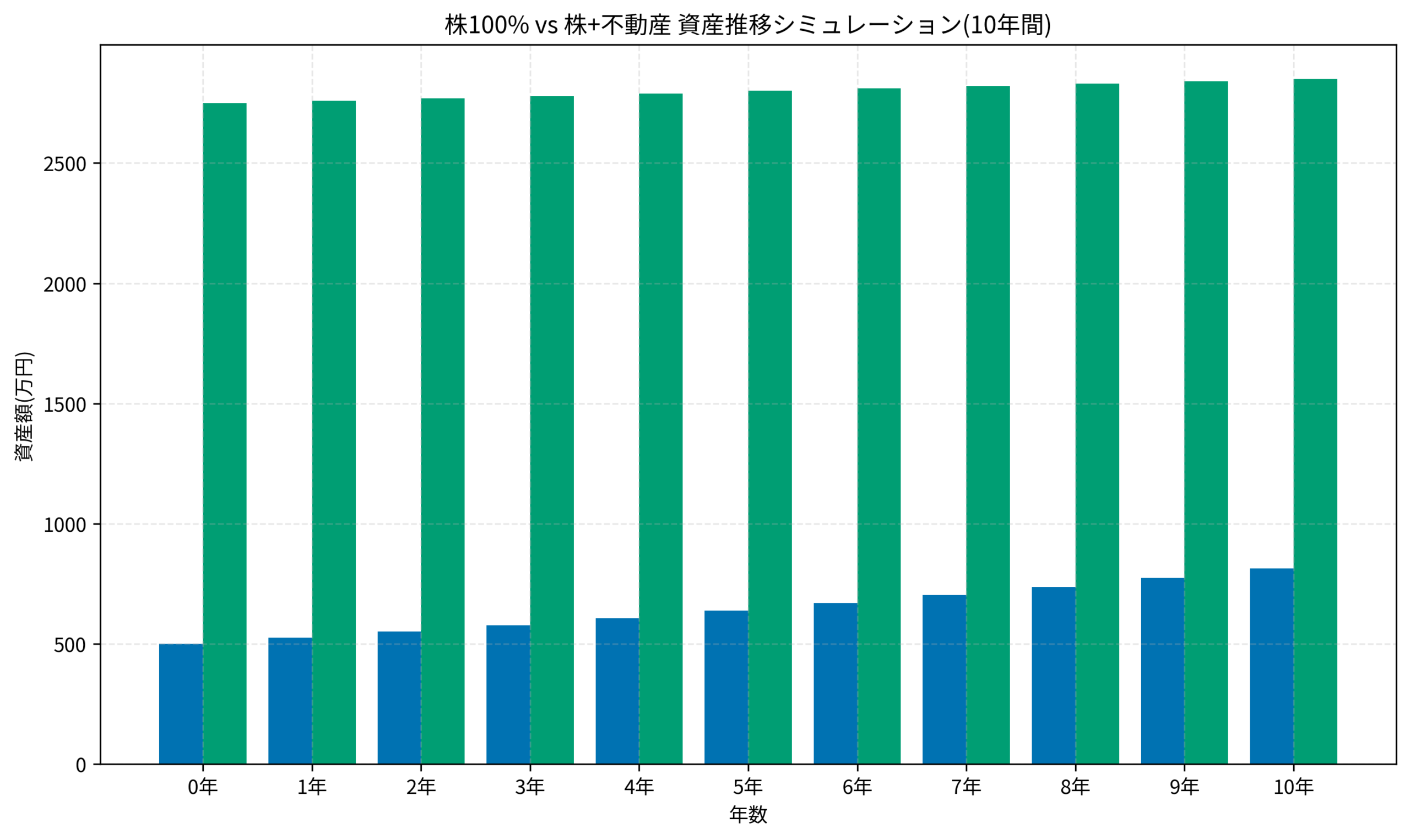

【シミュレーション】株100% vs 株+不動産の資産推移

計算条件

実際に、株のみの場合と、株と不動産を組み合わせた場合の資産推移をシミュレーションしてみましょう。

- パターンA(株100%): 元手500万円を全額S&P500インデックスファンドに投資(年利5%想定)

- パターンB(株50% + 不動産50%): 元手250万円を株に投資、残り250万円を頭金にして2,500万円のワンルームマンションを購入(利回り4%、ローン金利1.8%)

結果:安定性と総資産額の違い

シミュレーションの結果、パターンBの方が、初期の資産拡大スピードが速いことが分かります。

これは、不動産投資のレバレッジ効果によるものです。

また、株価暴落時(例:資産価値が20%下落)のシミュレーションでも、不動産部分が下支えとなり、パターンBの方が総資産の減少幅が小さくなります。

詳しくは利回りを追うな、入金力を増やせ:会社員が確実に資産を拡大するための『攻め』の家計戦略でも解説していますが、入金力と運用効率の両輪を回すことが重要です。

不動産投資のリスクと管理術

もちろん、不動産投資には独自のリスクがあります。しかし、これらのリスクは「予測可能」であり「対策可能」です。リスクアセスメントを行い、事前に対策を講じておくことがプロジェクト成功の鍵です。

空室リスク:最大の敵は「立地」で倒す

入居者が決まらない空室期間は、家賃収入がゼロになります。これが不動産投資最大のリスクです。

対策はシンプルで、「賃貸需要の高いエリア(東京23区や主要都市の駅近)」を選ぶことです。

人口減少社会においても、都市部の単身者向け需要は底堅いと言われています。

これは、システム開発において需要の高い技術スタックを選定するのと似ています。需要があれば、多少の不具合があってもリカバリーが効きやすいのです。

金利上昇リスク:繰り上げ返済と変動金利の理解

ローン金利が上昇すると、毎月の返済額が増え、キャッシュフローが悪化します。

対策としては、日銀利上げで住宅ローンはどうなる?会社員が今すぐ確認すべき3つのポイントでも解説した通り、金利上昇に耐えられる余裕資金を持っておくことや、固定金利を選ぶことなどが挙げられます。

プロジェクト予算の予備費を確保しておくようなものです。

流動性リスク:売りたい時にすぐ売れない

不動産は株のようにクリック一つで売却できません。現金化するまでに数ヶ月かかるのが一般的です。

そのため、当面使う予定のない「余裕資金」で取り組むことが鉄則です。

【ケーススタディ】株一本から不動産投資を始めたBさんの話

状況 (Before)

- 30代後半、IT企業勤務。年収650万円。都内在住で独身。

- 資産1,000万円を全て米国株インデックスに投資。

- コロナショックで資産が一時30%(300万円)減った際、狼狽売りしそうになった経験があり、株だけの資産形成に限界を感じていた。

- 仕事が忙しく、日中株価をチェックする暇がないため、放置できる投資を探していた。

行動 (Action)

- 不動産投資セミナーに参加し、リスクとリターンの仕組みを学習。特に「区分マンション」の手軽さに注目し、3社を比較検討した結果、サポートの手厚いA社を採用した。

- 都内の中古ワンルームマンション(2,200万円、築15年)を購入。頭金10万円、諸費用など手出し約100万円で、残りは金利1.6%のローンを活用。

- 毎月の収支はプラスマイナスゼロ(トントン)だが、ローン返済が進むことで純資産が増える仕組みを構築。管理は管理会社に委託し、本業に集中できる環境を整えた。

- 購入後は確定申告で経費計上を行い、節税効果も最大化した。

結果 (After)

- 株価が乱高下する局面でも、「自分には不動産がある」という安心感から、動じずに積立投資を継続できるようになった。

- 確定申告で不動産所得の赤字(減価償却費など)を損益通算し、所得税・住民税が約10万円還付された。この還付金を再投資に回すことで、資産形成のスピードが加速した。

- ポートフォリオ全体のリスクが下がり、長期的な視点で資産形成に取り組めるようになった。

会社員の最強節税術「iDeCo」の仕組みとメリット・デメリット完全ガイドでも紹介した節税効果と組み合わせることで、Bさんはより強固な家計基盤を築いています。

おすすめの不動産投資サービス

不動産投資は、パートナーとなる不動産会社選びが成功の9割を決めると言っても過言ではありません。

まずは信頼できる会社のセミナーや個別相談に参加し、自分に合った投資スタイルを見つけることから始めましょう。

1000万円貯めた会社員の「家計簿をつけない」家計管理術でも触れたように、自分に合った管理手法を見つけることが継続の秘訣です。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

株式投資と不動産投資は、互いの弱点を補完し合う最強のパートナーになり得ます。

- 株だけでは得られない「安定性」と「精神的な余裕」が手に入る。

- 実物資産を持つことで、インフレリスクに備えられる。

- 会社員の信用力を活かしたレバレッジ効果で、資産拡大を加速できる。

「株だけでいいのかな?」と迷っているなら、ぜひ不動産投資も選択肢の一つとして検討してみてください。

まずは情報収集から。最初の一歩が、あなたの資産形成をより盤石なものにしてくれるはずです。