お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

結論から言います。

日銀の利上げが続いても、今すぐ住宅ローンの条件を変える必要はありません。

ただし、「何も確認しなくていい」わけでもありません。

「日銀がまた利上げしたらしいけど、うちの住宅ローンは大丈夫?」

「変動金利で組んでるけど、返済額って上がるの?いつから?」

2025年12月、日銀は政策金利を0.75%に引き上げました。

これは1995年以来、約30年ぶりの高い水準です。

ニュースでは「長期金利が26年ぶりの高水準」とも報じられ、住宅ローンを抱える会社員の間で不安が広がっています。

しかし、焦って繰り上げ返済したり、固定金利に借り換えたりする必要はありません。

今日の段階で「確認」しておくべきことを3つ整理し、冷静に次の一手を考えましょう。

【前提知識】変動金利と政策金利の関係を理解する

住宅ローン金利は「短期」と「長期」がある

まず、住宅ローン金利の基本をおさらいしましょう。

住宅ローン金利には大きく分けて2種類あります。

- 変動金利:「短期プライムレート」に連動。日銀の政策金利の影響を受けやすい

- 固定金利:「長期国債利回り(10年物)」に連動。市場の金利動向に影響される

今回の日銀利上げで直接影響を受けるのは変動金利です。

ただし、「日銀が利上げしたら、翌月から返済額が上がる」というわけではありません。

実際には、銀行が「短期プライムレート」を改定し、さらに半年ごとの金利見直しを経て、返済額に反映されます。

「5年ルール」と「125%ルール」とは

多くの銀行の変動金利住宅ローンには、急激な返済額アップを防ぐための2つのルールがあります。

- 5年ルール:金利が上がっても、毎月の返済額は5年間変わらない

- 125%ルール:5年後に返済額が上がる場合も、元の返済額の125%が上限

つまり、今すぐ金利が1%上がったとしても、毎月の支払いがいきなり2倍になることはありません。

ただし、返済額が変わらなくても、内訳である「利息の割合が増え、元本の返済が遅れる」という現象が起きます。

これは「返済額軽減」ではなく「返済期間の延長リスク」に姿を変えるだけです。

繰り上げ返済か、投資か:住宅ローンの最適解と資産形成シミュレーションで詳しく解説していますが、変動金利のリスクを正しく理解することが第一歩です。住宅ローンと投資のバランスを考えるには、まず「守る力」の重要性を理解しておくことが大切です。

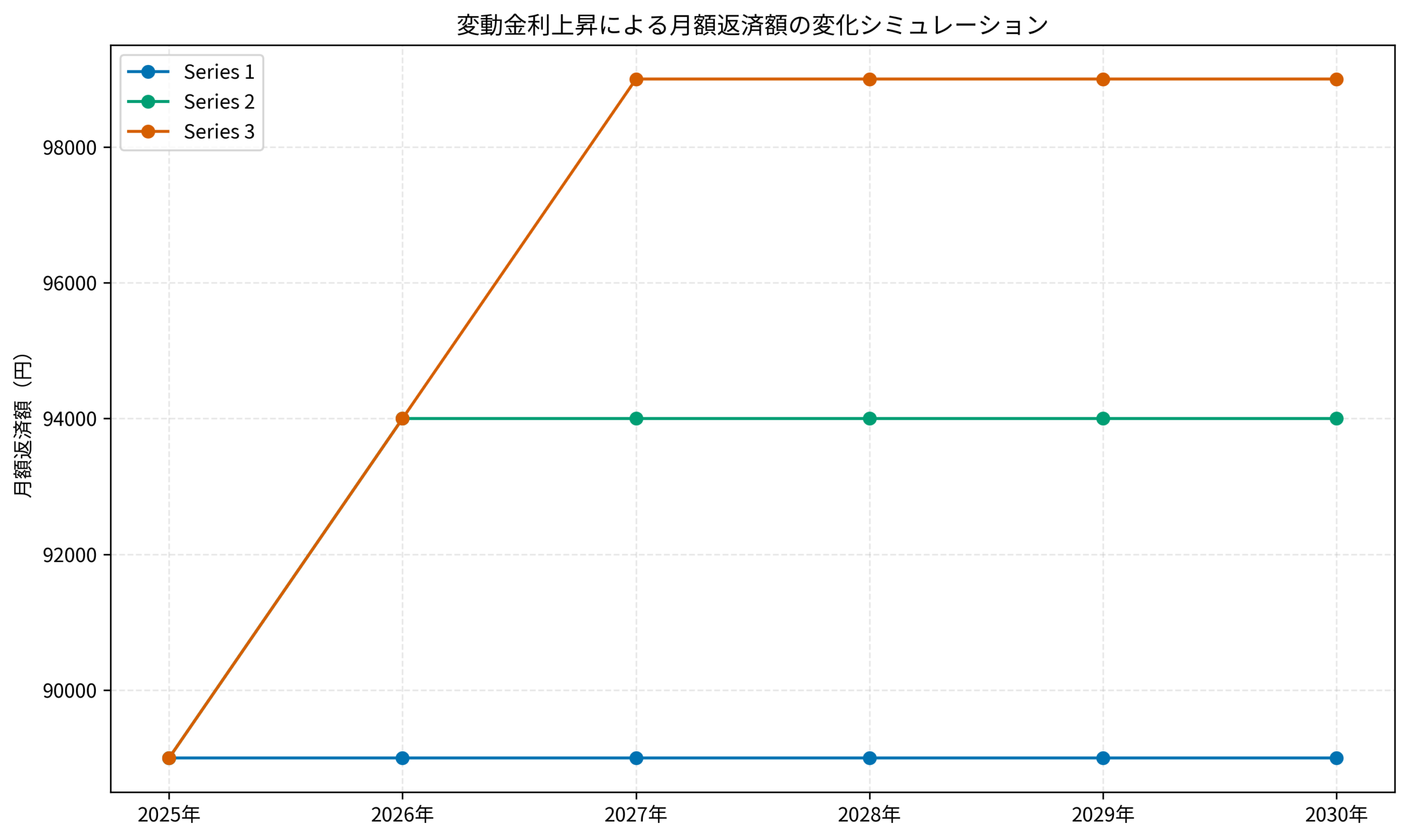

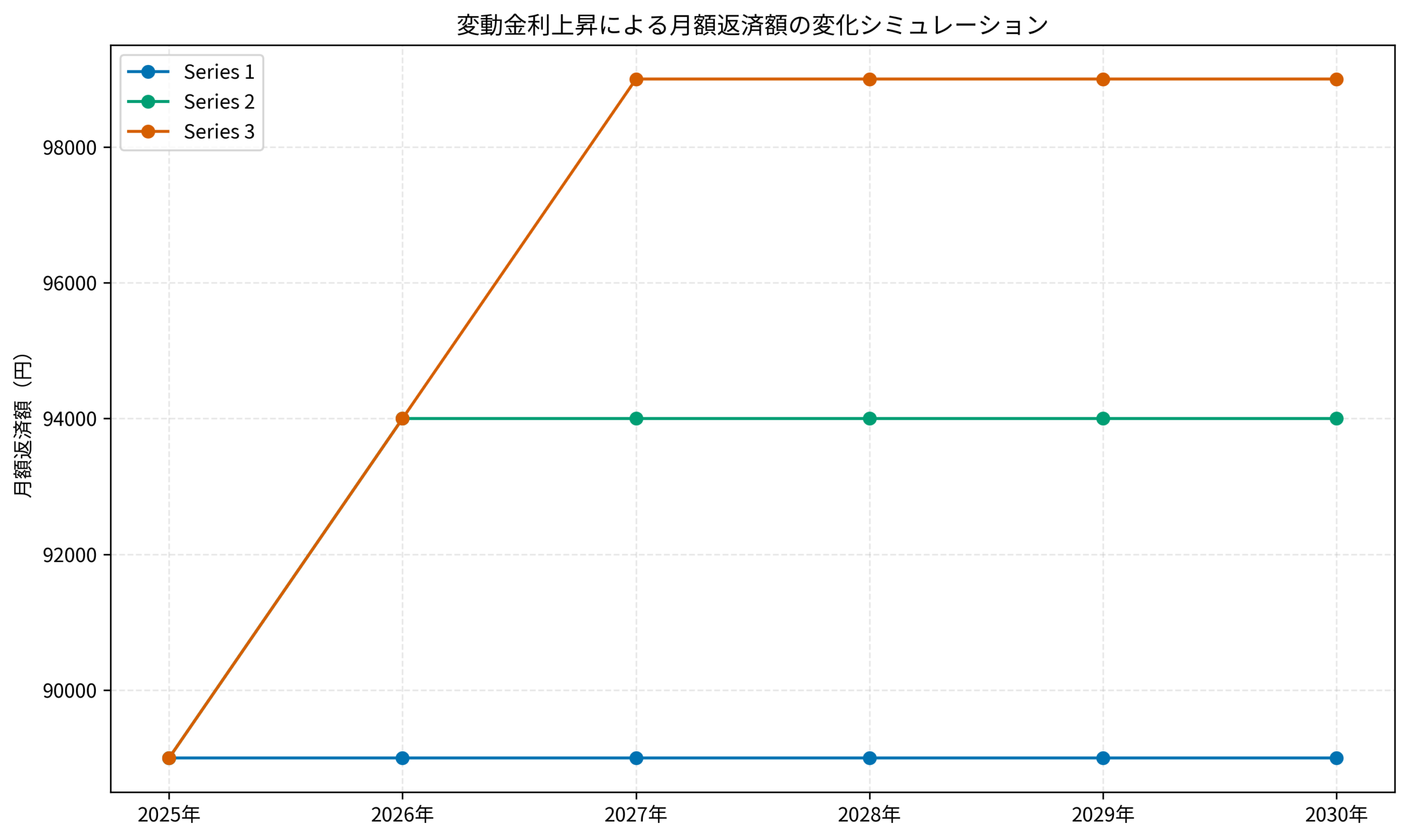

【シミュレーション】金利上昇で毎月の返済額はいくら増える?

計算条件と前提

では、具体的にどれくらい返済額が変わるのかシミュレーションしてみましょう。

以下の条件で計算します。

- 借入額:3,500万円

- 返済期間:35年(元利均等返済)

- 現在の金利:0.5%(2025年時点の変動金利相場)

- 想定シナリオ:金利が段階的に0.5%→1.0%→1.5%に上昇

金利別の月額返済額比較

- 金利0.5%の場合:月額約89,000円

- 金利1.0%に上昇:月額約94,000円(+5,000円/月)

- 金利1.5%に上昇:月額約99,000円(+10,000円/月)

年間に換算すると、金利0.5%→1.5%で約12万円の増加です。

「たった1万円/月」と思うかもしれませんが、35年で考えると総額約420万円の差になります。

これは無視できない金額です。

利回りを追うな、入金力を増やせ:会社員が確実に資産を拡大するための『攻め』の家計戦略でも触れていますが、住宅ローンの返済額増加分を投資に回せていれば、その差額分のリターンも逃すことになります。だからこそ、金利動向を把握し、家計全体で最適な判断をすることが大切です。長期投資の考え方も参考になります。

以下のグラフは、金利上昇による月額返済額の変化を視覚化したものです。

確認ポイント1:自分の住宅ローンの「金利タイプ」と「適用金利」

まず、自分のローン条件を把握する

住宅ローンを組んで数年経つと、「うちは変動だったっけ?固定だったっけ?」と曖昧になっている人が意外と多いです。

まずは以下の情報を確認しましょう。

- 金利タイプ:変動金利 / 固定金利(期間選択型 or 全期間固定)

- 現在の適用金利:何%で借りているか

- 金利の見直し時期:いつ金利が変わる可能性があるか

- 5年ルール・125%ルールの有無:すべての銀行に適用されるわけではない

確認方法は簡単です。

銀行のマイページにログインするか、契約時の「金銭消費貸借契約書」を見返せば分かります。

スマホアプリで確認できる銀行も多いので、今夜のうちにチェックしておきましょう。

固定期間終了のタイミングに注意

「10年固定」などの期間選択型で借りている人は、固定期間終了後に金利タイプが自動的に変動金利に切り替わるケースがあります。

このタイミングで金利が急上昇すると、返済額が大幅に増える可能性があります。

固定期間終了の1年前には、借り換えを含めた選択肢を検討しておくことをおすすめします。

1000万円貯めた会社員の「家計簿をつけない」家計管理術でも紹介していますが、住宅ローンの条件確認は年に1回の「家計棚卸し」の一環として習慣化しておくと安心です。家計管理の基本を学ぶなら、固定費の見直しポイントを押さえておくことが大切です。

確認ポイント2:「繰り上げ返済」と「借り換え」の損益分岐点

繰り上げ返済は「今すぐ必要」ではない

「金利が上がるなら、今のうちに繰り上げ返済しておいた方がいいのでは?」

そう考える人も多いですが、答えは「必ずしもそうではない」です。

繰り上げ返済のメリットは、残債が減ることで将来の利息負担が軽くなること。

しかし、その資金を投資に回せば、年利4〜5%程度のリターンが期待できます。

現在の変動金利が1%未満であれば、投資に回した方が合理的というケースも多いのです。

判断の目安は以下の通りです。

- 住宅ローン金利 < 期待投資リターン → 繰り上げ返済を急がない

- 住宅ローン金利 > 期待投資リターン → 繰り上げ返済を優先

ただし、「金利上昇リスク」を織り込むと、この計算は変わってきます。

将来的に金利が2%を超えると予想するなら、繰り上げ返済の優先度は上がります。

借り換えは「金利差0.5%以上」が目安

固定金利への借り換えを検討する場合、手数料を含めた損益分岐点を計算する必要があります。

一般的な目安は以下の通りです。

- 現在の金利と借り換え後の金利差が0.5%以上

- 残りの返済期間が10年以上

- 借入残高が1,000万円以上

この3条件を満たすなら、借り換えで総返済額が減る可能性があります。

ただし、借り換え手数料(事務手数料、保証料、登記費用など)で50万〜100万円かかることもあるため、必ずシミュレーションしてから判断しましょう。

貯まった預金を投資に回すなら「一括」か「分割」か?リスクを抑える移行戦略でも解説していますが、繰り上げ返済と投資のバランスは個人の状況によって最適解が異なります。迷ったらFPに相談するのも選択肢です。お金の判断基準を学び、感情に左右されない意思決定の方法を身につけておきましょう。

確認ポイント3:家計に「金利上昇耐性」があるかチェック

状況(Before):金利上昇リスクを漠然と不安視していた

筆者が住宅ローンを組んだのは2021年のことでした。

当時、私は3,200万円の住宅ローンを変動金利0.475%で借りました。

月々の返済額は約83,000円。妻と共働きで世帯年収は約900万円。

毎月の貯蓄・投資額は約10万円です。

当時は「変動金利は低いから大丈夫」と楽観視していましたが、金利上昇リスクについては漠然と不安を感じていました。

ニュースで「日銀が利上げ」と聞くたびに、なんとなく不安になるものの、何をすればいいか分からない状態が続いていたのです。

行動(Action):3ステップでストレステストを実施

そこで私は、家計管理の方法を切り替えることにしました。

具体的に以下の3ステップを導入し、ストレステストを実行しました。

- ステップ1:シミュレーション実施:住信SBIネット銀行のローンシミュレーターを導入し、金利1.0%・1.5%・2.0%の3パターンで月額返済額を算出しました。結果は、1.0%で約88,000円、1.5%で約95,000円、2.0%で約102,000円でした。

- ステップ2:支出の棚卸し:マネーフォワードを採用し、過去6ヶ月の支出を分析しました。その結果、毎月の余剰資金が約13万円であることを把握。固定費と変動費を分類し、削減可能な項目をリストアップしました。

- ステップ3:家族でルール策定:妻と「いくらまでなら対応可能か」を話し合い、外食費(月3万円→2万円)、サブスク(月5,000円→3,000円)、保険の見直し候補を3つ選定しました。

この3ステップを実行したことで、金利上昇時の家計への影響を具体的に把握できるようになりました。

結果(After):金利上昇ニュースに慌てなくなった

シミュレーションをした結果、金利1.5%までなら投資額を月8万円に減らすことで対応可能と判断しました。

2%を超えた場合は、まず外食費を月1万円削減し、それでも足りなければ繰り上げ返済を検討する、というルールを家族で共有しています。

この事前シミュレーションのおかげで、日銀利上げのニュースを見ても慌てることなく、冷静に「うちはまだ大丈夫」と判断できるようになりました。

筆者が経験したこの「ストレステスト」は、精神的な余裕をもたらしてくれました。

「ストレステスト」のやり方

以下の手順で、あなたの家計の金利上昇耐性をチェックしてみましょう。

- 現在の住宅ローン金利を確認する

- 金利が+0.5%、+1.0%、+1.5%になった場合の返済額を計算する(銀行のシミュレーターを活用)

- 返済額増加分を、毎月の貯蓄・投資から捻出できるか確認する

- 捻出できない場合、どの支出を削るか検討する

- 「ここまでなら耐えられる」というラインを決め、家族で共有する

年収が上がっても貯金が増えない理由:パーキンソンの法則と対策で解説した通り、支出は収入に合わせて膨らみがちです。金利上昇という「強制的な支出増」に備えて、今のうちから家計に余裕を持たせておくことが大切です。投資の長期戦略として、市場に居続けることの重要性も理解しておきましょう。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

日銀の利上げが続く中、変動金利で住宅ローンを抱える会社員が今すべきことは、「慌てる」ことではなく「確認する」ことです。

今回のポイントを振り返りましょう。

- 変動金利は日銀の政策金利に連動するが、「5年ルール」「125%ルール」があるため、いきなり返済額が急増することはない。

- 金利1%上昇で月額約5,000円、年間6万円の負担増。35年で420万円の差になる可能性がある。

- 確認ポイント1:自分のローンの「金利タイプ」と「適用金利」を把握する。

- 確認ポイント2:繰り上げ返済と借り換えの損益分岐点を理解する。

- 確認ポイント3:家計の「金利上昇耐性」をストレステストでチェックする。

住宅ローンは人生で最も大きな借金ですが、正しい知識と準備があれば恐れる必要はありません。

今夜、銀行のアプリを開いて、自分のローン条件を確認するところから始めてみてください。

その10分が、将来の家計を守る大きな一歩になるはずです。