お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

筆者自身、子供の教育資金計画で悩んだ経験がありますが、今は明確な戦略を持っています。

先日、職場の先輩Bさん(40代・子供2人)とランチをしている時に、こんな嘆きを聞きました。

「いやぁ、ジュニアNISAが終わる前にやっておけばよかったよ…。今から子供のために貯金しても、利息なんて雀の涙だし、かといって課税口座で運用したら利益の20%も取られるんでしょ? なんかやる気出ないんだよね」

2023年末で廃止された「ジュニアNISA」。

駆け込みで口座開設した方も多かった一方で、Bさんのように「間に合わなかった」「様子見しているうちに終わってしまった」という悔しい思いをしている方も少なくありません。

しかし、そんな子育て世代に朗報が飛び込んできました。

政府・与党内で、2026年を目処に「未成年へのNISA拡大(通称:未成年NISA)」が検討されているというのです。

「えっ、NISAって18歳以上しかできないんじゃないの?」

「ジュニアNISAとは何が違うの?」

そんな疑問を持つ方のために、この記事では現在浮上している「未成年NISA」構想の全貌と、私たち子育て世代が今から準備すべき戦略について解説します。

まだ「検討段階」ではありますが、情報を先取りしておくことで、制度開始と同時にロケットスタートを切れるはずです。

【速報】2026年から「未成年NISA」が解禁?議論の背景と最新動向

なぜ今「未成年NISA」なのか

2024年から始まった「新NISA」は、非課税枠の拡大や恒久化など、まさに「神改正」と言える内容で、多くの日本人が投資に踏み出すきっかけとなりました。

しかし、この新NISAには一つだけ大きな「穴」がありました。

それが、対象年齢が「18歳以上」に限定されていることです。

政府が掲げる「貯蓄から投資へ」というスローガンや、「資産所得倍増プラン」を実現するためには、高齢者や現役世代だけでなく、次世代を担う子供たちへの資産移転も重要な課題です。

そこで浮上したのが、未成年(0歳〜17歳)もNISAを利用できるようにするという改正案です。

金融庁の要望や与党内の議論では、「2026年度(令和8年度)の税制改正」での実現を目指して調整が進められていると報じられています。

旧ジュニアNISAの「反省」と「期待」

かつての「ジュニアNISA」は、制度設計が複雑で、特に「18歳まで引き出し制限がある(※制度終了により撤廃)」という点がネックとなり、長らく不人気でした。

しかし、廃止決定後に「払い出し制限解除」という使い勝手の良さが周知されると、一転して口座開設が殺到しました。

この経験から、新設される(かもしれない)未成年NISAには、旧制度のデメリットを解消し、「親が使いやすく、子供のためになる」制度設計が期待されています。

具体的には、「教育資金としての柔軟な引き出し」や「成人NISAへのスムーズな移行」などが議論の焦点になっています。

NISA制度は私たちの資産形成の「最強の武器」です。もし子供全員分の非課税枠が使えるようになれば、家計全体の資産形成スピードは劇的に加速します。新NISA「つみたて投資枠」の銘柄選びでも解説しましたが、まずは大人が「お金の基本」をしっかり押さえておくことが重要です。制度が変わってもブレない知識を身につけておきましょう。

旧ジュニアNISAとなにが違う?新制度の3つの注目ポイント(予想)

現時点での報道や専門家の予測を総合すると、新しい「未成年NISA」は旧ジュニアNISAとは似て非なるものになりそうです。

特に注目すべき3つのポイントを整理しました。

「引き出し制限」はどうなる?

旧ジュニアNISAの最大の懸念点だったのが、「原則18歳まで引き出せない」というロック期間でした。

しかし、新NISA(成人版)ではいつでも自由に売却・引き出しができるようになっています。

この流れを踏襲し、「未成年NISAもいつでも引き出し可能」になる可能性が高いと見られています。

これが実現すれば、大学費用だけでなく、高校受験の塾代や留学費、あるいは万が一の医療費など、子育て中のライフイベントに合わせて柔軟に資金を活用できるようになります。

「一度入れたら出せない」という心理的ハードルがなくなるのは大きなメリットです。

非課税期間の恒久化

旧ジュニアNISAは5年間という非課税期間の制限がありました(ロールオーバーで延長可能でしたが手間がかかりました)。

新NISAの最大の売りは「非課税期間が無期限」であることです。

未成年NISAもこれに合わせて、「無期限(恒久化)」となることが予想されます。

つまり、0歳で投資したお金を、18歳で売らずにそのまま成人NISA口座へ移管し、60歳、70歳まで複利運用し続ける…といった「超・長期投資」が可能になるかもしれません。

複利効果は期間が長いほど威力を発揮します。0歳から運用を始められる意味は計り知れません。

投資上限額の設定

旧ジュニアNISAは年間80万円でした。

新NISAのつみたて投資枠は年間120万円、成長投資枠は240万円です。

未成年NISAの場合、親からの贈与税基礎控除(年間110万円)との兼ね合いもあり、「年間80万円〜100万円程度」に設定されるという見方が一般的です。

月額にすれば約6〜8万円。教育資金の積立としては十分すぎる枠と言えるでしょう。

この枠をフル活用するか、無理のない範囲で積み立てるか、今のうちから家計のキャパシティを確認しておく必要があります。インデックス投資の「出口戦略」と4%ルールも参考にしてください。制度の詳細はまだ未定ですが、投資の基本戦略は「ほったらかし」で変わりません。細かい改正に振り回されず、長期目線を持つことが大切です。

【シミュレーション】0歳から18歳まで月3万円積み立てたら大学費用はどうなる?

「でも、課税口座と非課税口座でそんなに違うの?」

そう思う方もいるかもしれません。

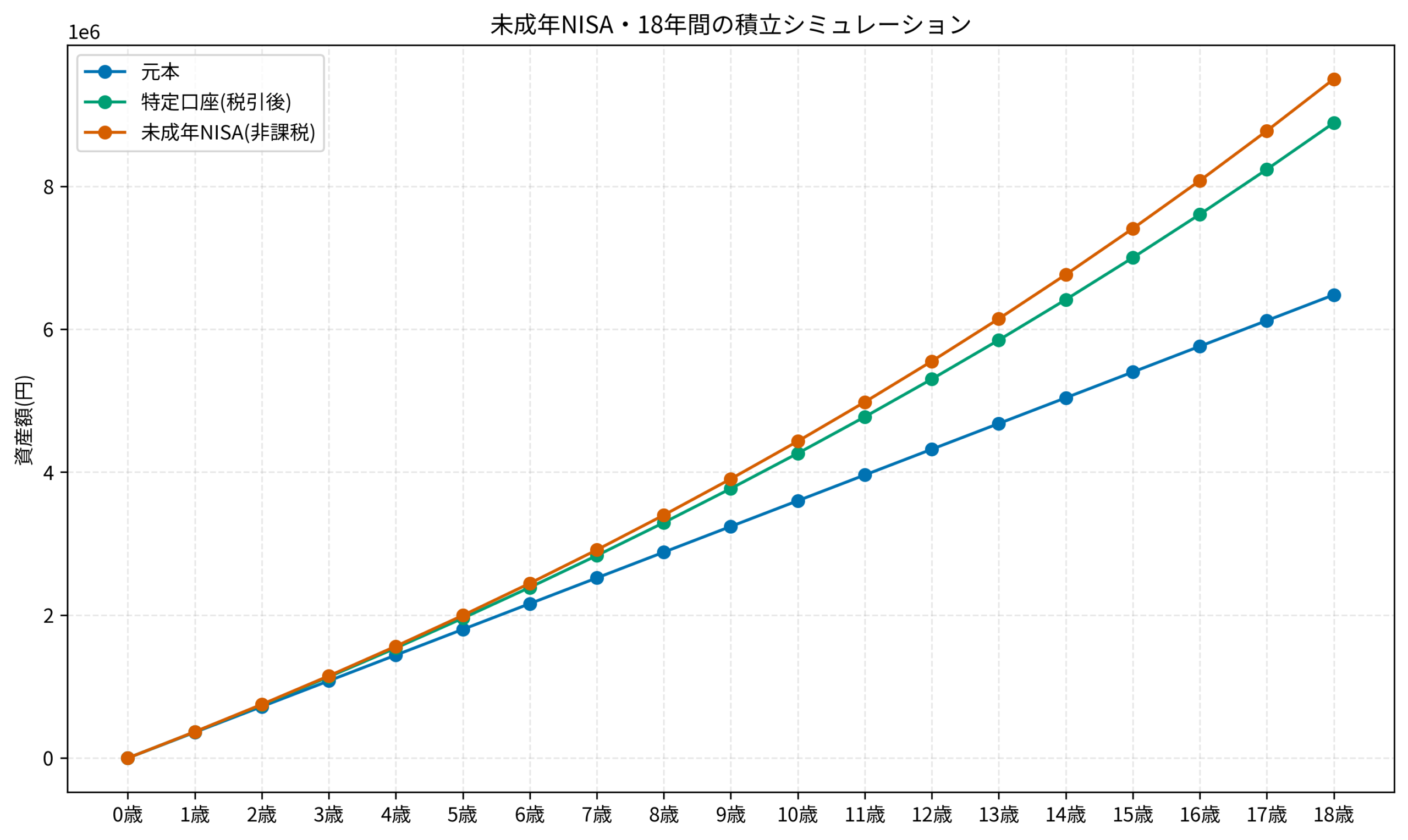

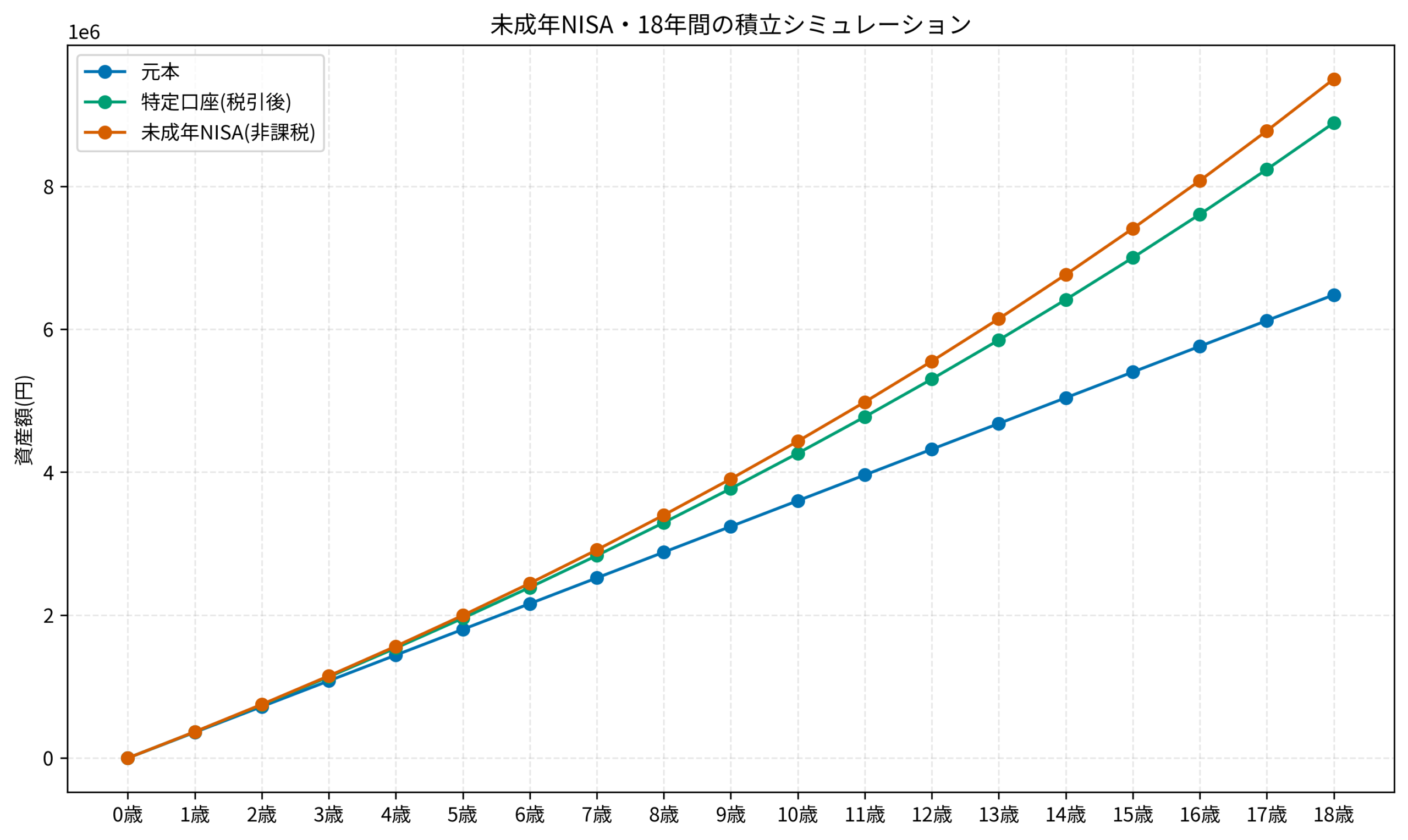

そこで、0歳から18歳までの18年間、毎月3万円を年利4%で運用した場合のシミュレーションを行いました。

「未成年NISA(非課税)」と、「特定口座(利益に約20%課税)」でどれくらいの差が出るのかを見てみましょう。

18年間の積立推移グラフ

年末調整で損しない!会社員が知っておくべき控除の基本も確認しておきましょう。長期投資の成功には、数字よりも「メンタル」が重要です。長い期間市場に居続けるための心構えを身につけ、市場が暴落した時でも冷静に対応できるようにしておきましょう。

今からできる準備は?法改正を待つべきか、課税口座で始めるべきか

「よし、じゃあ2026年の解禁を待って始めよう!」

そう思った方、ちょっと待ってください。

「待つ」ことが最大のリスクかもしれません。

「機会損失」を避けるために

投資において最も貴重な資源は「時間」です。

2026年まであと1〜2年ありますが、この期間を「待機」してしまうと、その分の複利効果を捨てることになります。

もし今、資金に余裕があるなら、「まずは親名義(または子供名義)の課税口座で運用を始める」のが正解です。

理由はシンプルです。

例え後で20%の税金がかかったとしても、銀行預金(金利0.001%〜0.2%程度)に置いておくよりは、全世界株式などで運用した方が期待リターンが高いからです。

2026年になったらどうする?

今から課税口座で積み立てておき、2026年に未成年NISAが始まったら、その時点から新規の積立先を未成年NISA口座に切り替えれば良いのです。

課税口座にある資産は、そのまま持ち続けても良いですし、教育資金が必要なタイミングで売却して使うこともできます。

「非課税枠ができてから」ではなく、「今日から」始める。

このフットワークの軽さが、将来の資産額を左右します。貯まった預金を投資に回すなら「一括」か「分割」か?も参考にして、家計の無駄を省いて投資資金を捻出するためには、固定費の見直しが効果的です。子供のための資産形成を加速させるには、まず家計の棚卸しから始めましょう。

ケーススタディ:ジュニアNISAに間に合わなかったAさん夫妻の「巻き返し」戦略

最後に、冒頭のBさんと同じくジュニアNISAを逃してしまったAさん夫妻の事例を紹介します。

彼らがどうやって気持ちを切り替え、行動に移したのか、参考にしてください。

状況(Before):制度終了で意気消沈

Aさん夫妻(ともに30代、子供0歳)は、子供が生まれた直後にジュニアNISAの廃止を知りました。

「もっと早く知っていれば…」と後悔し、子供のための児童手当やお祝い金は、とりあえず銀行の定期預金に入れていました。

しかし、インフレで物価が上がる中、「現金のままでは価値が目減りする」という焦りを抱えていました。

行動(Action):課税口座で「仮想ジュニアNISA」を開始

相談を受けた私は、未成年NISAの議論があることを伝えつつ、「制度を待たずに始めること」を提案しました。

Aさんは決断しました。

子供名義の証券口座(特定口座)を開設し、児童手当の月1.5万円に家計からの1.5万円を足して、月3万円の積立投資(オルカン)を開始したのです。

贈与税の基礎控除(年110万円)の範囲内なので、贈与税の心配もありません。

「もし未成年NISAが始まったら、積立設定を変えるだけ。もし始まらなくても、このまま続ければ銀行よりは増えるはず」

そう割り切ってスタートしました。

結果(After):1年ですでに成果実感

始めてから1年。株高の恩恵もあり、資産は元本36万円に対して評価額40万円近くになっています。

「税金が引かれてもプラスなら御の字です。何より、『子供のために動いている』という安心感が大きいですね」

Aさんは今、2026年の制度改正ニュースを楽しみに待ちながら、淡々と積立を続けています。

「制度がないからやらない」のではなく、「ある環境でベストを尽くす」。このマインドセットへの転換こそが最大の成果でした。普通の会社員が目指すべき『サイドFIRE』の現実的なプランのように、早期リタイア(FIRE)を目指す考え方は、教育資金作りにも応用できます。「時間を味方につける」ことの重要性を意識して、労働だけに頼らない生き方を模索してみましょう。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

2026年の解禁が検討されている「未成年NISA」。

実現すれば、子育て世帯にとって強力な追い風となることは間違いありません。

今回のポイントを振り返りましょう。

- 2026年目処に「未成年へのNISA拡大」が検討中。恒久化・引き出し制限なしが期待される。

- 18年間の積立シミュレーションでは、課税口座と比較して約60万円の差が出る可能性がある。

- 制度開始を待つのは機会損失。「今すぐ」課税口座で運用を始め、制度開始時に切り替えるのが最適解。

- ジュニアNISAを逃したとしても、今日から始めれば十分に間に合う。

「あの時やっておけば」と過去を悔やむより、「今から何ができるか」を考えて未来に種を蒔く。

それが資産形成の鉄則です。筆者自身、この方法を実践して経験した安心感を、皆さんにも味わってほしいと思います。

まずは児童手当の振込先口座を確認し、それを証券口座に移す準備から始めてみませんか?

その小さな一歩が、18年後の子供の選択肢を大きく広げることになるはずです。