お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「万が一の病気が心配だから、とりあえず医療保険に入っておこう…」

「親に言われて、就職した時からずっと月1万円の保険料を払い続けている」

もしあなたがそう考えているなら、少し立ち止まってください。

その「安心代」として払っているお金が、あなたの資産形成の足を引っ張っているかもしれません。

ケーススタディ:不安から保険貧乏になっていた過去

かつての私もそうでした。新卒で入社した際、保険のセールスレディに言われるがまま、医療保険、がん保険、個人年金保険など、月々2万5000円近くを支払っていました。

「社会人になったら保険に入るのがマナー」だと思い込み、手取り20万円そこそこの給料から10%以上を保険に費やしていたのです。

結果、毎月の貯金はほとんどできず、「働いてもお金がたまらない」と嘆いていました。

しかし、ある事実に気づいて全て解約しました。

それは、日本の公的保険制度(高額療養費制度)が最強の保険であるという事実です。

この記事では、保険会社があまり教えたくない「高額療養費制度」の仕組みと、民間の医療保険を解約して浮いたお金を投資に回した場合の驚きのシミュレーション結果を公開します。

- 手術入院しても自己負担は「月8万円程度」で済む仕組み

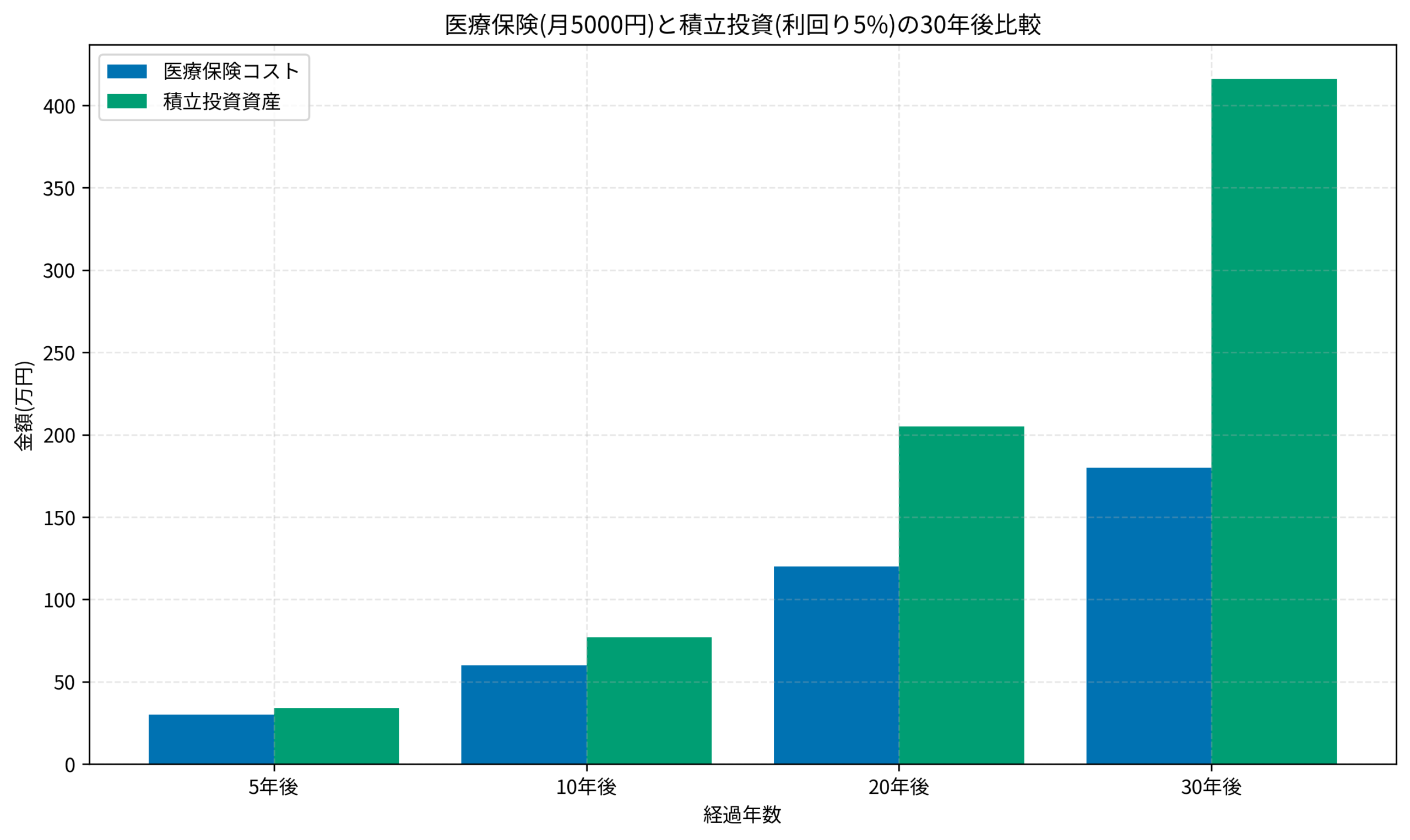

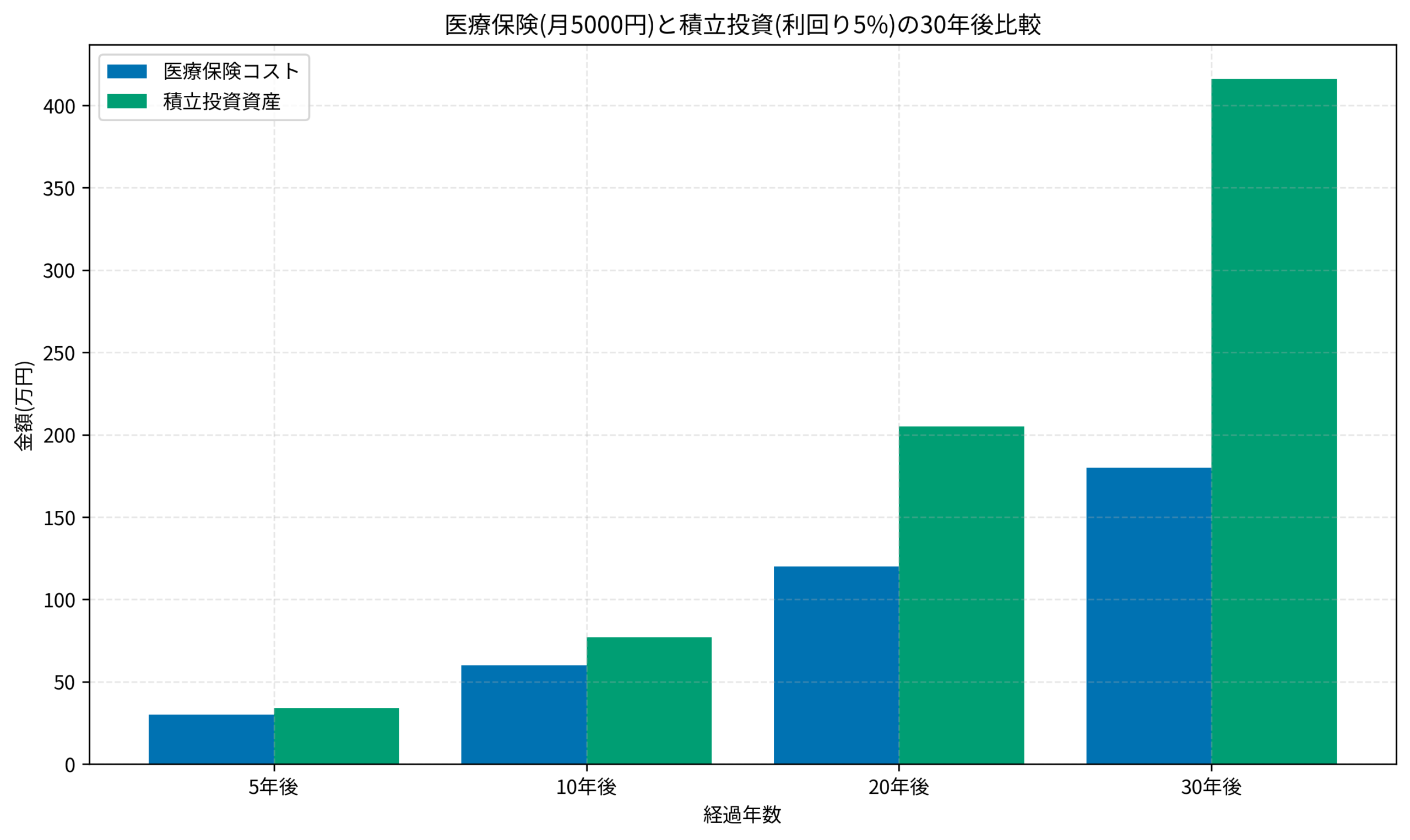

- 医療保険の代わりに積立投資をした場合の資産推移(30年後)

- 会社員にとって「本当に必要な保険」の選び方

「安心」を言い訳にして思考停止するのは今日で終わりにしましょう。

正しい知識という武器を持てば、過剰な保険は手放せます。

高額療養費制度とは:会社員を守る最強の盾

まず、私たちが毎月の給与明細から天引きされている「健康保険料」。

これだけ払っているのだから、元を取らない手はありません。

健康保険には、窓口負担が3割になるだけでなく、「高額療養費制度」という強力なセーフティネットが組み込まれています。

医療費の支払いには「上限」がある

高額療養費制度とは、簡単に言えば「どんなに医療費がかかっても、1ヶ月の自己負担額には上限がある」という制度です。

もしあなたが長期入院や手術をして、医療費の総額が100万円かかったとします。

窓口負担が3割なら支払いは30万円になりそうですが、この制度のおかげで、一般的な会社員(年収約370万〜770万円)の場合、実際の支払いは「約8万7000円」程度で済むのです(※差額ベッド代や食事代は除く)。

つまり、手元に10万円〜20万円ほどの貯金があれば、たいていの怪我や病気の医療費は払えてしまうのです。

これを知らずに、「入院したら数百万円かかるかも」と過剰に恐れて民間の医療保険に加入するのは、二重に保険を掛けているようなものです。

年末調整で損しない!会社員が知っておくべき控除の基本と申告のコツでも税金の仕組みに触れましたが、公的制度を正しく理解することが資産形成の第一歩です。

本当の自由を手に入れる お金の大学 で公的保険の強さを再確認しましょう。

実際いくらかかる?年収別の自己負担シミュレーション

「約9万円」と言いましたが、自己負担の上限額は年収によって異なります。

自分の年収区分を確認してみましょう。

自己負担限度額の計算式(69歳以下)

| 年収区分 | 自己負担限度額(月額) |

| :— | :— |

| 年収約1,160万円〜 | 252,600円 + (医療費総額-842,000)×1% |

| 年収約770万〜1,160万円 | 167,400円 + (医療費総額-558,000)×1% |

| 年収約370万〜770万円 | 80,100円 + (医療費総額-267,000)×1% |

| 〜年収約370万円 | 57,600円 |

多くの会社員が当てはまる「年収約370万〜770万円」のケースで具体的な計算をしてみます。

# 計算例:医療費総額が100万円かかった場合 80,100円 + (1,000,000円 - 267,000円) × 1% = 80,100円 + 7,330円 = 87,430円

このように、100万円の手術を受けても、実際の負担は9万円弱です。

さらに、会社によっては「付加給付」という独自の制度があり、自己負担が一律2万円〜3万円程度で済む場合もあります(大企業の健保組合などに多いです)。

また、入院が長引いた場合でも、「多数該当」という仕組みがあり、直近12ヶ月で3回以上上限額に達した場合は、4回目から上限額がさらに引き下がります(44,400円など)。

生活防衛資金の作り方で紹介した通り、生活防衛資金として生活費の3〜6ヶ月分(100〜200万円)を確保していれば、この程度の出費は十分にカバーできるはずです。

固定費の見直しといえば 年収200万円からの貯金生活宣言 ですが、まずは「公的保険でカバーできないリスクは何か?」を考えることが大切です。

民間医療保険は本当に必要か?判断の基準

では、高額療養費制度を踏まえた上で、民間の医療保険は必要なのでしょうか?

結論から言うと、「十分な貯蓄(生活防衛資金)があるなら、医療保険は不要」である確率が高いです。

保険は「低確率・大損失」に備えるもの

私はIT企業のPjM(プロジェクトマネージャー)として働いていますが、プロジェクト管理では「リスク管理」が最重要事項の一つです。

リスク管理の基本マトリクスでは、リスクを「発生確率」と「影響度(損失額)」の2軸で分類します。

- 発生確率:高、影響度:小 → 受容・管理(風邪など)

- 発生確率:低、影響度:大 → 移転・保険(火災、自動車事故、早死)

では、医療費はどうでしょうか?

高額療養費制度のおかげで、影響度(損失額)は「月10万円程度」に抑えられています。

これは人生が破綻する金額ではないため、PjM的なリスク評価では「保険」ではなく「貯蓄(保有)」で対応すべきリスク(発生確率は中程度でも影響度が許容範囲内)に分類されます。

貯金で賄えるリスクに、高い手数料(保険会社の経費・利益)を乗せて保険料を払うのは、コスト管理の視点からは「不採算な投資」と言わざるを得ません。

仕事で赤字プロジェクトを承認しないのと同じく、家計でも赤字確定の保険はリストラ対象です。

貯まった預金を投資に回すなら「一括」か「分割」か?の記事でも、資金効率の考え方を解説しています。保険も同じで、資金効率を考えることが大切です。

賢いリスク管理を学びたいなら サイコロジー・オブ・マネー がおすすめです。

ケーススタディ:筆者の保険見直しと投資成果

ここで、筆者が実際に医療保険を見直し、そのお金を投資に回した結果どうなったかをお話しします。

PjM視点で「コスト削減」と「投資対効果」を徹底的に計算し、筆者自身が体験した実践録です。

月5,000円の使い道を変えた場合

数年前、私は月5,000円の医療保険に入っていましたが、これを解約し、同じ5,000円を年利5%の投資信託積立に回すことにしました。

現場でリスク管理をするように、家計もシビアに見直したのです。

# 30年間の収支比較 医療保険:30年間で180万円の支払い(掛け捨てなら戻りゼロ) 積立投資:30年間で資産は約416万円に成長(元本180万円+運用益236万円)

医療保険に入り続けるということは、この400万円以上の資産を作る機会を捨てているのと同じことになります(機会損失)。

「何かあったときのために」とお金を払い続けた結果、リタイア資金が減ってしまうのは本末転倒ではないでしょうか。

もし途中で病気になったとしても、その時は積み立てた資産を取り崩せば良いだけです。

さらに、投資信託なら「病気にならなかった場合」はそのまま全額自分の旅行費や老後資金に使えますが、掛け捨て保険は病気にならなければ1円も戻ってきません。

お金の大学 本当の自由を手に入れる お金の大学 でも、「入るべき保険は3つだけ(火災・対人対物・掛け捨て死亡)」と明言されています。

普通の会社員が目指すべき『サイドFIRE』の現実的なプランを実現するためには、固定費の削減(種銭作り)が不可欠です。保険の見直しはその最初の一歩です。

この差をグラフにすると一目瞭然です。

会社員の最適解:最強の保険プラン

「とはいえ、医療保険ゼロはさすがに怖い…」

そんな方におすすめの、会社員の現実的な保険構成を紹介します。

プロジェクトのフェーズに合わせてリソース配分を変えるように、資産状況に合わせて保険も見直すべきです。

Tier 1: 貯金がない期間(資産形成初期)

貯金が100万円以下のうちは、病気での入院リスクに対応できない可能性があります。

この期間だけ、「都道府県民共済(都民共済・県民共済)」の「入院保障型(月額2,000円)」などに加入するのがおすすめです。

最低限の掛金で、入院1日あたり1万円などの保障が得られます。また、共済は割戻金(決算後の返金)があるため、実質負担はさらに安くなります。

民間保険会社の医療保険(月5,000円〜)に入る必要はありません。

Tier 2: 貯金が200万円を超えたら(資産形成中盤以降)

生活防衛資金が確保できたら、もう医療保険は不要です。

共済も解約し、「完全な無保険(公的保険のみ)」に移行します。

浮いた保険料はすべて投資に回し、資産(=自分専用の保険)」を厚くしていきましょう。

これが、最も合理的でコストパフォーマンスの良い「自家保険」の形です。

iDeCoの節税効果シミュレーションなどを活用して、浮いたお金をさらに効率的に運用すれば、資産形成は加速します。

全面改訂 第3版 ほったらかし投資術 で長期投資の重要性を再確認し、浮いた固定費を未来の種銭に変えましょう。

保険の見直しで月々の固定費を大幅に削減できる可能性があります。

| 比較項目 | みんなの生命保険 | 保険ガーデン |

|---|---|---|

| 特徴 | 何度でも相談無料FP紹介実績45万件 | 貯蓄・家計プラン学資保険にも強い |

| 相談形式 | オンライン/カフェ/自宅 | オンライン/訪問 |

| FPの質 | ストップコール制度あり | 人柄重視の採用 |

| おすすめ度 | 保険料を下げたいなら | 教育費相談なら |

| 公式サイト | 無料相談する | 無料相談する |

まとめ

高額療養費制度と民間保険の関係について解説しました。

- 日本の会社員は、高額療養費制度のおかげで医療費自己負担は月9万円程度で済む。

- 民間の医療保険は、貯金があれば基本的に不要。

- 保険料を投資に回せば、30年後には数百万〜数千万円の差がつく。

- 不安なら、月2,000円程度の「県民共済」で十分。

保険は「感情」で入るものではなく、「確率」と「損失額」で計算して入るものです。

PjMとしてプロジェクトのリスクを管理するように、自分の家計のリスクも数値と事実に基づいて管理しましょう。

不安という感情に負けて、高い手数料を払い続けるのはもうやめましょう。

今日、自分の加入している保険証券を確認してみてください。

その「安心料」を未来の「資産」に変える決断が、あなたの人生を豊かにするはずです。

もし自分で判断するのが難しければ、FP(ファイナンシャルプランナー)に相談するのも手ですが、保険を売らない(中立的な)FPを選ぶのがコツです。

まずは小さく、県民共済への切り替えから検討してみてはいかがでしょうか。