お疲れ様です!会社員として資産形成に取り組んでいるアライグマです!

「今の会社で定年まで働き続けるのはしんどい…」

「かといって、投資だけで暮らせるほどの資産なんて作れる気がしない…」

そんなふうに悩んで、本屋で『FIRE 最強の早期リタイア術』を手に取ったものの、「年間支出の25倍(約1億円)が必要」という記述を見て、そっと本を棚に戻した経験はありませんか?

実は、筆者の周りでも「1億円貯まるまで待てない」と無理にリタイアを急ぎ、結局生活水準を極限まで下げて苦しんでいる人がいました。

ケーススタディ:無理なFIREを目指したAさんの末路

30代後半のAさんは、食費を切り詰め、趣味も捨てて3000万円を貯め、「4%ルール」を頼りに早期リタイア(Full FIRE)を決行しました。

しかし、いざリタイア生活に入ると、昨今のインフレによる物価上昇で生活費が想定以上に膨らみ、資産の取り崩しペースが加速。「このままでは数年で資産が底をつく」という恐怖から、結局1年後には再就職活動を余儀なくされました。

しかも、ブランクが空いたことで以前のような条件の良い仕事には就けず、年収ダウンを受け入れざるを得ませんでした。

Aさんの失敗は、「資産収入だけで完全に生活しようとしたこと(Full FIRE)」にあります。

私たち普通の会社員が目指すべきは、巨額の資産が必要な「Full FIRE」ではありません。

「資産収入+ゆるい労働収入」で暮らす『サイドFIRE』こそが、現実的かつ幸福度の高いゴールなのです。

これなら、必要な資産額は半分以下で済みますし、社会とのつながりも保てます。

この記事では、普通の会社員が「サイドFIRE」を実現するための現実的な資産シミュレーションと、今日から始められる具体的なロードマップを徹底解説します。

普通の会社員こそ「サイドFIRE」を目指すべき理由

そもそも、なぜFull FIREではなく「サイドFIRE」なのでしょうか?

「働きたくないからFIREするのに、また働くの?」と思われるかもしれません。

しかし、サイドFIREには、Full FIREにはない圧倒的なメリットがあります。

実現までのハードルが劇的に下がる

最大の理由は、目標金額の低さです。

Full FIREの場合、一般的に年間支出の25倍の資産が必要と言われます。

生活費が年300万円なら、その25倍である「7,500万円」です。

手取り年収400〜500万円の普通の会社員が、貯蓄だけで7,500万円を作るには、月20万円を年利5%で運用し続けても20年近くかかります。これでは、リタイアできる頃には定手間近になってしまいます。

一方、サイドFIREならどうでしょう。

例えば、生活費300万円のうち半分(150万円)を労働収入(週3日のパートやフリーランス、好きな副業)で賄うとします。

資産収入で賄うのは残りの150万円分だけ。必要な資産額は25倍計算で「3,750万円」で済みます。

7,500万円と3,750万円。この差は圧倒的です。期間にして約10年も早く自由を手にすることができます。

暴落時のリスクヘッジになる

Full FIREの弱点は「市場依存」です。

リーマンショック級の暴落が来て資産が半減したり、配当金が減配されたりすれば、生活そのものが脅かされます。

しかし、サイドFIREなら「労働収入」という別の財布を持っています。

市場が悪化している時期は少し多めに働いて生活費を稼ぎ、資産の取り崩しを抑えるという調整が可能です。

これが「心の安定剤」となり、長期的にパニック売りを防ぐことにもつながります。

社会的孤独を防げる

FIRE達成者が意外と直面するのが「孤独」です。

まだ同世代が働いている平日の昼間、話し相手もおらず、社会から取り残されたような感覚に陥る人は少なくありません。

サイドFIREなら、適度に社会と接点を持ち、「誰かの役に立っている」という自己肯定感を感じながら生活できます。

資産形成を3年続けて分かった継続のコツでも触れましたが、高すぎる目標は挫折のもとです。

「半分働いて、半分遊ぶ」。このバランスこそが、精神的にも金銭的にも最も安定するスタイルなのです。

FIRE 最強の早期リタイア術 の著者クリスティー・シェン氏も、実はブログ収入などの「副業収入」を持っていたことが知られています。完全な不労所得一本足大砲は、実はリスクが高いのです。

「現実的」な目標金額のシミュレーション

では、実際にいくらあればサイドFIREできるのでしょうか?

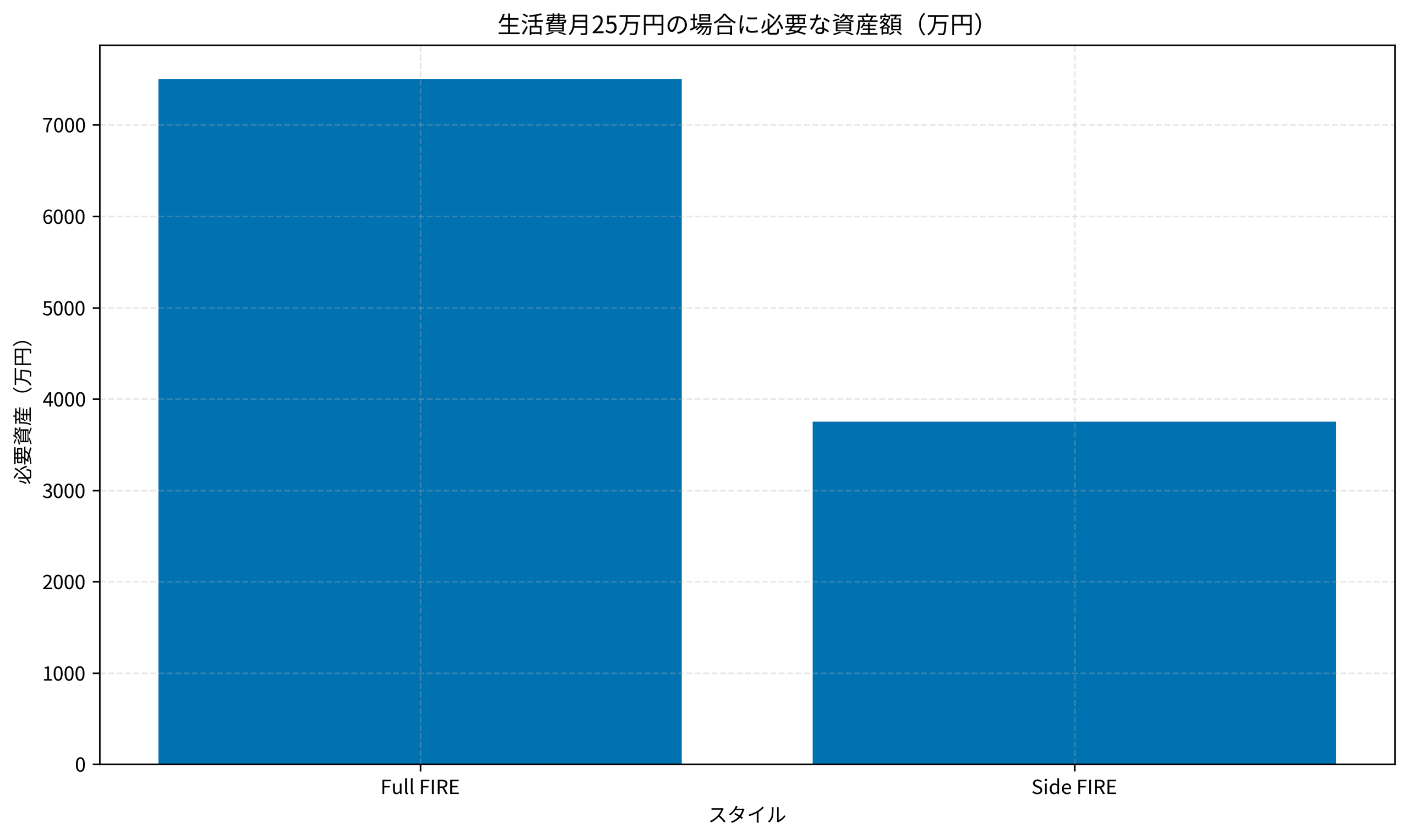

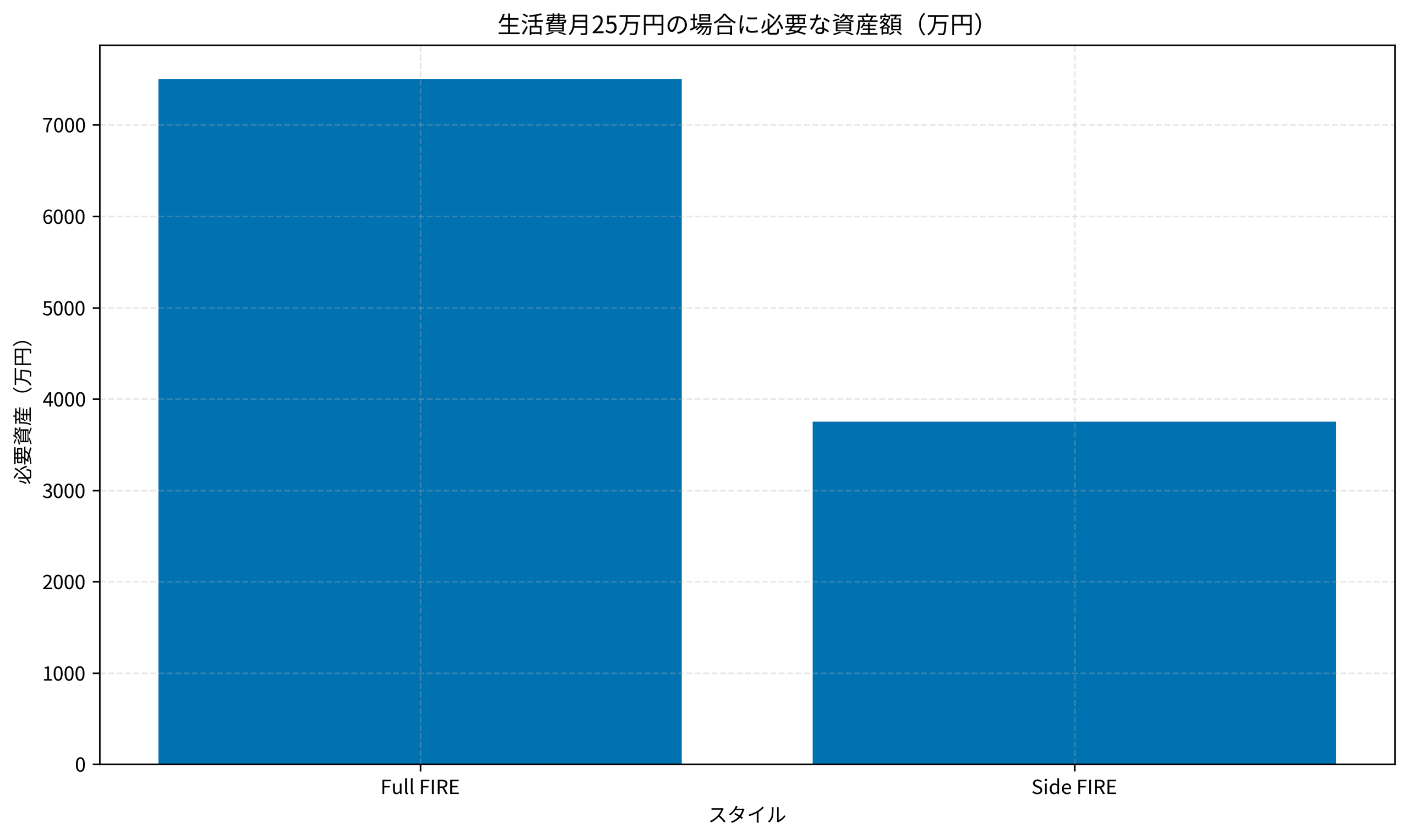

ここでは、都市部で一人暮らしをする会社員(生活費25万円/年300万円)のケースを想定してシミュレーションしてみます。

シミュレーション条件

- 年間の生活費: 300万円(月25万円)

- サイドFIRE後の労働収入: 150万円(月12.5万円・手取り)

- 必要な年間資産収入: 150万円(月12.5万円)

- 運用利回り: 年4%(インフレ率考慮後の実質リターン)

計算式

必要な資産額 = 必要な年間資産収入 ÷ 0.04(4%ルール)

150万円 ÷ 0.04 = 3,750万円

Full FIRE(完全リタイア)を目指す場合、年間300万円すべてを資産収入で賄う必要があるため、必要資産は「7,500万円」になります。

しかし、サイドFIREなら半分の「3,750万円」でゴールです。

3,750万円を作るには、例えば以下のペースで達成可能です(年利5%運用と仮定)。

- 月5万円積立: 約30年

- 月10万円積立: 約20年

- 月15万円積立: 約15年

「月15万円も投資できないよ!」という方もいるかもしれませんが、ボーナスを含めたり、副業で月5万円稼いだりすれば、決して不可能な数字ではありません。

また、独身時代に頑張って1,000万円を作り、それを年利5%で20年放置するだけでも約2,650万円になります(コーストFIREの考え方)。

もちろん、iDeCoなどの節税制度をフル活用すれば、手取りを増やしながら投資できるため、さらに効率は上がります。

詳しくはiDeCoの節税効果シミュレーションも参考にしてください。

まずは「自分にはいくら必要か」を知ることが第一歩です。

本当の自由を手に入れる お金の大学 で紹介されている「生活防衛資金」の考え方も、リタイア資金の算出に役立ちます。

以下のグラフは、生活費300万円を賄うのに必要な資産額を、Full FIREとサイドFIREで比較したものです。

目標が半分になることで、心理的なプレッシャーがどれほど軽くなるか、実感できるはずです。

月3万円から始める!サイドFIREへのロードマップ

目標額が決まったら、次は具体的な行動プランです。

いきなり月10万円投資するのは難しいかもしれませんが、千里の道も一歩から。まずは月3万円から始めてみましょう。

Step 1: 支出の最適化(家計の「贅肉」を落とす)

投資の原資を作るには、収入を増やすより支出を減らす方が確実で即効性があります。

まずは「固定費」を見直しましょう。

- 通信費: 大手キャリアから格安SIMへ(月-5,000円)

- 保険: 貯蓄型保険を解約し、掛け捨ての都民共済へ(月-10,000円)

- サブスク: 使っていない動画配信サービスを解約(月-1,000円)

これだけで月1万6,000円が浮きます。残りの1万4,000円は、日々のラテマネーやコンビニ通いを減らせば捻出できるはずです。

Step 2: インデックス投資の開始

月3万円を捻出したら、迷わず「つみたて投資」をスタートします。

活用すべきは、利益が非課税になる「NISA(つみたて投資枠)」です。

投資対象は、世界中の企業に分散投資できる「全世界株式(オール・カントリー)」や「S&P500」連動のインデックスファンドが王道です。

長期・分散・積立の原則を守るだけで、資産形成のスピードは確実に加速します。

銘柄選びに迷ったら、月3万円から始める投資信託の選び方を参考にしてください。

Step 3: 「稼ぐ力」を育てる(ここが重要)

サイドFIREの肝は「労働収入」を維持することです。

しかし、嫌な仕事を続けては意味がありません。

会社員としてのスキルを高めて年収を上げたり、副業(ブログ、Webライティング、プログラミングなど)に挑戦したりして、自分の力で稼ぐ手段を身につけましょう。

この「稼ぐ力(人的資本)」こそが、暴落時にも資産を守る最強の盾になります。

インデックス投資のバイブル 全面改訂 第3版 ほったらかし投資術 にも、入金力の重要性が説かれています。

月3万円の配当金を得るには税引前で約100万円の資産が必要ですが、副業で月3万円稼ぐのは数ヶ月の努力で十分可能です。初期段階では「人的資本」への投資が最も利回りが高いのです。

筆者が実践している「ゆるいサイドFIRE」戦略

最後に、筆者自身の実践例を紹介します。

私もかつては「1億円貯めて完全リタイアし、南の島で暮らすんだ!」と息巻いていました。

しかし、そのために今の生活を犠牲にしすぎていることに気づき、サイドFIRE路線に切り替えました。

ケーススタディ:アライグマの軌道修正

- 状況(Before): 月15万円を投資に回すため、飲み会も趣味も全カットし、毎日もやし炒めを食べる生活。貯蓄率は驚異の60%を超えたが、精神的に余裕がなくなり、仕事でのミスも増加。「あと15年もこの生活を続けるのか…」と絶望していた。

- 行動(Action): 目標を「Full FIRE(1億円)」から「サイドFIRE(5,000万円)」に下方修正。必要資産が半分になったことで、投資額を月10万円に減らし、浮いた5万円を「自己投資(書籍、スキルアップ)」と「適度な娯楽」に配分するようにした。

- 結果(After): ストレスが激減し、仕事のモチベーションが回復。自己投資の効果で本業の評価が上がり、年収アップに成功。結果的に無理なく投資額を月15万円に戻せた。資産形成のペースは落ちず、日々の幸福度だけが劇的に上がった。

この経験から学んだのは、「資産形成は短距離走ではなくマラソン」だということです。

無理をして途中で倒れてしまっては意味がありません。

資産形成を3年続けて分かった継続のコツでも書いた通り、自分が心地よく続けられるペースを見つけることが成功への近道です。

サイドFIREを目指す過程で、少しずつ資産が増え、配当金が入るようになると、「嫌なら辞められる」という感覚(Fuck You Money)が芽生えます。これこそが、会社員にとって最大の精神的報酬かもしれません。

FIRE 最強の早期リタイア術 にも、FIREの本質は「早期リタイア」ではなく「経済的自立による自由」だと書かれています。

失敗しない証券会社選びのポイントは、手数料の安さとツールの使いやすさです。

| 比較項目 | DMM株 | 松井証券 |

|---|---|---|

| 特徴 | 米国株手数料0円コスト最安級 | 老舗の安心感サポート充実 |

| 手数料 | 米国株取引手数料無料 | 50万円まで無料 |

| NISA対応 | 成長枠・つみたて枠 | 新NISA完全対応 |

| おすすめ度 | 米国株をやるなら必須 | 初心者にも優しい |

| 公式サイト | 口座開設(無料) | 詳細を見る |

まとめ

普通の会社員が目指すべき「サイドFIRE」について解説しました。

- Full FIREより必要資産が圧倒的に少なく、実現可能性が高い

- 暴落時も労働収入でカバーできるため、リスク耐性が高い

- まずは月3万円の積立投資からスタートし、徐々に入金力を高める

- 無理な節約より「稼ぐ力」を伸ばす方が、結果的に近道になる

完璧なリタイアを目指す必要はありません。

「半分働いて、半分自由」。そんな柔軟な生き方に向けて、今日から小さな一歩を踏み出してみませんか?

資産形成は、あなたの人生の選択肢を広げるための手段です。一緒に頑張りましょう!